Что такое инвестиции, для чего нужны инвестиции простыми словами

Чтобы вложения окупились, инвестор должен знать, куда идут его деньги и как они будут работать. Для этого нужно внимательно изучить параметры объекта инвестиций.

Доходность — один из важнейших критериев инвестиций. Именно на него в первую очередь обращают внимание инвесторы. Доходность говорит о потенциальной прибыли, которую могут принести вложенные средства.

Рискованность — не менее значимый показатель, чем доходность. Иногда огромный процент доходности, который обещает какой-либо объект инвестиций, объясняется высоким риском потерять все вложения. И наоборот — чем меньше процент прибыли, обещанный инвестору, тем надёжнее будут защищены средства.

Ликвидность — говорит о том, насколько быстро можно вернуть свои средства, не потеряв при этом какую-то их часть. Другими словами, актив должен быть востребованным и доступным в своей нише.

Период — некоторые инвестиционные проекты предполагают, что какое-то время вложенный капитал будет недоступен для возврата (а если и доступен, то со значительными потерями в виде комиссий или штрафов). Условия таких ограничений необходимо изучать как можно внимательнее.

Порог входа — всё, что относится к инвестициям, имеет ограничения на размер капитала. Например, не каждый розничный инвестор может позволить себе стать клиентом венчурного фонда (самые низкие чеки начинаются примерно от 500 тыс. долл.).

Простота — порой объект вложений имеет сложную структуру. Если у инвестора есть трудности с пониманием того, как работает инструмент, в который инвестируется капитал, то лучше с этой проблемой разобраться. Непонимание инструмента может стать причиной того, что финансы будут вложены в убыточный актив.

Каждый параметр следует рассматривать в применении к конкретному сектору инвестиций. Лучший вариант для инвестора — гармоничное сочетание всех перечисленных условий.

Лучший вариант для инвестора — гармоничное сочетание всех перечисленных условий.

Что такое инвестиции? Зачем они нужны простому человеку?

Пока вы молоды и здоровы — деньги заработать легко. В молодости добиваться целей проще и быстрее. Но о будущем пора думать сейчас. Как обеспечить благополучную собственную старость или позволить получить хорошее образование детям? Что если вдруг вы заболеете и не сможете дальше продолжать работать?

Например, обеспеченные пожилые люди на Западе путешествуют на пенсии как раз потому, что однажды позаботились о дополнительном доходе и вовремя сделали правильные инвестиции.

Приумножить собственные деньги и заставить их работать на себя — такое возможно? Только на первый взгляд тема финансового роста выглядит сложной. Попробуем углубиться в вопрос и объяснить, что инвестиции доступны каждому.

Инвестиции — это разумное денежное вложение для получения прибыли в будущем. При этом не нужно работать. Инвестиции освобождают вас от вынужденного рабочего графика, дают свободу действий.

При этом не нужно работать. Инвестиции освобождают вас от вынужденного рабочего графика, дают свободу действий.

Преимущества инвестирования

Финансовая грамотность нашего населения отстает от западного мышления, где инвестировать умеет любая домохозяйка или школьник.

Чтобы начать инвестировать достаточно минимальной стартовой суммы в пределах $ 10−500. Сперва изучите доступную информацию в книгах известных гуру инвестирования Р. Кийосаки, У. Баффетта, Б. Трейси.

Возможно, вы храните деньги в банке, но слишком низкие проценты по вкладу вас не устраивают. Вы хотите большего. Помните, каждая инвестиция — это риск. Чем выше шанс заработать, тем больше вероятность всё потерять. Помните, не все инвестиции будут успешными, оправданными или очень прибыльными.

С чего начать инвестировать

Осознайте, куда уходят деньги. Начните вкладывать в активы, вместо пассивов. Активы — все финансовые вложения, производящие доход. С течением времени они увеличивают свою стоимость. А вот пассивы нужно сокращать или вовсе избавляться, расход на их обслуживания вытягивает из вас деньги:

С течением времени они увеличивают свою стоимость. А вот пассивы нужно сокращать или вовсе избавляться, расход на их обслуживания вытягивает из вас деньги:

- ипотека и потребительские кредиты на покупку вещей и развлечений;

- имущество — квартира, машина, бытовая техника, вещи, одежда.

Среди огромного количества вариантов как делать инвестиции сложно сразу сориентироваться. Ежедневно появляются новые идеи и возможности для вложения. Но не все они станут успешными. Потому стоит разобраться, как правильно инвестировать свободные деньги в активы — их достаточно много:

- недвижимость — земельные участки, строительные объекты, жильё, складские помещения, оборудование. Самый надежный способ притока денег с помощью аренды;

- интеллектуальная собственность: изобретения, патенты, образование, литературные и художественные произведения;

- предметы коллекционирования: картины, марки, редкие монеты.

- покупка золота, серебра и других драгоценных металлов;

- банковские вклады под проценты;

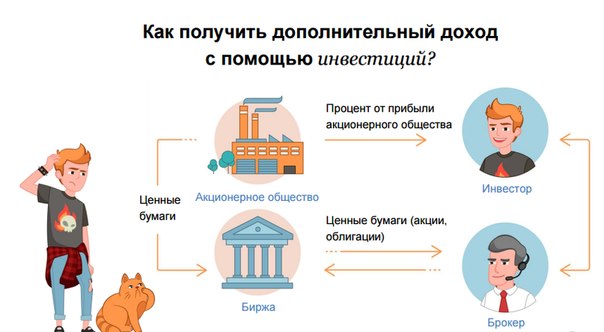

- ценные бумаги (акции, облигации), вложение в бизнес. С увеличением оборотов компаний стоимость акций растет вместе с вашей прибылью;

- ПИФы и другие инвестиционные вложения — так называемые активы для ленивых. Начальная сумма для вложения в паи может быть совсем небольшой, а вашими финансами управляют инвестиционные эксперты. Паи открытых фондов всегда можно продать, они ликвидны в любое время, не несут дополнительных потерь;

- деньги в долг тоже являются активом. Грамотно используйте этот ресурс, закладывая свой финансовый интерес.

Покупка нового телевизора — это пассив, а покупка акций компании Coca-Cola — актив.

Перестройте свое мышление, станьте замечать, какие пассивы вам действительно необходимы, а от каких стоит отказаться. Освободившиеся деньги направляйте на инвестиции онлайн.

Освободившиеся деньги направляйте на инвестиции онлайн.

Первые шаги

Если в первую очередь вы хотите сохранить и чуть приумножить деньги, по началу избегайте стартапы, крипто-валюту, финансовые пирамиды. Затем определитесь,

Можно начать с $ 10. Но насколько окупится затраченное время и расходы? Большинство финансистов сходится во мнении, что стартовая сумма начинается от $ 500. Ее могут собрать все, откладывая понемногу без ущерба для семейного бюджета. Среди брокеров чаще всего назначается минимальная ставка в пределах этой цифры.

Создайте «подушку безопасности»: отложите сумму на 3−6 месяцев жизни. Вкладывайте только то, что осталось после затрат на базовые расходы. Не спешите сразу же вложиться в неизвестный проект, пока не будете ощущать себя уверенно на инвестиционном рынке. Остановитесь на классическом банковском вкладе.

Важно определить, сколько времени

Советы новичкам

Хорошо размышлять, как сделать инвестиции, но еще важно создать удачный старт.

Определите свою цель. Разные схемы требуют своих подходов. Накопить на сытую старость можно периодически покупая на бирже акции успешных компаний. Остается лишь ждать начислений через пару десятков лет. Формируя долгосрочный финансовый пакет нужно уметь рисковать и выбирать проекты с быстрой прибылью.

Разместите активы в разные проекты. Обезопасьте свои вклады на случай проигрыша в одном или нескольких направлениях. Общие потери будут минимальны, поскольку остальные проекты продолжают работать и приносить дивиденды. При желании даже $ 1000 можно вложить в 3−4 перспективных направления.

Начинайте с простого инвестирования. Для новичков с малой суммой будет комфортен действенный метод работы с вкладами в ETF фонды. Этот вариант хорош максимальной толерантностью к риску и имеет простой процесс.

Первые шаги связаны и с первыми неудачами

Научитесь ждать, копите деньги и знания, наблюдайте за изменениями на финансовых рынках. Запишитесь на курсы по управлению финансами.

Поспешные вложения вместо дохода могут принести только опыт в инвестировании, что тоже хорошо. Вы на деле проверите, как это работает.

Как правильно делать инвестиции с минимальной суммой денег

Привычные слова «нет денег» означают лишь, что денег нет на что-то большее. Вы задумывались, какие суммы тратите на ненужные мелочи? Если отказаться от них на время, можно собрать скромную сумму для начала.

Начните с небольших инвестиций, распробуйте рынок, вкладывая незначительные суммы, которых не жалко.

В перспективе даже маленькие вложения способны вырасти в миллионы.

Доверяйте своей интуиции. Пропаганда в СМИ нацелена на формирование определённого общественного мнения, и не всегда экраны ТВ дают достоверную информацию о состоянии экономики. Пусть даже вы ошибетесь сами, но это ваш опыт, который можно использовать в будущем для анализа.

Пусть даже вы ошибетесь сами, но это ваш опыт, который можно использовать в будущем для анализа.

Копите и вкладывайте деньги систематично. Настойчивость — сильная черта для успеха. Суммы инвестиций могут быть даже и $ 5, но должны поступать регулярно. Добавляйте новые проекты с свой инвестиционный портфель, рано или поздно они начнут приносить доход.

Основные принципы инвестирования

Как видим, все идеи просты. Сколотить состояние может самый простой человек, если поставить четкую цель и терпеливо ей следовать. Но есть всего один главный секрет — нужно осознать:

Куда и как вы тратите своё время и энергию?

Действуйте. Дело вовсе не в том, что вам не хватает интеллекта или выдающихся талантов. Продолжая выполнять рутинную работу, человек расходует свой потенциал. При этом в душе продолжает надеяться на счастливый лотерейный билет, выгодный брак или откуда-то свалившееся наследство.

Результатом станет финансовая независимость и возможность заниматься собственными интересами, вместо опостылевшей работы.

Результатом станет финансовая независимость и возможность заниматься собственными интересами, вместо опостылевшей работы.Организуйте себя. Важная привычка, которую обязательно нужно в себе развивать и поддерживать всю жизнь. Дисциплина помогает контролировать свои расходы, даёт силы последовательно добиваться целей.

Самодисциплина тренируется как мышцы. Регулярные упражнения дают силу и выносливость. Как только расслабились — мышцы пропадают.

Любой, кто добивается финансового успеха, должен обладать силой воли для поддержания уровня жизни в соответствии с настоящим доходом. Расслабившись, легко удариться в бездумные траты, что чревато финансовым крахом.

Будьте настойчивее. Перестаньте бояться неудач. Путь к финансовому успеху через инвестиции чередуется подъемами и спадами. Известны сотни реальных примеров богатейших людей планеты, в жизни которых случались громкие разорения. Что еще раз подтверждает силу настойчивости.

Первые неудачи — не повод бояться вкладывать и бросать начатое. Только личный бесценный опыт подталкивает изучать новые проекты, они в итоге и приводят к росту доходов.

Ошибки на пути инвестора

Избежать ошибок не получится, но можно уменьшить их количество благодаря опыту предшественников:

- Вкладывать в сделки все, что у вас есть. Сначала сделайте денежный запас на жизнь и непредвиденные обстоятельства. Лишь затем приступайте к сделкам с финансами. Вкладывать можно только свободные собственные средства. Инвестируйте такую сумму, потерю которой сможете безболезненно пережить

- Действовать на авось. Мало прочитать несколько статей и затем считать себя финансовым экспертом. Для успешного инвестора важно научиться понимать принципы работы выбранных систем и анализировать экономическую ситуацию. Пройдите базовое обучение.

- Поддаваться эмоциям. Существует множество полезных профессиональных инструментов для анализа рынка.

На страницах СМИ от имени различных коучей часто подается противоречивая информация, не стоит на нее всецело полагаться. Будете действовать импульсивно — совершите ошибки.

На страницах СМИ от имени различных коучей часто подается противоречивая информация, не стоит на нее всецело полагаться. Будете действовать импульсивно — совершите ошибки. - Желать быстрых денег. Обращайте пристальное внимание на предложения получить высокий доход за короткий срок. Пустые обещания десятикратного увеличения капитала за один день — уловка мошенников. Добросовестные посредники обязаны предупредить вас о возможных рисках. В конечном счете вся ответственность ляжет на вас.

- Делать ставку на один актив. Лучше сформировать свой инвестиционный портфель из разнообразных активов. Если вы вложитесь только в акции нефтегазовых предприятий, то при падении мировой цены на нефть вы понесете потери по всем бумагам.

Инвестиции дают возможность организовать свой пассивный доход при минимальных вложениях. Богатая теоретическая база, накопленный опыт успешных инвесторов, обучающие брокерские программы дают вам шанс понять, как правильно инвестировать самостоятельно. Начинайте уже сейчас.

Начинайте уже сейчас.

Зачем нужны инвестиции | Инвестиции

До сих пор принято считать, что инвестор — это богатый человек, которому некуда девать деньги, вот он их и вкладывает в какие-нибудь активы –недвижимость, акции, заводы, пароходы и так далее.И люди, обладающие свободными, но небольшими средствами, порой просто не знают, что они тоже могут стать инвесторами.

Инвести́ции — связанное с риском вложение капитала с целью получения дохода. Сегодня инвестиции являются неотъемлемой составной частью современного общества. Ни одна экономика не может ни развиваться, ни просто существовать без инвестиций.

Инве́стор — человек, группа людей или предприятие, занимающееся инвестиционной деятельностью.

То есть, в самом понятии нет ограничений на вкладываемую сумму — даже вложение одного рубля ради того, чтобы получить прибыль, является инвестицией.

Но встает, в свою очередь, вопрос — куда можно вложить небольшие деньги, чтобы получить этот самый доход? Ведь те же 100-200 долларов в месяц — не те деньги, казалось бы, чтобы серьезно о них думать. Но если посмотреть в долгосрочной перспективе, то можно увидеть интересную вещь: капитализация и время могут из этих денег сделать очень приличный капитал.

Но если посмотреть в долгосрочной перспективе, то можно увидеть интересную вещь: капитализация и время могут из этих денег сделать очень приличный капитал.Куда их вкладывать — вопрос очень емкий, и даже для небольших сумм есть много вариантов. Выбор зависит от желаемой доходности, приемлемого риска, сроков инвестирования. Причем все эти параметры обычно взаимосвязаны.

То есть, нереально получить высокую доходность без высокого же риска. При малой рискованности, соответственно, прибыль на вложенные средства может быть значительно меньше, чем при инвестициях с высоким риском. Но может быть и наоборот, что демонстрирует нам сейчас наш фондовый рынок — фонды акций и индексные падают вместе с рынком, фонды облигаций и смешанные, которые могут вкладывать значительную часть своих активов в облигации, растут — медленно, но верно.Если риска совсем не хочется, а сроки вполне определенные и достаточно обозримые — скажем, в пределах года, то идеальным вариантом, пожалуй, будут либо банковские вклады с капитализацией процентов, либо ПИФы облигаций или смешанные.

Инвестиционные фонды удобны тем, что, в отличие от банковских депозитов, в них (если фонд открытого типа) деньги можно снять в любой рабочий день, и не потерять при этом полученный доход. Но зато потребуется заплатить комиссию агенту (надбавку при покупке паев и скидку при их погашении) и налоги на прибыль, если она получена — 13% для резидентов.

Если риск допускается значительный, но и заработать хочется больше, то имеет смысл посмотреть внимательнее на фонды акций, индексные или смешанные. Сейчас есть много фондов, в том числе и среди лидеров рейтингов, которые позволяют вкладывать средства начиная от 1000 гривен.Основная задача заключается в том, что надо научиться видеть возможности, которые предоставляются для получения дохода, и использовать их.

Зачем нужны инвестиции? | Школа частного инвестора

Большинство людей, которые только начали, присматриваются к инвестиционной деятельности, могут задаться вопросом: «А мне оно надо? Зачем мне нужны инвестиции?».

На эти вопросы очень легко ответить. Инвестиции нужны для увеличения благосостояния, но самое главное — для получения пассивного дохода. Причём первую цель себе ставят все, чего нельзя сказать о второй цели.

И напрасно многие преуменьшают роль пассивного дохода, ведь только с его помощью можно создавать настоящее богатство. Это выглядит примерно так: с виду инвестор ничего не делает, а его доход со временем только растёт.

Но, конечно же, лежать на диване, или пляже (кому как удобнее) не то, чем должен заниматься человек всю свою жизнь. Автоматический рост доходов в долгосрочной перспективе освобождает инвестору кучу свободного времени для того, чтобы воплотить в жизнь намеченные планы, заняться любимым делом своей жизни, проводить больше времени с семьёй, не обременяя себя постоянными мыслями о «хлебе насущном».

Да, пожалуй, ради этого стоит взять в себя в руки и поработать над своим будущим: скопить первоначальный капитал для инвестиций, повысить финансовую грамотность и, конечно же, начать инвестировать.

Кроме того есть по крайней мере ещё одна, не менее важная причина начать инвестировать.

Это независимость. Да именно ради независимости от ситуации на рынке труда, социальной политики государства, а также иных жизненных обстоятельств стоит немного затянуть пояса и начать инвестировать. Все мы хотим, чтобы в будущем финансовые дела шли гораздо лучше, чем сейчас. Но если бездействовать — этого не произойдёт. Кроме того, я себе боюсь даже представить, что некоторые надеются либо на какой-то счастливый случай (выгодно выйти замуж или женится, неожиданно получить значительное наследство, выиграть лотерею, быстро заработать большую сумму денег и т.п.), либо, что ещё хуже надеются государство. В первом случае шанс на успех, конечно, какой никакой есть, но ведь лучше знать, что тебя ждёт наверняка, а не гадать на кофейной гуще.

А про второй вариант я вообще молчу, страховое пенсионное обеспечение по старости выглядит уныло (зажить на полную катушку точно не получиться), об этом я, кстати, писал в статье о негосударственных пенсионных фондах.

Возможно вас заинтересует:

Зачем нужны инвестиции в действующий бизнес-проект?

Инвестиции – это вложения с целью получения прибыли. Но не все так просто – не все проекты приносят прибыль и источники финансирования могут быть совершенно разными. Давайте разберемся, с какой целью привлекают инвестиции и с помощью каких способов.

Оглавление статьи

Виды

По типу вложений инвестиции делятся на две основные группы:

- реальные;

- финансовые.

В первом случае речь идет о вложениях в материальные и нематериальные активы, во втором – в инструменты фондового и денежного рынка.

Финансовые инвестиции – это вложения в ценные бумаги, на депозитные счета с целью получения прибыли, которая складывается из изменения первоначальной стоимости объектов инвестирования и дивидендов.

В зависимости от типа инвесторов выделяют следующие виды инвестиций:

- частные;

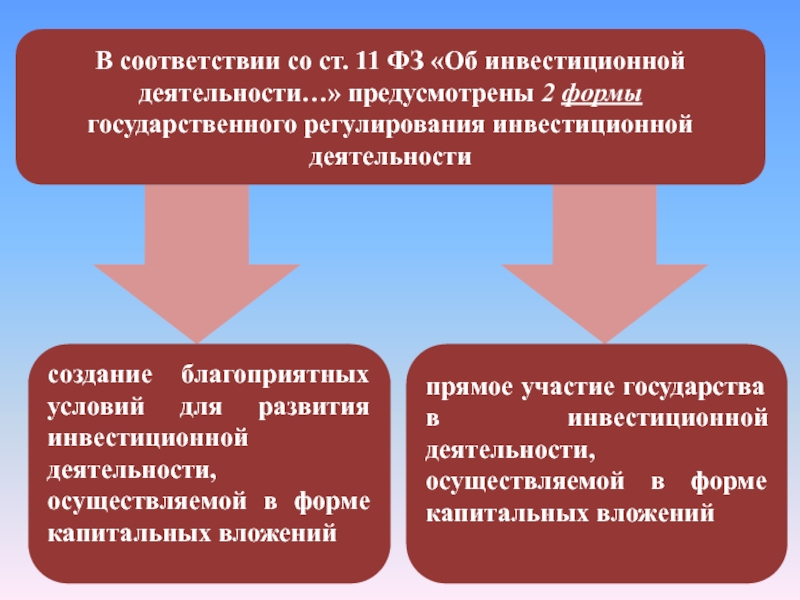

- государственные;

- иностранные.

В качестве инвесторов могут выступать частные лица и специальные организации, в таком случае речь идет о частных инвестициях. Государственные же выдаются местными и центральными властями из бюджетных средств. Особую привлекательность имеют иностранные инвестиции, нужны они для расширения компании и появления ее филиалов на зарубежных рынках.

Для чего нужны?

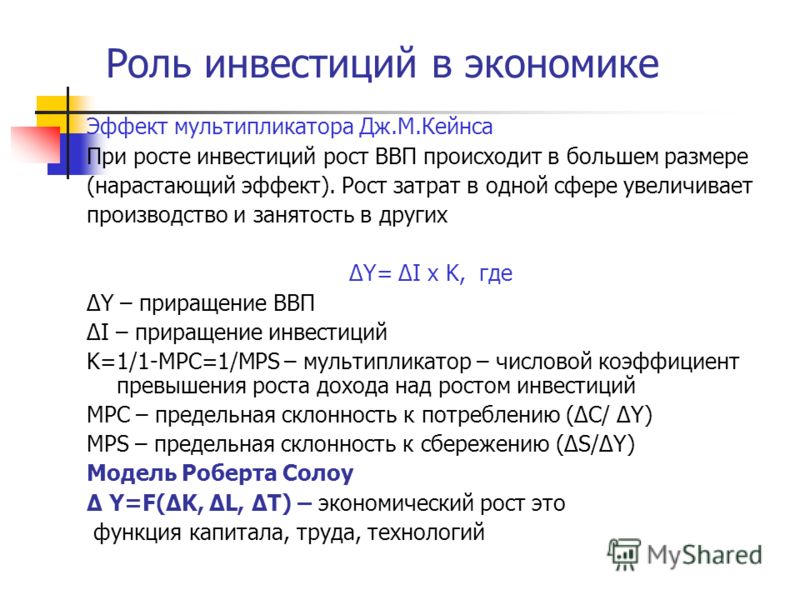

На уровне страны инвестиции определяют процесс расширения производства и уровень национального дохода. Рост данных показателей показывает и рост экономики страны.

Если рассматривать их на уровне предприятия, то здесь они напрямую влияют на результат хозяйственной деятельности в текущий период времени и в перспективе. Любое предприятие должно развиваться, в противном случае оно становится неконкурентоспособным и убыточным, в итоге компания закрывается.

Если говорить о том, зачем нужны инвестиции, то ответ прост и ясен – для развития бизнеса. Если у организации не достаточно собственных средств для развития владельцы обращаются к заемным источникам.

Если у организации не достаточно собственных средств для развития владельцы обращаются к заемным источникам.

Вложения необходимы при открытии нового производства, для покупки оборудования, сырья, аренды помещения и т.д. Открытие нового производства, предприятия сферы услуг – это затратное дело, сложно найти средства из своих источников. Инвестиции являются тем вариантом, который поможет получить необходимую денежную сумму:

- Для инвесторов финансирование новых проектов – возможность получить доход.

- Для действующего бизнеса инвестиции нужны, чтобы расширить производство, закупить новое оборудование, разработать инновационный продукт.

Если компания стала убыточной, есть два варианта: ликвидировать ее или модернизировать. Во втором случае также понадобятся вложения.

Инвестиции – это эффективный экономический инструмент, но нет гарантии, что инвестор получит доход. Если предприятие обанкротится, обесценятся акции, то он может не только лишиться прибыли, но и потерять вложенные деньги.

Для развития бизнеса

В этом случае инвестиции можно получить у государства, юридических и частных лиц.

Государство оказывает поддержку компаниям малого бизнеса.

Оно ставит собственные требования, предъявляемые к предпринимателям. В частности, на деньги можно рассчитывать, составив подробный бизнес-план. Если идея бизнеса окажется интересной и важной для местных властей, то вы можете рассчитывать на получение гранта или субсидий.

Банки предоставляют деньги для развития бизнеса. На получение крупной суммы можно рассчитывать при выполнении следующих условий:

- компания работает не менее полугода;

- предприятие приносит прибыль;

- у заемщиков хорошая кредитная история;

- имеется поручитель или залог.

Для нового проекта

В случае успешного исхода новый проект (их еще называют «стартапами») приносит огромную прибыль. Тем не менее, банки часто отказывают в выдаче кредита на проект, который является рискованным.

В таком случае можно обратиться к «бизнес-ангелам» и венчурным инвесторам. Их цель – вложить деньги в стартап и получить максимальную прибыль. Разница заключается в том, что «бизнес-ангел» – это частное лицо, а венчурная организация – это компания.

Для социального проекта

Допустим, для реализации некоммерческого проекта нужны деньги. Инвестиции можно найти и в Интернете на специальных площадках. Здесь существует такое понятие, как «краудфандинг» – это добровольный сбор средств на поддержание проекта. В ответ жертвователь получает награду, продукт или услугу.

Для получения необходимой суммы нужно зарегистрироваться на сайте и опубликовать свою идею, презентация должна быть яркой и интересной, ее цель – привлечь внимание.

Существуют и другие способы получить дополнительный капитал: участие в выставках, обращение к обеспеченным знакомым и т.д.

Поиск инвестиций на первый взгляд является сложным, но само по себе ведение бизнеса – непростое дело. Чтобы создать крупную компанию, без вложений не обойтись. Сегодня созданы благоприятные условия для поиска инвесторов, главное составить бизнес-план и убедить людей, что ваша задумка будет успешной.

Сегодня созданы благоприятные условия для поиска инвесторов, главное составить бизнес-план и убедить людей, что ваша задумка будет успешной.

Дополнительно ознакомьтесь с кратким видео о создании стартапа:

Кому и зачем нужны инвестиции?

Какие способности должны быть у того человека, который хочет быть успешным в современном мире? К примеру, еще в 17 в. Все были озабочены умением скакать на лошадях и виртуозно владеть шпагой, сегодня же подобные навыки кажутся такой экзотикой, которая и жить-то особо не помогает…

Но поменялась жизнь, и в 80-х гг. прошлого века, в принципе, умение работать на «компе», ровно как и еще умения по управлению трактором, стало всего-навсего только одним из наиболее популярных и известных вариантов профдеятельности. На сегодня умение пользоваться ПК стало необходимым навыком, причем даже отнюдь не успешного – простого современного человека.

Для чего нужны инвестиции

Для достижения успехов нужно одно – быть профессионалом. Такое качество запросто позволит обеспечить себя достойным уровнем оплаты труда.

Крайне важным навыком для любого успешного человека станет именно прекрасное умение распоряжаться результатами труда. Рано или же поздно некоторые все равно задумываются о том, каким же образом стоит получить определенные накопления, как же достичь финансовой независимости.

Итак, инвестиции станут именно тем самым направлением, которое в развитых странах отлично развито. Большинство жителей зарубежья начинают инвестировать деньги в определенные проекты еще с самой молодости.

Вклады позволяют людям с течением времени не только получать стабильный доход от своей профдеятельности, но также постепенно и становится обладателем инвестиционного дохода.

Кому и зачем могут пригодиться инвестиции?

Многие вполне ошибочно думают о том, что «инвестиции являются мероприятием для избранных», также народ ошибается и в своем довольно популярном мнении: «чтобы инвестировать, получать инвестиционные доходы, нужно обладать достаточно большими объемами средств».

Правда, стоит отметить, что инвестирование может осуществляться и при наличии небольших капиталов. В особенности инвесторам с небольшими капиталами подойдут так называемые ПИФы.

В странах, известных по всему миру своим достаточно высоким уровнем жизни большей частью жителей инвестирование осуществляется именно в инвестиционные фонды.

В совокупности же весь тот объем средств, что граждане из других государств постоянно инвестируют в экономики стран, невероятно огромен. Подобные инвестиции запросто приводят к существенному, довольно значительному ускорению роста, а также еще и дальнейшему росту непосредственно жизненного уровня…

———————————

Автор: Superobmen.org

Зачем малому бизнесу нужны инвестиции?

Сегодня кажется, что самой разумной идеей создания своего бизнеса может быть только IT-стартап или проведение ICO, ведь все вокруг говорят о баснословных суммах, которые привлекают предприниматели.

На этом фоне, идея создания малого бизнеса, который в обозримом будущем не планирует привлекать миллионы долларов, кажется не такой заманчивой. Однако, оценивая риски создания технологических компаний, многие предприниматели рано или поздно приходят к идее создания более понятных и быстроокупаемых моделей бизнесов, которые проще всего охарактеризовать как “малый бизнес”. Когда речь идет о торговле, магазинах, кофейнях или небольших производствах, многие предприниматели встают перед выбором: обойтись своими средствами или привлечь партнеров и инвесторов для создания проекта.

Однако, оценивая риски создания технологических компаний, многие предприниматели рано или поздно приходят к идее создания более понятных и быстроокупаемых моделей бизнесов, которые проще всего охарактеризовать как “малый бизнес”. Когда речь идет о торговле, магазинах, кофейнях или небольших производствах, многие предприниматели встают перед выбором: обойтись своими средствами или привлечь партнеров и инвесторов для создания проекта.

Сейчас, оглядываясь на опыт компании Realogic, мы рассмотрим оба варианта.

Обойтись своими силами и своими деньгами

Главным бонусом данного решения становится независимость и сохранение полного пакета акций компании.

Решение обойтись своими силами выгодно, когда предприниматель знает, как отстроить все процессы и как создавать компанию. Также, если у предпринимателя есть достаточное количество собственных средств, он может позволить себе нанять сотрудников, которые закроют необходимые компетенции в бизнесе, а также может позволить себе допустить ряд ошибок, если позволяют финансовые возможности. Даже если у предпринимателя нет достаточного количества собственных денежных средств, он может взять кредит, что увеличивает риски, но решает финансовый вопрос.

Даже если у предпринимателя нет достаточного количества собственных денежных средств, он может взять кредит, что увеличивает риски, но решает финансовый вопрос.

Таким образом, чтобы создать бизнес самостоятельно, у предпринимателя должны быть:

- опыт

- деньги

- компетенции

Не обязательно все должно распределяться пропорционально, но наличие всех этих критериев в должном объеме позволяет создать бизнес самостоятельно.

Также, если нет 1 из 3 критериев, то он может быть закрыт избытком другого критерия, например, при отсутствии определенных компетенций, их можно закрыть специалистом, на которого придется потратить деньги.

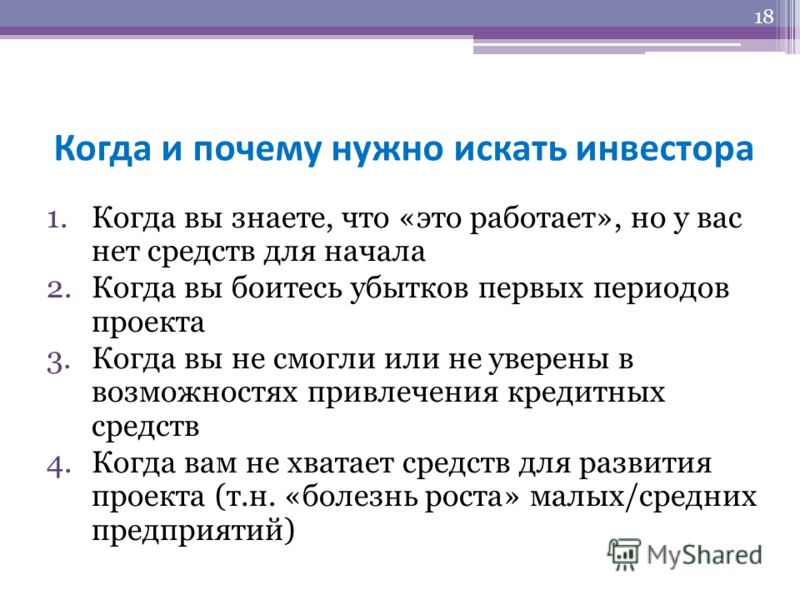

Когда стоит привлекать партнера-инвестора

Мы уже разобрали ситуацию, когда предприниматель способен обойтись своими силами в процессе создания бизнеса. Стоит также отметить, что привлечение инвестора-партнера, при наличии всех необходимых качеств предпринимателя, может кратно усилить вероятность достижения успеха.

Инвесторы на рынке, чаще всего, закрывают именно финансовые потребности компании. Также существует формат smart money, когда помимо финансов, инвестор также помогает компании другими активами: связями, опытом, компетенциями своих специалистов, например, предоставляет свой бек-офис: юристов, бухгалтеров, аналитиков и т.д.

Каждый предприниматель сам определяет, что ему необходимо от инвестора. Иногда нужны только деньги и все. Мы работаем только с теми предпринимателями, которым, помимо денег, интересно получить нашу экспертизу и опыт. Для нас это гарантия успеха проекта.

Таким образом, когда предприниматель привлекает инвестора-партнера, он, разумеется, при грамотном выборе, закрывает пробелы в своих возможностях, а также дополняет свои сильные стороны еще больше — силами партнера.

Решение, привлекать или не привлекать инвесторов в свой бизнес, зависит только от самого предпринимателя. Если он уверен в своих силах и имеет все возможности для успешной реализации проекта — инвестор не нужен. Если же есть потребность или хотя бы потенциальная возможность, что инвестор-партнер сможет усилить проект своими активами, то такую возможность нужно, как минимум, рассмотреть.

Если же есть потребность или хотя бы потенциальная возможность, что инвестор-партнер сможет усилить проект своими активами, то такую возможность нужно, как минимум, рассмотреть.

Почему я должен рассмотреть возможность инвестирования?

В современном мире есть два способа заработать деньги. Первый способ — получать доход, работая на себя или на кого-то другого. Другой способ приумножить свое состояние — инвестировать свои активы так, чтобы они со временем росли в цене. Независимо от того, инвестируете ли вы в акции, облигации, паевые инвестиционные фонды, опционы, фьючерсы, драгоценные металлы, недвижимость, малый бизнес или в комбинацию всего вышеперечисленного, ваша цель — зарабатывать деньги. Это может происходить в форме увеличения стоимости инвестиций, дохода от дивидендов, продажи бизнеса или какого-либо другого события ликвидности.

Ключевые выводы

- Два основных способа заработать деньги — это получение дохода или увеличение своих активов за счет инвестиций.

- Инвестиции могут включать различные варианты, включая акции, облигации, паевые инвестиционные фонды, биржевые фонды и недвижимость.

- Инвестиционные цели человека зависят от его или ее дохода, возраста и толерантности к риску.

Управление инвестиционными целями

Цели человека зависят от множества факторов, которые могут включать возраст, доход и профили риска.Возраст можно разделить на следующие три категории:

- Молодой и начинающий карьеру

- Среднего возраста и семейное строительство

- Пенсионный возраст и самостоятельность

Эти сегменты часто не достигают своих результатов в подходящем возрасте: люди среднего возраста впервые рассматривают возможность инвестиций или пожилые люди вынуждены составлять бюджет, применяя дисциплину, которой им не хватало в молодости.

Доход является естественной отправной точкой для планирования инвестиций, потому что вы не можете инвестировать то, чего у вас нет. Первая работа молодого человека является тревожным звонком, заставляя принимать решения о взносах в IRA, сбережениях или счетах денежного рынка, а также о жертвах, необходимых для уравновешивания растущего богатства и стремления к удовлетворению. Не беспокойтесь слишком сильно о неудачах в этот период, например, о том, что вас перегружают студенческие ссуды и платежи за автомобиль, или о том, что ваши родители больше не оплачивают ежемесячный счет по кредитной карте.

Первая работа молодого человека является тревожным звонком, заставляя принимать решения о взносах в IRA, сбережениях или счетах денежного рынка, а также о жертвах, необходимых для уравновешивания растущего богатства и стремления к удовлетворению. Не беспокойтесь слишком сильно о неудачах в этот период, например, о том, что вас перегружают студенческие ссуды и платежи за автомобиль, или о том, что ваши родители больше не оплачивают ежемесячный счет по кредитной карте.

Outlook определяет игровое поле, на котором мы работаем в течение нашей жизни, и выбор, который влияет на управление капиталом.Планирование семьи находится в верхней части этого списка для многих людей, когда пары выясняют, сколько детей они хотят, где они хотят жить и сколько денег необходимо для достижения этих целей. Карьерные ожидания часто усложняют эти расчеты: высокообразованные люди получают больше доходов, а те, кто застрял на низкоуровневой работе, вынуждены сокращать свои расходы, чтобы сводить концы с концами.

Стать инвестором никогда не поздно. Возможно, вы дойдете до среднего возраста, прежде чем поймете, что жизнь движется быстро, и вам потребуется план действий в старости и выходе на пенсию.Страх может взять верх, если слишком долго ждать, чтобы установить инвестиционные цели, но он исчезнет, как только вы приведете план в действие. Помните, что все инвестиции начинаются с первого доллара, независимо от вашего возраста, дохода или взглядов. Тем не менее, те, кто инвестирует в течение десятилетий, имеют преимущество: растущее богатство позволяет им наслаждаться образом жизни, который другие не могут себе позволить.

Независимо от того, хотите ли вы отправить детей в колледж или выйти на пенсию на яхте в Средиземном море, инвестирование имеет важное значение для достижения ваших финансовых целей в жизни.

Самое важное правило инвестирования

Есть одно золотое правило инвестирования, которое вы всегда должны помнить: никогда не вкладывайте деньги, которые вы не можете позволить себе потерять. Узнайте, почему это правило важно и как защитить свои активы от риска и нестабильности.

Узнайте, почему это правило важно и как защитить свои активы от риска и нестабильности.

Ключевые выводы

- Сбережения — это стратегия с низким уровнем риска, заключающаяся в хранении денег на безопасном счете до тех пор, пока они не понадобятся, даже если они не принесут больших процентов.

- Инвестирование — это стратегия с повышенным риском, заключающаяся в том, чтобы вкладывать деньги в такие вещи, как акции, облигации и паевые инвестиционные фонды, чтобы зарабатывать проценты и генерировать больше денег.

- Чтобы избежать вложения денег, которые вы не можете позволить себе потерять, сначала сосредоточьтесь на накоплении сбережений для покрытия общих и чрезвычайных расходов в течение нескольких месяцев.

- Вы можете минимизировать инвестиционный риск, создав финансовый портфель, который включает сбережения, страхование, пенсионные счета, недвижимость и инвестиции.

Сбережения против инвестирования

Есть существенная разница между сбережением и инвестированием. Экономия — это откладывание денег в безопасное место, где они хранятся до тех пор, пока вы не захотите получить к ним доступ, будь то несколько дней, несколько месяцев или даже несколько лет.Он может заработать небольшой процент в зависимости от того, куда вы его положите, и он будет там для вас в случае чрезвычайной ситуации или для достижения цели, на которую вы экономите.

Экономия — это откладывание денег в безопасное место, где они хранятся до тех пор, пока вы не захотите получить к ним доступ, будь то несколько дней, несколько месяцев или даже несколько лет.Он может заработать небольшой процент в зависимости от того, куда вы его положите, и он будет там для вас в случае чрезвычайной ситуации или для достижения цели, на которую вы экономите.

К распространенным сберегательным машинам относятся:

- Сберегательные счета : Эти счета застрахованы Федеральной корпорацией страхования депозитов (FDIC) или Национальным управлением кредитных союзов (NCUA), что означает, что каждый счет защищен на сумму до 250 000 долларов. У них, как правило, очень низкие процентные ставки, особенно в обычных банках.

- Депозитные сертификаты (компакт-диски) : На этих счетах вы оставляете свои деньги на компакт-дисках на период от месяцев до лет. Процентные ставки низкие, но обычно лучше, чем на сберегательных счетах.

Вы можете снять средства до наступления срока погашения компакт-диска, но при этом потеряете часть или все заработанные проценты.

Вы можете снять средства до наступления срока погашения компакт-диска, но при этом потеряете часть или все заработанные проценты. - Счета денежного рынка : Эти счета позволяют тратить средства с помощью чеков или дебетовой карты. Они платят относительно низкие проценты.

Все эти счета практически не имеют риска, но вы получаете минимальные проценты.

Инвестирование — это процесс, когда ваши деньги работают на вас. Как правило, это может принести вам больше денег, чем проценты, которые вы могли бы заработать на сберегательном счете или компакт-диске, если все сделать правильно. Но с наградой приходит риск. Если вы сделаете неправильный выбор или если что-то пойдет не так, вы можете потерять эти деньги. Его может не оказаться рядом с вами в случае крайней необходимости.

Общие инвестиционные инструменты включают:

- Акции : С их помощью вы инвестируете в компанию и участвуете в ее прибылях и убытках.

- Облигации : Облигацией вы ссужаете деньги компании или государственному учреждению. Обычно они платят фиксированную процентную ставку. Государственные облигации считаются относительно низкорисковыми и могут выплачиваться по низким процентным ставкам в зависимости от экономических условий. Хотя облигации относительно безопасны и могут использоваться в качестве средства сбережений, они несут определенный риск в зависимости от типа облигации.

- Паевые инвестиционные фонды : это инвестиционные инструменты, которыми управляют управляющие капиталом. Они могут включать акции, облигации и другие активы.Покупка акций паевого инвестиционного фонда — это простой способ диверсифицировать ваши инвестиции, и вы можете найти паевые инвестиционные фонды, которые отражают широкий спектр интересов и инвестиционных целей.

Есть еще много вариантов инвестирования, включая предметы коллекционирования, индексные фонды, хедж-фонды и аннуитеты.

Проблемы инвестиционного правила

Если вы помните правило «никогда не вкладывайте деньги, которые вы не можете позволить себе потерять» и никогда не нарушаете его, вам не следует беспокоиться о том, что у вас закончатся средства во время выхода на пенсию.У вас будут средства, чтобы справиться с чем-то потенциально катастрофическим, например, с потерей работы или болезнью. Главное — накопить сбережения, прежде чем начинать инвестировать. Вы не должны вкладывать деньги, которые вам нужны, для выполнения других обязанностей.

Существует естественная человеческая склонность перегибать палку, вкладывать больше денег, чем вы можете себе позволить, и стремиться к огромным выплатам. Эта черта имеет тенденцию усиливаться перед лицом потерь. Это называется ошибкой невозвратных затрат — убеждением, что вы вложили слишком много, чтобы уйти.Вместо того, чтобы продавать перед лицом убытков, кто-то может удержать акции, которые не работают, или, что еще хуже, купить больше.

Защита от инвестиционного риска

Вы не можете просто смотреть на свой портфель как на акции, которыми владеете. Портфель включает в себя гораздо больше: ваши запасы наличных на случай непредвиденных обстоятельств, страховое покрытие, накопленные пенсионные счета, активы в недвижимости и даже ваши профессиональные навыки, которые определяют доход, который вы могли бы получить, если бы потеряли работу и пришлось начинать все сначала.

Вы можете избежать ловушек так называемой «проблемы с холодильником», не сводя глаз с общей картины. Те же люди, которые проводят недели, изучая рейтинги Consumer Reports для новой плиты или холодильника, иногда вкладывают все свои сбережения в акции или другие инвестиции, которых они не совсем понимают. Инвестиции могут быть сложными, и хороший финансовый план включает такие факторы, как ваши пенсионные планы и цели, другие ваши финансовые цели и ваша терпимость к риску. Маловероятно, что инвестиции в один автомобиль позволят достичь этих целей.

Решая, как инвестировать в свой портфель, вашей первой целью всегда должно быть предотвращение крупных потерь. Вы можете сделать это, проявив терпение, снизив расходы на управление и обратившись за советом к квалифицированным и уважаемым консультантам.

The Balance не предоставляет налоговых, инвестиционных или финансовых услуг и консультаций. Информация предоставляется без учета инвестиционных целей, устойчивости к риску или финансовых обстоятельств конкретного инвестора и может не подходить для всех инвесторов.Прошлые показатели не свидетельствуют о будущих результатах. Инвестирование сопряжено с риском, включая возможную потерю основной суммы долга.

Важность и цели инвестиций

Узнайте об умных способах, которые могут помочь вам приумножить свои деньги

В сегодняшнем сценарии очень важно вложение денег, так как простого заработка будет недостаточно. Вы очень много работаете, чтобы свести концы с концами. Но считаете ли вы, что этого достаточно для достижения ваших целей? Для этого вам нужно инвестировать с умом, чтобы получить хорошую доходность. Если вы не инвестируете, вы упускаете множество возможностей. Теперь вопрос в том, что такое инвестиции? Инвестиции — это процесс распределения ваших денег с расчетом на получение прибыли. Это можно сделать, открыв бизнес или купив недвижимость для инвестирования в надежде перепродать ее по более высокой цене и получить прибыль. В дополнение к этому, инвестирование в полис медицинского страхования также является мудрым решением. Основная цель инвестиций — купить товар, который сегодня не потребляется; но в ближайшие годы его можно будет использовать для получения денег.

Если вы не инвестируете, вы упускаете множество возможностей. Теперь вопрос в том, что такое инвестиции? Инвестиции — это процесс распределения ваших денег с расчетом на получение прибыли. Это можно сделать, открыв бизнес или купив недвижимость для инвестирования в надежде перепродать ее по более высокой цене и получить прибыль. В дополнение к этому, инвестирование в полис медицинского страхования также является мудрым решением. Основная цель инвестиций — купить товар, который сегодня не потребляется; но в ближайшие годы его можно будет использовать для получения денег.

Виды инвестиций

Вложение денег в правильные вещи может позволить им расти. Инвестиции в правильные варианты проживания в Индии могут помочь вам вести безопасную жизнь. С помощью лучших вариантов инвестирования вы можете изменить свое богатство. Есть много вариантов инвестирования, которые использовались веками, в то время как есть более новые варианты, которые приобрели популярность в последние годы.

Ниже перечислены некоторые из наиболее популярных вариантов инвестирования, доступных в Индии.

• Акции : Они считаются долгосрочными инвестициями и являются наиболее предпочтительными финансовыми активами в стране. Когда вы покупаете акции компании, это позволяет вам участвовать в ее росте. Они предлагаются компаниями и могут быть куплены и проданы на фондовой бирже.

• Паевые инвестиционные фонды : Это финансовые инструменты, которые создаются деньгами инвесторов для инвестирования в различные инструменты, такие как акции, облигации и другие активы.Паевые инвестиционные фонды — это гибкие финансовые инструменты, с помощью которых вы можете начинать и прекращать инвестирование по своему усмотрению. Вы также можете в любое время выкупить инвестиции из паевых инвестиционных фондов.

• Государственный резервный фонд (PPF) : Это долгосрочный финансовый актив с периодом фиксации 15 лет. Это также помогает сэкономить на налогах, что позволяет вам создать пенсионный корпус помимо экономии на налогах. Если вы ищете более безопасные варианты и хотите получать прибыль, вы должны выбрать учетную запись PPF.

Если вы ищете более безопасные варианты и хотите получать прибыль, вы должны выбрать учетную запись PPF.

• Полис медицинского страхования : Помимо вышеупомянутых инвестиций, получение полиса медицинского страхования также является отличным вложением. Это помогает вам достигать ваших финансовых целей и ежегодно экономить на подоходном налоге. Вы можете выбрать полис медицинского страхования в Care Health Insurance (ранее известное как Religare Health Insurance) и воспользоваться рядом льгот.

В соответствии с разделом 80D Закона о подоходном налоге существуют определенные нормы, которые позволяют вам получить освобождение от уплаты налогов в зависимости от страхового взноса, уплаченного за вас, родителей-иждивенцев и супруга.Хороший полис медицинского страхования покрывает расходы на госпитализацию, предлагает безналичное лечение и другие услуги, позволяющие сэкономить много денег.

Почему вам следует инвестировать свои деньги?

• Если вы вложите свои деньги сегодня, они увеличатся в будущем. Финансовые активы предлагают возврат денег в долгосрочной перспективе.

Финансовые активы предлагают возврат денег в долгосрочной перспективе.

• Если вы работаете, вы всегда должны откладывать деньги на пенсию. Вы можете вкладывать свои сбережения в различные портфели, такие как акции, недвижимость и бизнес.После выхода на пенсию вы можете максимально использовать средства, полученные от инвестиций.

В двух словах

Основное правило для разумных инвестиций — получить полное представление о различных типах

инвестиционных варианта. Разумно вкладывать средства в варианты инвестирования, которые могут принести привлекательную прибыль в будущем.

Во-первых, всегда предлагается выбрать правильное вложение, соответствующее вашим требованиям. Обязательно инвестируйте после проведения надлежащего исследования.Регулярно проверяйте свои акции и паевые инвестиционные фонды. Избегайте инвестиций, которые сложно понять. Кроме того, учитывайте налоговые последствия для доходов от инвестиций.

Вы достаточно узнали об инвестициях, пришло время инвестировать и создавать богатство.

Важность инвестирования — RYA

На самом деле очень важно инвестировать, особенно для людей, которым эти деньги не понадобятся в течение длительного времени. На самом деле отказ от инвестирования является безответственным как для вас в будущем, так и для тех, кто будет зависеть от вас.Это связано с тем, что вашим сбережениям действительно нужен этот рост, чтобы они достигли желаемого уровня после выхода на пенсию.

Рассмотрим две гипотетические ситуации. У вас есть 10000 долларов, которые вы хотите сэкономить, и эти деньги вам не понадобятся в течение 40 лет. Где вы экономите эти деньги?

Одна ваша версия инвестирует эти деньги в паевые инвестиционные фонды, а другая ваша версия запирает их в сейфе под вашей кроватью, чтобы защитить все ваши с трудом заработанные деньги. За 40 лет, осторожно, надежно припрятал 10 000 долларов, чтобы помочь с выходом на пенсию.С другой стороны, инвестор, вы , за 90-летнюю историческую ставку S&P 500 зарабатывает чуть более 10 процентов в год и в итоге получает более 450 000 долларов в конце этих 40 лет. По сути, осторожно, проиграл 440 000 долларов, которые вы могли бы заработать, просто вложив эти деньги, игнорируя любые налоги и сборы.

По сути, осторожно, проиграл 440 000 долларов, которые вы могли бы заработать, просто вложив эти деньги, игнорируя любые налоги и сборы.

Хорошо, деньги начинают звучать довольно плохо, но как насчет облигаций? Они по-прежнему в безопасности и определенно возвращают намного больше, чем деньги, верно? Что ж, давайте посмотрим на это.

Пятилетние казначейские облигации приносили чуть более 5 процентов годовых за последние 90 лет. Если инвестор в облигации вы, , вложите 10 000 долларов в эти облигации на 40 лет при такой норме доходности, вы в конечном итоге получите чуть более 74 000 долларов в конце 40 лет, опять же без учета налогов и сборов. Хотя это, безусловно, намного больше, чем наличные деньги, по сравнению с 450 000 долларов, которые инвестор в акции закончил с вами, , разница все еще остается днем и ночью.

Когда у вас такой длительный период, вы действительно почти обязаны перед собой и своими близкими инвестировать таким образом, чтобы лучше всего заботиться обо всех вас в будущем. Хотя вкладывать свои сбережения целиком в акции — не лучший ответ для всех на всех этапах жизни, большинству молодых людей действительно следует вкладывать значительные средства в акции, чтобы воспользоваться тем огромным потенциалом роста, который есть у ваших денег, который очень сложно найти где-нибудь еще.

Хотя вкладывать свои сбережения целиком в акции — не лучший ответ для всех на всех этапах жизни, большинству молодых людей действительно следует вкладывать значительные средства в акции, чтобы воспользоваться тем огромным потенциалом роста, который есть у ваших денег, который очень сложно найти где-нибудь еще.

Хотите узнать, с чего начать? В Richard Young Associates мы имеем более чем 40-летний опыт инвестирования для наших клиентов. Узнайте больше о том, чем мы можем помочь .

Десять вещей, которые следует учитывать перед принятием инвестиционного решения

Инвестируйте с умом: введение в паевые инвестиционные фонды. В этой публикации объясняются основы инвестирования паевых инвестиционных фондов, как работают паевые инвестиционные фонды, какие факторы следует учитывать перед инвестированием и как избежать распространенных ошибок.

/investor/pubs/inwsmf.htm

Финансовая навигация в текущей экономике: десять вещей, которые следует учесть, прежде чем принимать инвестиционные решения

Учитывая недавние рыночные события, у вас может возникнуть вопрос, следует ли вам вносить изменения в свой инвестиционный портфель. Управление по обучению и защите инвесторов SEC обеспокоено тем, что некоторые инвесторы, в том числе охотники за скидками и продавцы матрасов, принимают быстрые инвестиционные решения, не учитывая свои долгосрочные финансовые цели.Хотя мы не можем рассказать вам, как управлять своим инвестиционным портфелем во время нестабильного рынка, мы выпускаем это Уведомление для инвесторов, чтобы дать вам инструменты для принятия обоснованного решения. Прежде чем принимать какое-либо решение, рассмотрите следующие важные области:

Управление по обучению и защите инвесторов SEC обеспокоено тем, что некоторые инвесторы, в том числе охотники за скидками и продавцы матрасов, принимают быстрые инвестиционные решения, не учитывая свои долгосрочные финансовые цели.Хотя мы не можем рассказать вам, как управлять своим инвестиционным портфелем во время нестабильного рынка, мы выпускаем это Уведомление для инвесторов, чтобы дать вам инструменты для принятия обоснованного решения. Прежде чем принимать какое-либо решение, рассмотрите следующие важные области:

1. Составьте личную финансовую карту.

Прежде чем принимать какое-либо решение об инвестировании, сядьте и честно взгляните на свое финансовое положение в целом, особенно если вы никогда раньше не составляли финансовый план.

Первый шаг к успешному инвестированию — это определение своих целей и толерантности к риску — самостоятельно или с помощью финансового профессионала. Нет никакой гарантии, что вы заработаете деньги на своих инвестициях. Но если вы получите факты о сбережениях и инвестировании и будете следовать разумному плану, вы сможете обрести финансовую безопасность на протяжении многих лет и пользоваться преимуществами управления своими деньгами.

Но если вы получите факты о сбережениях и инвестировании и будете следовать разумному плану, вы сможете обрести финансовую безопасность на протяжении многих лет и пользоваться преимуществами управления своими деньгами.

2. Оцените свою зону комфорта при принятии риска.

Все инвестиции связаны с определенной степенью риска. Если вы собираетесь покупать ценные бумаги, такие как акции, облигации или паевые инвестиционные фонды, перед инвестированием важно понять, что вы можете потерять часть или все свои деньги. В отличие от вкладов в банках, застрахованных FDIC, и кредитных союзах, застрахованных NCUA, деньги, которые вы вкладываете в ценные бумаги, обычно не застрахованы на федеральном уровне. Вы можете потерять свою основную сумму, то есть сумму, которую вы вложили. Это верно, даже если вы покупаете инвестиции через банк.

Вознаграждение за риск — это потенциал для большей прибыли от инвестиций. Если у вас есть финансовая цель с длительным временным горизонтом, вы, вероятно, заработаете больше денег, осторожно инвестируя в категории активов с большим риском, такие как акции или облигации, вместо того, чтобы ограничивать свои инвестиции активами с меньшим риском, такими как эквиваленты денежных средств. С другой стороны, вложение исключительно в денежные вложения может быть подходящим для краткосрочных финансовых целей. Основная проблема для физических лиц, вкладывающих средства в эквиваленты денежных средств, — это риск инфляции, то есть риск того, что инфляция превысит темп и снизит доходность со временем.

С другой стороны, вложение исключительно в денежные вложения может быть подходящим для краткосрочных финансовых целей. Основная проблема для физических лиц, вкладывающих средства в эквиваленты денежных средств, — это риск инфляции, то есть риск того, что инфляция превысит темп и снизит доходность со временем.

Депозиты, застрахованные на федеральном уровне, в банках и кредитных союзах — Если вы не уверены, что ваши депозиты полностью обеспечены доверием и доверием правительства США, это легко выяснить. Чтобы узнать о банковских счетах, перейдите на сайт www.myfdicinsurance.gov. Для счетов кредитных союзов перейдите по адресу http://webapps.ncua.gov/Ins/.

3. Рассмотрите подходящий набор инвестиций.

Включая в портфель категории активов с доходностью инвестиций, которые изменяются вверх и вниз при различных рыночных условиях, инвестор может помочь защититься от значительных потерь.Исторически сложилось так, что доходность трех основных категорий активов — акций, облигаций и денежных средств — не менялась одновременно вверх и вниз. Рыночные условия, из-за которых одна категория активов преуспевает, часто приводят к тому, что другая категория активов имеет среднюю или низкую доходность. Инвестируя более чем в одну категорию активов, вы уменьшите риск потери денег, и общая доходность вашего портфеля будет более плавной. Если инвестиционная доходность одной категории активов упадет, вы сможете противодействовать своим убыткам в этой категории активов за счет более высокой доходности инвестиций в другую категорию активов.

Рыночные условия, из-за которых одна категория активов преуспевает, часто приводят к тому, что другая категория активов имеет среднюю или низкую доходность. Инвестируя более чем в одну категорию активов, вы уменьшите риск потери денег, и общая доходность вашего портфеля будет более плавной. Если инвестиционная доходность одной категории активов упадет, вы сможете противодействовать своим убыткам в этой категории активов за счет более высокой доходности инвестиций в другую категорию активов.

Кроме того, распределение активов важно, потому что оно оказывает большое влияние на то, достигнете ли вы своей финансовой цели. Если вы не включите в свой портфель достаточный риск, ваши инвестиции могут не принести достаточно большой доход для достижения вашей цели. Например, если вы делаете сбережения для долгосрочной цели, такой как выход на пенсию или обучение в колледже, большинство финансовых экспертов согласны с тем, что вам, вероятно, потребуется включить в свой портфель хотя бы некоторые акции или паевые инвестиционные фонды.

Фонды жизненного цикла — Для поддержки инвесторов, которые предпочитают использовать одну инвестицию для сбережений для определенной инвестиционной цели, например для выхода на пенсию, некоторые компании взаимных фондов начали предлагать продукт, известный как «фонд жизненного цикла».«Фонд жизненного цикла — это диверсифицированный паевой инвестиционный фонд, который автоматически переходит к более консервативному сочетанию инвестиций по мере приближения к определенному году в будущем, известному как его« плановая дата ». Инвестор фонда жизненного цикла выбирает фонд с правильной целевой датой на основе относительно его или ее конкретной инвестиционной цели. Затем менеджеры фонда принимают все решения о распределении активов, диверсификации и ребалансировке. Определить фонд жизненного цикла легко, потому что его название, скорее всего, будет относиться к его целевой дате.Например, вы можете увидеть фонды жизненного цикла с такими названиями, как « Портфель 2015 », « Пенсионный фонд 2030 » или « Цель 2045 ».

4. Будьте осторожны, вкладывая большие средства в акции работодателя или какие-либо отдельные акции.

Один из наиболее важных способов снизить риски инвестирования — это диверсифицировать ваши вложения. Здравый смысл: не кладите все яйца в одну корзину. Выбрав правильную группу инвестиций в категории активов, вы сможете ограничить свои потери и уменьшить колебания доходности инвестиций, не жертвуя слишком большой потенциальной прибылью.

Вы подвергнетесь значительному инвестиционному риску, если вложите значительные средства в акции своего работодателя или в какие-либо отдельные акции. Если эти акции плохо пойдут или компания обанкротится, вы, вероятно, потеряете много денег (и, возможно, свою работу).

5. Создать и поддерживать резервный фонд.

Большинство умных инвесторов вкладывают достаточно денег в сберегательный продукт, чтобы покрыть чрезвычайную ситуацию, например, внезапную безработицу. Некоторые следят за тем, чтобы у них было до шести месяцев своего дохода в виде сбережений, чтобы они знали, что они будут абсолютно рядом, когда они им понадобятся.

6. Выплата долга по кредитной карте с высокой процентной ставкой.

Нигде не существует инвестиционной стратегии, которая окупалась бы так же хорошо или с меньшим риском, чем простое погашение всей вашей задолженности с высокими процентами. Если у вас есть задолженность по кредитным картам с высокой процентной ставкой, самое разумное, что вы можете сделать при любых рыночных условиях, — это как можно быстрее полностью погасить остаток.

7. Рассмотрите усреднение долларовой стоимости.

С помощью инвестиционной стратегии, известной как «усреднение долларовой стоимости», вы можете защитить себя от риска вложить все свои деньги в неподходящее время, следуя последовательной схеме добавления новых денег к своим инвестициям в течение длительного периода времени.Делая регулярные инвестиции с одинаковой суммой денег каждый раз, вы будете покупать больше инвестиций, когда их цена низкая, и меньше инвестиций, когда их цена высока. Лица, которые обычно вносят единовременный взнос на индивидуальный пенсионный счет либо в конце календарного года, либо в начале апреля, могут захотеть рассмотреть «усреднение долларовых затрат» в качестве инвестиционной стратегии, особенно на нестабильном рынке.

8. Воспользуйтесь «бесплатными деньгами» от работодателя.

Во многих пенсионных планах, спонсируемых работодателем, работодатель будет компенсировать часть или все ваши взносы. Если ваш работодатель предлагает пенсионный план, а вы не вносите достаточно, чтобы получить максимальную отдачу от вашего работодателя, вы упускаете «бесплатные деньги» на свои пенсионные сбережения.

Заставьте свои деньги работать — В большинстве случаев план на рабочем месте является наиболее эффективным способом накопления на пенсию. Прежде чем брать деньги из пенсионного плана, внимательно обдумайте возможные варианты.В частности, избегайте использования дебетовой карты 401 (k), за исключением крайних случаев. Деньги, которые вы занимаете сейчас, уменьшат сбережения, которые могут расти с годами, и, в конечном итоге, то, что у вас будет после выхода на пенсию. Кроме того, если вы не погасите ссуду, вы можете заплатить федеральный подоходный налог и штрафы.

9. Время от времени рассматривайте возможность ребалансировки портфеля.

Ребалансировка возвращает ваш портфель к исходной структуре распределения активов. Путем ребалансировки вы убедитесь, что в вашем портфеле не слишком много внимания уделяется одной или нескольким категориям активов, и вернете свой портфель к комфортному уровню риска.

Придерживайтесь своего плана: покупайте дешево, продавайте дорого — Перенести деньги из категории активов, когда она хорошо работает, в пользу категории активов, которая работает плохо, может быть нелегко, но это может быть мудрым шагом. Урезая текущих «победителей» и добавляя больше текущих так называемых «проигравших», ребалансировка вынуждает вас покупать дешево и продавать дорого.

Вы можете перебалансировать свой портфель на основе календаря или ваших инвестиций. Многие финансовые эксперты рекомендуют инвесторам перебалансировать свои портфели через регулярные промежутки времени, например, каждые шесть или двенадцать месяцев. Преимущество этого метода в том, что календарь является напоминанием о том, когда вам следует подумать о перебалансировке. Другие рекомендуют перебалансировать только тогда, когда относительный вес класса активов увеличивается или уменьшается более чем на определенный процент, который вы определили заранее. Преимущество этого метода заключается в том, что ваши вложения сообщают вам, когда проводить ребалансировку. В любом случае, перебалансировка работает лучше всего, если выполняется относительно нечасто.

Преимущество этого метода в том, что календарь является напоминанием о том, когда вам следует подумать о перебалансировке. Другие рекомендуют перебалансировать только тогда, когда относительный вес класса активов увеличивается или уменьшается более чем на определенный процент, который вы определили заранее. Преимущество этого метода заключается в том, что ваши вложения сообщают вам, когда проводить ребалансировку. В любом случае, перебалансировка работает лучше всего, если выполняется относительно нечасто.

10. Избегайте обстоятельств, которые могут привести к мошенничеству.

Мошенники тоже читают заголовки. Часто они используют широко разрекламированные новости, чтобы заманить потенциальных инвесторов и сделать их «возможность» более законной. Комиссия по ценным бумагам и биржам рекомендует задавать вопросы и проверять ответы из объективного источника, прежде чем вкладывать средства. Всегда не торопитесь и поговорите с надежными друзьями и членами семьи, прежде чем инвестировать.

* * *

Для получения более подробной информации по темам, обсуждаемым в данном Уведомлении для инвесторов, ознакомьтесь со следующими материалами:

http: // www.sec.gov/investor/pubs/tenthingstoconsider.htm

Почему важно инвестировать в акции?

Фондовый рынок за годы создал огромное богатство. В среднем S&P 500, который состоит из 500 крупнейших публично торгуемых компаний США, приносит от 8% до 12% в год. При таких темпах только 10 000 долларов, вложенных в фондовый рынок 50 лет назад, превратились бы в более чем 380 000 долларов сегодня.

Однако имейте в виду: фондовый рынок растет не каждый год. S&P 500 обычно падает три раза каждые 10 лет. Некоторые из этих падений могут показаться довольно жестокими, и такой уровень нестабильности подходит не всем. Но если вы справитесь со своим страхом, в долгосрочной перспективе акции могут принести значительно более высокую доходность, чем другие варианты инвестирования.

Источник изображения: Getty Images.

Каковы преимущества инвестирования в акции?Инвестирование в акции дает множество преимуществ.Семь больших:

- Потенциал для получения более высокой доходности, чем такие альтернативы, как банковские компакт-диски, золото и государственные облигации.

- Способность защитить ваше богатство от инфляции, поскольку доходность часто значительно превышает уровень инфляции.

- Возможность получать регулярный пассивный доход от дивидендов.

- Возможность владеть крохотным кусочком компании, продукты или услуги которой вам нравятся.

- Простота покупки и продажи, которая делает акции более ликвидными инвестициями по сравнению с другими вариантами, такими как недвижимость.

- Возможность диверсифицировать портфель в различных отраслях.

- Умение начинать с малого. Благодаря комиссии в размере 0 долларов и возможности покупать дробные акции у многих онлайн-брокеров, инвесторы могут начать покупать акции с небольшим количеством денег.

Акции не лишены недостатков, самый большой из которых — волатильность. В среднем фондовый рынок снижается на 10% от максимума примерно каждые 11 месяцев, на 20% примерно каждые четыре года и более чем на 30% не реже одного раза в десятилетие.Инвестиции в акции подходят не всем. Примите во внимание следующие веские причины не покупать акции:

- Вы не можете переживать мысли о сокращении ваших инвестиций более чем на 10%.

- Вам понадобятся деньги в течение следующих трех-пяти лет для первоначального взноса за дом или другой крупной запланированной покупки.

- Вы на пенсии или приближаетесь к пенсионному плану, и вам нужен поток с фиксированным доходом больше, чем потенциал прироста капитала, предлагаемый акциями.

Помимо опасений, связанных с волатильностью, есть и другие причины, по которым следует избегать акций:

- У вас много долгов под высокие проценты, например, по кредитной карте.

Выплата этого долга часто может принести более высокую прибыль, чем покупка акций.

Выплата этого долга часто может принести более высокую прибыль, чем покупка акций. - У вас нет адекватного резервного фонда. Наличие достаточного количества наличных денег для покрытия непредвиденных расходов может избавить вас от необходимости занимать деньги по кредитной карте.

- У вас нет времени или желания исследовать акции для покупки.

Хотя есть несколько веских причин не покупать акции, потенциал роста перевешивает риск для большинства людей.Таким образом, почти всегда полезно инвестировать в акции, даже когда рынок находится на рекордно высоком уровне. Исследования показали, что время инвестора на рынке более важно, чем время выхода на рынок. Выдерживание подходящего времени для покупки акций может быть дорогостоящим, потому что большая часть прибыли достигается за счет небольшого количества дней.

Между тем, акции имеют тенденцию восстанавливаться после коррекций — снижения более чем на 10% — в течение нескольких месяцев. Таким образом, чем дольше инвестор находится на рынке, тем меньше вероятность потерять деньги.

Таким образом, чем дольше инвестор находится на рынке, тем меньше вероятность потерять деньги.

Не менее важно время, проведенное на рынке, — это выбор правильных акций для покупки. Как сказал соучредитель Motley Fool Дэвид Гарднер: «Неважно, когда вы инвестируете, если вы инвестируете в великие компании». На меньшинство акций приходится большая часть общей доходности рынка. Вот почему лучше купить акции хорошей компании как можно скорее, чем ждать лучшей цены, которая может никогда не наступить.

Для большинства людей самое время покупать акции прямо сейчас

Тем, у кого есть деньги, которые им не понадобятся в течение нескольких лет, следует подумать об инвестировании в акции для получения максимальной прибыли.Ожидание инвестирования этих денег с большей вероятностью окажет отрицательное влияние на доходность инвестора, чем положительное, поэтому почти всегда лучшее время для покупки акций великой компании — прямо сейчас.

Умный способ приумножить свои деньги

Возможно, вы думаете про себя — сейчас не время говорить об инвестировании.

Вы паникуете из-за своей работы, из-за этого спора с лучшим другом, из-за того, что ваша кошка ведет себя еще более странно, чем обычно, — и даже не заставляете меня рассказывать о вашей личной жизни.

Но на самом деле сейчас НЕТ ХОРОШЕГО времени для разговоров об инвестировании. В конечном счете, вы должны быть достаточно дисциплинированными, чтобы удерживать зарабатываемые деньги, чтобы затем сделать следующий шаг в изучении того, как заставить ваши деньги расти.

И лучший способ приумножить свои деньги — это научиться инвестировать.

Это так просто.

Когда вы станете инвестором, вы будете использовать свои деньги для приобретения вещей, которые могут принести прибыль за счет одного или нескольких из следующих действий:

- Проценты и дивиденды по сберегательным или дивидендным акциям и облигациям

- Денежный поток от предприятий или недвижимости

- Увеличение стоимости портфеля акций, недвижимости или других активов

Когда вы научитесь становиться инвестором, вы начнете посвящать свои ограниченные ресурсы вещам с наибольшим потенциалом прибыли. Это может быть выплата долга, возвращение в школу или ремонт дома на две семьи.

Это может быть выплата долга, возвращение в школу или ремонт дома на две семьи.

Конечно, это может также означать покупку акций и облигаций или, по крайней мере, паевых инвестиционных фондов или биржевых фондов.

Благодаря достижениям в области технологий вы можете начать инвестировать всего за 5 долларов в месяц и смартфон. Наша работа — помочь вам отфильтровать шум, изучить основы и с самого начала принимать правильные инвестиционные решения.

Благодаря отсутствию комиссии на счетах с небольшим остатком и простому автоматическому инвестированию, Wealthfront — наш лучший выбор для лучшего универсального инвестиционного счета.Если вы хотите узнать о них больше, прочитайте наш обзор Wealthfront.

Итак, вот основы того, как инвестировать с умом.

Почему стоит инвестировать

Investing позволяет вам со временем значительно приумножить свои деньги благодаря возможности комплексной прибыли.

Компаундинг можно назвать восьмым чудом света. Благодаря силе сложного образования один пенни может превратиться в миллионы долларов при достаточном количестве времени. Возможно, вы не проживете так долго, но рассмотрите следующие примеры.

Благодаря силе сложного образования один пенни может превратиться в миллионы долларов при достаточном количестве времени. Возможно, вы не проживете так долго, но рассмотрите следующие примеры.

Допустим, вы начинаете инвестировать в 16…

Как бы нереально это ни звучало, начать инвестировать в таком молодом возрасте, допустим, у вас есть небольшое наследство и вы решили вложить его — если вы поместите 5000 долларов на счет с процентной ставкой 7% и внесете дополнительные 200 долларов в месяц после 30 лет. лет у вас будет чуть больше 284000 долларов.

На более реалистичном примере предположим, что вы начинаете инвестировать, когда вам 22 года, сразу после выпуска…

Вы начинаете с того, что просто вкладываете 50 долларов в месяц в свой 401k, что соответствует 50% компании.

Если вы увеличите взносы на ту же сумму, что и любое повышение заработной платы, к 65 годам у вас будет более 1 миллиона долларов. Это предполагает ежегодное повышение в размере 3,5% и 8,5% прибыли от инвестиций 401 (k).

Хотя необходимо учитывать множество факторов — простой пример, подобный этому, демонстрирует силу сложных процентов, если все идет правильно.

Итак, если вы хотите начать экономить сейчас, вы можете даже сэкономить годовую зарплату к 30 годам… Посмотрите на таблицу ниже, чтобы увидеть, как это сделать.

| Как сэкономить годовой заработок в 401 (k) к 30 годам | |||||

|---|---|---|---|---|---|

| Возраст | Заработная плата | Ваш вклад в размере 6% | 3% соответствие работодателю | Общий вклад | Остаток на конец года 401 |

| 22 | 30 000 долл. США | 1 800 долл. США | 900 долл. США | 2 700 долл. США | 2 889 долл. США.00 |

| 23 | 30900 долл. США | 1854 долл. США | 927 долл. США | 2,781 долл. США США | 6 123,60 долл. США |

| 24 | 31 827 долл. США | 1 910 долл. США | 955 долл. США | 2 864 долл. США | 9 707,07 долл. США |

| 25 | 32 781 долл. | 1 967 долл. США | 983 долл. США | 2 950 долл. США | 13 670,03 долл. США |

| 26 | 33 765 долл. США | 2 026 долл. США | 1 013 долл. США | 3039 долл. США | 18 045 долл. США.62 |

| 27 | 34 778 долл. США | 2087 долл. США | 1 043 долл. США | 3 130 долл. США | 22 869,71 долл. США |

| 28 | 35 822 долл. США | 2149 долл. США | 1 075 долл. США | 3 224 долл. США | 28 181,14 долл. США |

| 29 | 36 896 долл. США | 2214 долл. США | 1 107 долл. США | 3 321 долл. США | 34 021,95 долл. США США |

| 30 | 38 003 долл. США | 2280 долл. США | 1 140 долл. США | 3 420 долл. США | 40 437 долл. США.60 |

Когда следует инвестировать?

Теперь, когда вы знаете, почему вам следует инвестировать, как насчет того, когда инвестировать?

Ответ на этот вопрос довольно прост. Сейчас подходящее время.

Инвестирование звучит пугающе больше, чем есть на самом деле. Да, всегда есть потенциальный риск потери, но есть еще больший потенциал для серьезной выгоды.

Делать что-либо в первый раз может быть ужасно, особенно когда это связано с вашими кровно заработанными деньгами. Но вот несколько советов для начинающих инвесторов.

Инвестируем впервые

Инвестирование похоже на религию: люди имеют твердые убеждения и могут даже принадлежать к одной из многих сект или школ мысли. Вот несколько, которые приходят на ум:

- The Doomsday Preppers — эти люди убеждены, что наша финансовая система рухнет, поэтому они вкладывают все свои деньги в золото и недвижимость.

- Игорные дневные трейдеры — это чаще всего люди, которых вы видите в фильмах, с их столами или стенами, покрытыми мониторами и телевизорами, которые смотрят каждую секунду дня и видят, как меняется фондовый рынок.

- Индексаторы — это люди, которые просто вкладывают деньги во все, чтобы воспользоваться медленным и неуклонным ростом общей стоимости рынков.

Если вы уже твердо принадлежите к одному из вышеперечисленных лагерей, возможно, вам не пригодятся инвестиционные ресурсы на «Деньги до 30». Если, однако, у вас есть непредвзятость и вы заинтересованы в изучении простых стратегий успешного инвестирования на всю жизнь — без каких-либо уловок — тогда читайте дальше.

Если вы не знаете, куда и когда следует инвестировать, убедитесь, что вы пользуетесь гарантированными процентными ставками.Онлайн-сберегательные счета с высокой доходностью предлагают страховку FDIC (что означает, что ваши деньги застрахованы федеральным правительством).

Колокольчик

Chime предлагает солидную процентную ставку — 0,50% годовых, без минимального остатка, без ежемесячных комиссий или комиссий за иностранные транзакции, и вы получите бесплатный овердрафт до 100 долларов. Кроме того, если вы подпишетесь на прямой депозит, вы получите зарплату на два дня раньше; Перезвон изменил правила игры в финансовом пространстве.

Риск против вознаграждения

Это правда: инвестирование сопряжено с риском. Все мы слышали истории об инвесторах, потерявших половину своего состояния во время Великой депрессии или даже совсем недавно во время Великой рецессии. Мы слышали о Берни Мэдоффах со всего мира и инвесторах, которые потеряли все из-за мошенничества. Хотя полностью исключить риск невозможно, вы можете значительно снизить его, если будете инвестировать с умом.

Самое замечательное в инвестировании молодежи заключается в том, что вы, вероятно, вкладываете средства в более долгосрочные инвестиции, например в свой пенсионный счет. Эти вложения менее рискованны, чем торговля акциями по быстрому исправлению ошибок людьми, которые действительно не понимают, что они делают.

Эти вложения менее рискованны, чем торговля акциями по быстрому исправлению ошибок людьми, которые действительно не понимают, что они делают.

Хотя инвестирование может быть рискованным, лучше всего просто справиться с этим риском, потому что отказ от инвестирования может стоить вам намного больше денег, чем потерять немного денег из-за плохого вложения.

Мы говорили о сложных процентах выше, и главное правило этого — чем раньше вы начнете откладывать, тем больше ваши деньги со временем заработают. Есть большая разница между теми, кто начал инвестировать в 25 и 35 лет.Вы можете упустить сотни тысяч долларов, если начнете экономить позже.

Подробнее: Если вы все еще не верите в силу сложных процентов, вы должны это увидеть

Во что вы инвестируете?

Наша философия — делать инвестиции как можно проще

Обеспечьте широкую диверсификацию за счет сочетания недорогих паевых инвестиционных фондов и ETF, сохраняя при этом удовольствие, удерживая отдельные акции с 10% ваших активов.

Важнейшим фактором успешного инвестора являются не акции и фонды, которые вы выбираете.Успешное инвестирование зависит от:

- Выбор правильного распределения активов — общее сочетание облигаций, акций и денежных средств, которые вы храните в своем портфеле.

- Создание и соблюдение автоматического инвестиционного плана — таким образом вы избегаете принятия ужасных, эмоционально заряженных решений — например, продажи на дне краха рынка.

Информация об инвестировании в Money Under 30 едва ли поверхностна для всех имеющихся знаний об инвестировании, но это нормально.Мы не столько пытаемся обучить следующий класс поколений хедж-фондов, сколько дать среднему человеку достаточно знаний и уверенности, чтобы начать инвестировать самостоятельно.

Паевые инвестиционные фонды

Паевой инвестиционный фонд — это тип профессионально управляемых инвестиций, которые объединяют ваши деньги с другими инвесторами. Затем менеджеры фонда используют объединенные деньги для покупки ценных бумаг для группы.

Лучше начинать инвестировать в паевые инвестиционные фонды или фонды биржевой торговли, а не в отдельные акции и облигации, пока вы не промокнете.Эти типы фондов позволяют вам инвестировать в широкий портфель акций и облигаций за одну транзакцию, а не торговать ими всеми самостоятельно.

Это не только более безопасные инвестиции (потому что они диверсифицированы), но и зачастую намного дешевле инвестировать таким образом. Вы либо будете платить только одну комиссию за торговлю, либо вообще ничего (в случае, если вы покупаете паевой инвестиционный фонд непосредственно у фондовой компании), вместо того, чтобы платить комиссию за торговлю при покупке дюжины или более разных акций.