Кипр – оффшорная зона: плюсы и минусы

На Кипре нет особых требований к национальности и месту жительства руководителей компании и ее акционеров. Более того, в структуру компании можно ввести номинальных акционеров для сохранения анонимности. Однако Центральный банк Кипра необходимо проинформировать о том, кто является бенефициарным владельцем.

Термин «оффшорная компания» сейчас на Кипре используется редко. Как правило, его заменяют на «международную бизнес-компанию» или IBC. Как местные, так и иностранные инвесторы могут открывать оффшорные компании на Кипре, независимо от того, являются ли они физическими лицами или они организованы как корпорации.

Для регистрации оффшора необходимо выбрать организационно-правовую форму. Наиболее распространенным вариантом на Кипре является акционерное общество с ограниченной ответственностью. В компании такого типа необходимо зарегистрировать одного директора, одного акционера и одного секретаря, который должен быть резидентом Кипра. При этом в Реестр компаний необходимо внести данные о гражданстве и месте жительства руководителя.

При этом в Реестр компаний необходимо внести данные о гражданстве и месте жительства руководителя.

Кроме того, компания должна выполнить ряд условий:

- владельцам бизнеса необходимо выбрать торговое наименование, которое должно быть зарегистрировано в торговом реестре;

- компания будет зарегистрирована в соответствии с ее уставными документами, которые должны быть заверены нотариально;

- минимальное число акционеров в оффшорной компании на Кипре – 1, максимальное – 50;

- минимальный акционерный капитал, необходимый для открытия компании такого типа, составляет 1 евро;

- даже если бизнес-операции будут осуществляться за пределами кипрских границ, оффшорная компания должна иметь юридический адрес на территории республики.

На Кипре существует два типа ОАО: компания-налоговый резидент и компания-нерезидент. В первом случае компания управляется директором, постоянно проживающим на Кипре, и платит налоги. Во втором случае компания не имеет своего управления и контроля на Кипре. Это предприятие считается оффшорным в том смысле, что оно не должно платить налоги в стране.

Это предприятие считается оффшорным в том смысле, что оно не должно платить налоги в стране.

После создания оффшора фирма открывает корпоративный банковский счет, на котором размещается уставной капитал. После чего учредительные документы должны быть предоставлены в Торговый реестр Кипра.

Как только компания получает свидетельство о регистрации, она в течение 30 дней регистрируется в налоговой инспекции для уплаты налогов и НДС. Компании выдается идентификационный налоговый код, который дает право подавать ежегодные налоговые документы. Кроме того, каждая кипрская оффшорная компания должна зарегистрироваться в Управлении по НДС и получить регистрационный номер.

Обратите внимание, что за регистрацию компании в Торговом реестре и налоговом департаменте берутся государственные пошлины, которые составляют 990 евро и 350 евро соответственно.

Налогообложение для оффшорных компаний

Кипрская оффшорная компания должна выполнять все обязательства по подаче всех необходимых документов. Об этом говорит Кипрский закон о компаниях и законодательство о подоходном налоге. Предприятие должно ежегодно подавать финансовые отчеты в Реестр компаний, декларации НДС – каждые 3 месяца, формировать отчетность по НДС – каждый месяц.

Об этом говорит Кипрский закон о компаниях и законодательство о подоходном налоге. Предприятие должно ежегодно подавать финансовые отчеты в Реестр компаний, декларации НДС – каждые 3 месяца, формировать отчетность по НДС – каждый месяц.

Еще раз отметим, что кипрская компания платит самый низкий подоходный налог в ЕС по ставке 12,5 %. При этом отсутствуют налоги на дивиденды, проценты или роялти.

✓ Оффшор Кипр. Регистрация компании на Кипре.

Главная → Юрисдикции → Регистрация компаний → Низконалоговые → КипрКипр — это остров в восточной части Средиземного моря, разделенный с 1974 года на турецкие и греческие области. На острове удобная низконалоговая юрисдикция, и это один из трех крупнейших инвесторов в экономику России.

Стоимость: от 1350 EUR

EURот 1350 EURНацеленность на долговременное сотрудничество

У нас нет задачи быстро что-то продать один раз. Мы работаем с нашими клиентами много лет, и нацелены на долговременное сотрудничество. Именно поэтому мы стараемся дать наиболее полную консультацию со всеми возможными деталями и нюансами.

Мы работаем с нашими клиентами много лет, и нацелены на долговременное сотрудничество. Именно поэтому мы стараемся дать наиболее полную консультацию со всеми возможными деталями и нюансами.

Всегда оперативно отвечаем на запросы клиентов

За каждым клиентом закрепляется персональный юрист, который ведет его в течение всего срока сотрудничества. Мы знаем каждого клиента лично, поэтому мы знаем особенности и пожелания каждого и стараемся оперативно обрабатывать все запросы

Отвечаем за конфиденциальность документов

Документы не хранятся на территории РФ — в офис присылаем только то, что нужно для передачи. Никогда не раскрываем личность и компании клиентов на презентациях

Компетенции специалистов Andersen-BS

Лучше всего разбираемся в финансовой, торговой и холдинговой деятельности — работаем в этой сфере больше 20 лет

Регистрируем оффшоры дистанционно

Для запуска процесса достаточно сканов ваших документов, а для завершения сделки — заверенные копии по почте.

Проводим предварительную консультацию

Расскажем о стоимости, репутации юрисдикции, требованиях партнеров, структуре управления компанией, вашей роли в компании, вариантах открытия банковских счетов, процессе сдачи отчетности

Получить консультацию

Республика Кипр не является классическим оффшором — компании платят налог на прибыль в размере 12,5%, а также сдают аудированную отчетность.

Кипр подойдет для любого законного бизнеса

Оффшор на Кипре — универсальный инструмент для международной коммерческой деятельности: торговли, регистрации на него доли в предприятии, работы с ценными бумаги, финансовых и других услуг. Специальная лицензия потребуется только для банковских, страховых, перестраховочных услуг и профессионального управления средствами третьих лиц.

Преимущества регистрации оффшоров на Кипре

Прибыль компаний облагается налогом, но местные юрисдикции удобны для международной деятельности. Мы выделили семь основных преимуществ, почему здесь стоит зарегистрировать фирму:

Мы выделили семь основных преимуществ, почему здесь стоит зарегистрировать фирму:

- Кипр входит в Евросоюз и зону евро и не является офшором в чистом виде: страна не входит в перечень офшорных зон в приказе Минфина №108Н и в указании Банка России 1317-У — организации обязан предоставлять данные о налогах согласно приказу ФНС России ММВ-7-17/527.

- В стране простая процедура регистрации новых организаций и покупка готовых юридических лиц.

- Регистрационными агентами на острове работают квалифицированные юристы: они помогут с сопровождением компании и проконсультируют по другим вопросам.

- Одна из самых низких налоговых ставок в Европе — 12,5%;

- C 18 декабря 2018 отменена пошлина 0.6% на увеличение капитала. Таким образом, можно зарегистрировать компанию с нужным размером Уставного капитала без дополнительной пошлины;

- На острове не облагаются налогом некоторые виды дохода: дивиденды и доход от продажи ценных бумаг.

- Просто получить номер VAT — это необходимо для работы по НДС с европейскими поставщиками.

Ставка НДС в республике — 19%.

Ставка НДС в республике — 19%. - У вас будет возможность купить или арендовать реальный офис с персоналом — это необходимо для работы с банками Кипра и других стран.

Регистрация компаний на Кипре

Юридическое лицо здесь регистрируют с нуля или покупают в готовом виде чаще всего с номинальными директорами и акционерами. Основная форма кипрского оффшора — общество с ограниченной ответственностью, в английском варианте LTD или Limited. Эту аббревиатуру обязательно использовать в названии фирмы.

Около двух с половиной недель занимает регистрация новой организации после предоставления Устава компании, подписанного акционерами.

От двух рабочих дней оформляют готовую фирму — при условии предоставления пакета Due Diligence на покупателя и заполненной агентской анкеты с подробным описанием деятельности и источника средств бенефициара.

Здесь также разрешают регистрировать Public Companies и коллективные инвестиционные фонды. Уточните особенности использования у наших специалистов: +7 (495) 956-63-61.

Когда фирму внесут в Реестр, вы получите свидетельство о регистрации:

Размер уставного капитала: обычно начинается от 1000 евро.

Директорами и учредителями назначают любых лиц без ограничений — мы рекомендуем искать директора со статусом резидента, именно он будет подписывать основную часть документов. И у местной налоговой не возникнет вопросов к налоговому статусу компании.

Акционерами выступают любые физические или юридические лица. Но при выпуске акций на юридическое лицо агент потребует раскрыть всю структуру владения до физлица.

Акции выпускаются только именные и передаются после подачи соответствующих документов в Реестр компаний. С 18 декабря 2019 введены штрафы за позднее уведомление реестра о сменах акционеров и о выпуске акций до 250 евро, так что выпуск акций и последующие смены рекомендуется своевременно подавать агенту и в Реестр.

Один директор, акционер и секретарь — минимум сотрудников для создания ораганизации. Для позиции секретаря и директора нужны разные люди. Лучше если этим займется юридическая фирма — они будут подавать все необходимые документы от имени организации в государственные органы.

Для позиции секретаря и директора нужны разные люди. Лучше если этим займется юридическая фирма — они будут подавать все необходимые документы от имени организации в государственные органы.

Директора подписывают бумаги от имени фирмы или выдают доверенности на подписание — в последнее время исполнительные органы внимательнее контролируют этот тип документов. Чтобы соответствовать кипрскому законодательству, директора проводят юридический анализ ваших документов.

Местные юристы обеспечивают конфиденциальность, регистрируют и ведут дела клиентов. Реестр компаний в стране открытый — данные по структуре доступны любому желающему. Если вы хотите сохранить конфиденциальность владения, используйте номинальных акционеров.

Банковские счета открывают в любых банках, принимающих местные фирмы. На практике работа с местными банками вполне логична — это упрощает взаимодействие с ними.

Кипрские банки ужесточили требования приема новых клиентов с июня 2018 года, в том числе для организаций на Кипре — они теперь обязаны обзавестись реальным представительством в стране регистрации. Как правило, реальное присутствие подразумевает заключение договора аренды офиса, а также наём сотрудника, за которого необходимо оплачивать предусмотренные законом налоги и пошлины. Наличие офиса компании может быть отдельно проверено представителями банка или Регулятора.

Как правило, реальное присутствие подразумевает заключение договора аренды офиса, а также наём сотрудника, за которого необходимо оплачивать предусмотренные законом налоги и пошлины. Наличие офиса компании может быть отдельно проверено представителями банка или Регулятора.

Комплект документов для кипрской компании выпускают на английском языке, в него входят:

- Апостилированное Свидетельство о регистрации.

- Апостилированные Сертификаты адреса, директоров и акционеров.

- Апостилированный Учредительный договор и Устав компании.

- Свидетельство о назначении первого директора.

- Пакет документов на подписание у директора, если директор — представитель клиента.

- Печать компании.

При номинальном сервисе в комплект также входят:

- Апостилированная доверенность от номинального директора — это доверенность на открытие банковского счета и управление им. Выдача генеральных доверенностей на любые действия от имени компании в настоящее время почти прекращена в связи с усилением контроля Регулятора за работой директоров и компаний.

- Комплект документов, подписанный номинальным директором: протокол собрания, реестры, сертификат акций.

- Декларация траста от номинального акционера в пользу бенефициарного владельца.

- Соглашение о номинальном сервисе.

Налоговая резидентность организаций

Налоговую резидентность в этой стране подтверждают соответствующим сертификатом — его выдают по запросу в налоговую службу. После получения сертификата вы можете претендовать на льготы по Соглашению об избежании двойного налогообложения.

Основное условие для соблюдения налоговой резидентности — управление фирмой с территории государства. Для этого директором должен быть местный налоговый резидент: гражданин Кипра или лицо с видом на жительство. У указанного лица обязательно должен быть местный налоговый номер — его указывают при подаче заявления на сертификат.

Если налоговая служба посчитает, что фирма управляется недостаточно с территории государства, в сертификате откажут: например, генеральная доверенность выдана на гражданина РФ, который подписывает договоры и управляет банковским счетом из другой страны. Поэтому, как уже сказано выше, местные агенты неохотно выдают генеральные доверенности на ведение дел без резидента Кипра.

Поэтому, как уже сказано выше, местные агенты неохотно выдают генеральные доверенности на ведение дел без резидента Кипра.

Отчетность на Кипре

Фирмы в данной юрисдикции не являются оффшорами, поэтому обязаны подавать аудиторскую отчетность независимо от активности за отчетный период. Отчетность готовится в течение года, следующего за отчетным: на основании банковских выписок и документов, подтверждающих сделки, активы и долги организации. После согласования и утверждения отчетности со стороны клиента, ее подписывает директор, утверждают аудиторы и лишь затем она попадает в налоговую службу.

Налоги на Кипре

Общая ставка корпоративного налога на острове — 12,5%. Налог не возникает при продаже любых ценных бумаг, включая акции, облигации, паи, доли в ООО и т.п. Также налогом не облагаются дивиденды как получаемые, так и при выплачиваемые акционерам, в том числе в другие страны.

Прибыль подлежит налогообложению на основе разницы между доходом юридического лица и расходами, признанными государством. И вычисляется на основании финансовой отчетности

И вычисляется на основании финансовой отчетности

Налоговую регистрацию компании на Кипре происходит автоматически без заявления от имени фирмы. Ее осуществляет служба Inland Revenue и присваивает компании налоговый номер.

После изменений Европейского налогового законодательства, фирмы должны оказывать услуги только в стране нахождения заказчика. Если организация в течение года оплачивала услуги на сумму более 15 600 евро, она обязана встать на учет как плательщик НДС и ежеквартально сдавать налоговую отчетность и платить соответствующей налог по местной ставке — 19%.

Важные новости налогового законодательства Кипра в 2019 году:

- Кипр вводит понятие КИК (CFC – Controlled Foreign Company) и будет облагать налогом их нераспределенную прибыль. Это относится только к кипрским компаниям, которые владеют более 50% в низконалоговой (налог менее ½ ставки кипрского налога). Прочие условие следует уточнять у наших специалистов;

- Вводится ограничение на принятие процентных расходов к вычету.

Если сумма таких расходов 3 миллиона евро и выше, то расходы ограничиваются 30% прибыли до вычета процентов и амортизации (EBITDA). Это также может иметь значение для группы связанных компаний, если их несколько, поэтому если структуры сложные и между ними займы, то риски также остаются;

Если сумма таких расходов 3 миллиона евро и выше, то расходы ограничиваются 30% прибыли до вычета процентов и амортизации (EBITDA). Это также может иметь значение для группы связанных компаний, если их несколько, поэтому если структуры сложные и между ними займы, то риски также остаются; - Вводится General Anti-Abuse Rule: если операции будут посчитаны как искусственные (не имеющие экономического смысла кроме налоговой минимизации), то они признаются ничтожными для налоговых целей;

- С декабря 2019 года власти Лимассола начали взимать муниципальный налог с местных компаний в размере 150 евро (ранее взимался только с компаний, реально ведущих бизнес на Кипре).

Роспуск компании на Кипре

В данной юрисдикции фирмы распускают через две законных процедуры:

- Strike-off — вычеркивание из Реестра. Это простая, дешевая, но долгая процедура. Заявление на роспуск подает директор на основании окончательной отчетности «под закрытие». Срок роспуска по strike-off занимает около 3 лет с момента подачи соответствующих бумаг в Регистратор.

Все действия по роспуску выполняют должностные лица.

Все действия по роспуску выполняют должностные лица. - Ликвидация — процедура более сложная и дорогостоящая, но более «авторитетная». Ее проводит профессиональный ликвидаторов с необходимой квалификацией и лицензией. Он оценивает активы, решает вопросы с кредиторами и должниками, распределяет остаточные средства фирмы. С момента начала процедуры до получения свидетельства о роспуске проходит около четырех месяцев.

Необходимо отметить, что с 2019 года Суд получил право восстанавливать компании до состояния up-to-date, то сеть после восстановления она будет должна реестру все документы и пошлины по дату восстановления. Кроме того, если компания была распущена по причине отсутствия деятельности или из-за неуплату annual levy, то Реестр теперь имеет право восстановить компанию без решения суда в течении 24 месяцев после Strike-off лишь по заявлению директора или акционера при наличии должных оснований. Уточнить, что слеюует считать таковыми, вы можете у наших специалистов.

Зарегистрируйте новый или купите готовый оффшор

Для этого свяжитесь с нами:

- оставьте заявку на сайте;

- позвоните по телефону: +7 (495) 956-63-61;

- напишите на почту: [email protected];

- обратитесь лично в наш офис по адресу: Москва, Комсомольский пр-т, д. 32, корп. 2, офис 1. Режим работы: понедельник — пятница, с 10:00 до 18:00.

| Название услуги | Стоимость |

|---|---|

| Регистрация компании на Кипре | от 1350 EUR |

Комплект «всё включено»*

| 1790 EUR 2560 EUR -30% |

| Ежегодный сбор для компаний с указанным уставным капиталом | 1350 / 1770 EUR |

| Открытие банковского счета | от 450 EUR |

Похожие юрисдикции

Мальта от 5500€Гонконг от 2245 EURАнглия от 1035 EURОффшор Кипр | открыть счет на Кипре в банке, зарегистрировать оффшорную компанию с Пантеон Про

| Наши услуги |

Стандарт 2225 EUR |

|---|---|

|

Бесплатная консультация |

|

|

Индивидуальный подход к структуре компании |

|

|

Проверка названия компании |

|

|

Регистрация компании |

|

|

Юридический адрес и секретарь на Кипре |

|

Апостиль |

|

|

Печать компании |

|

|

Номинальный директор и акционер |

|

|

Генеральная доверенность под апостилем |

|

|

Открытие счета в банке |

|

|

Получение кода иностранной организации (КИО) |

|

|

ИТОГОВАЯ СТОИМОСТЬ ПАКЕТА |

2225 EUR |

|

Стоимость ежегодного обслуживания |

1795 EUR |

| 15% скидка на открытие банковского счета | |

| Второй счет — бесплатно* | |

|

*Список банков, участвующих в акции Второй счет — бесплатно, уточняйте |

Заказать |

- Кипр – член Евросоюза

- На Кипре низкая ставка налога на прибыль

- Простая и быстрая процедура регистрации компаний

- Всегда в наличии готовые («полочные») компании

- Простое получение резидентного статуса

- Выгодное соглашение с Россией об избежании двойного налогообложения

- Возможность получения VAT-номера

| Страна: | Кипр (название от растения кипарис) |

| Регион: | Европа |

| Валюта: | Евро (EUR) (€) |

| Языки: |

Греческий, Английский |

| Разница во времени с Москвой: |

-1 ч. |

| Развитие коммуникации |

Хорошее |

| Подходит для следующих сфер деятельности: |

Управление частным капиталом (wealth management), управление ликвидностью и казначейством (treasury management), регистрация яхт и судов, интеллектуальная собственность, лицензирование, холдинговые структуры, управление собственностью. |

| Типы компаний: |

Компании с ограниченной ответственностью, партнерства, филиалы, ИП, трасты |

| Типы компаний для международного налогового планирования: |

Частная (Закрытая) компания с ограниченной ответственностью (Cyprus Private Company Limited by Shares) |

| Хорошие отношения со следующими странами: |

Австрия, Бельгия, Болгария, Хорватия, Чехия, Дания, Эстония, Финляндия, Франция, Германия, Греция, Венгрия. |

| Плохие отношения со следующими странами: |

Мьянма (Бирма), Египет, Иран, Северная Корея, Ливия, Сомали, Судан, Сирия, Турция |

| Налоговая нагрузка для юридических лиц: |

Низкая |

| Налоговая нагрузка для физических лиц: |

Умеренная |

| Основные налоговые ставки: |

Налог на прибыль 12,5%, НДФЛ 20-35%, НДС 0%, 5%, 9%, 19% |

| Кипр подписал Соглашения об избежании двойного налогообложения со следующими странами: |

Армения, Австрия, Белоруссия, Бельгия, Болгария, Канада, Китай, Чехия, Дания, Египет, Финляндия, Франция, Германия, Греция, Венгрия, Индия, Ирландия, Италия, Кувейт, Ливан, Мальта, Маврикий, Молдова, Черногория, Норвегия, Польша, Катар, Румыния, Россия, Сан-Марино, Сербия, Сейшелы, Сингапур, Словакия, Словения, Южная Африка, Испания, Швеция, Сирия, Таджикистан, Таиланд, Туркменистан, Украина, Великобритания, США, Эстония (еще не вступило в силу), Литва (еще не вступило в силу), Португалия (еще не вступило в силу), Уганда (еще не вступило в силу), ОАЭ (еще не вступило в силу). |

| Договоры об обмене налоговой информацией: |

Нет |

| Апостиль |

Возможен. Принята Гаагская конвенция, отменяющая требование легализации иностранных официальных документов, от 5 октября 1961 года. Вступила в силу для Гонконга с 30 апреля 1973 года. |

| В каком списке ОЭСР |

Кипр находится в белом списке |

| Списки ФАТФ |

Отсутствие в черном списке |

| Список G 20 |

Кипр находится в белом списке |

Историческая справка

На протяжении веков киприотам с большим трудом удавалось сохранить свою самобытность, поскольку на их страну всегда покушались крупные империи.

Кипр, переживший на своей территории великую эпоху Римской империи, блистательную эпоху Византии, захваченный Османской империей, а затем попавший в колониальную зависимость от Великобритании, только в 1960 году получил независимость.

Исторически сложилось, что в «кипрские дела» постоянно вмешивались Греция, Турция и Великобритания, что во многом предопределило нынешний облик страны.

С 1 мая 2004 года Республика Кипр является членом Евросоюза, однако на сегодняшний день не входит в зону Шенгена.

Вхождение Кипра в состав ЕС заставило Кипр «подстроить» свое корпоративное законодательство под европейские стандарты, но это не помешало Кипру сохранить свою налоговую привлекательность. Многие положения кипрского корпоративного законодательства заимствованы из авторитетного английского права.

С 60-х гг. прошлого века между СССР и Кипром установились весьма крепкие дипломатические отношения, которые сохранились и на сегодняшний день.

Особенно востребована данная юрисдикция среди российских бизнесменов ввиду выгодного соглашения об избежании двойного налогообложения кипрского офшора (cyprus offshore) между Россией и Кипром. Многолетняя практика данного Соглашения доказала свою действенность и эффективность. По его условиям, проценты и роялти облагаются по нулевой ставке, а дивиденды – по льготной ставке 5%.

Почему оффшоры на Кипре? Надо отметить, что многие положения кипрского налогового законодательства очень напоминают принципы российской налоговой системы.

Является ли Кипр оффшорной зоной для россии?

В экономике Кипра преимущественно преобладает сфера услуг, в частности – туризм, являющийся важной его составляющей.

Правительство приложило много усилий на создание привлекательного сектора оффшоров Кипра. Кипр заключил соглашения об избежании двойного налогообложения с 50 различными странами. Особенно выгодные соглашения с благоприятными условиями для прямых иностранных инвестиций были заключены со странами бывшего СССР. Поэтому вариант купить оффшор на Кипре по цене с максимальным последующим доходом для России достаточно выгодно. Регистрация оффшора на Кипре также упрощена и составляет от одной недели.

Поэтому вариант купить оффшор на Кипре по цене с максимальным последующим доходом для России достаточно выгодно. Регистрация оффшора на Кипре также упрощена и составляет от одной недели.

Налогообложение на Кипре

Юридическое лицо становится резидентом Кипра в том случае, когда управление и контроль компании осуществляются с Кипра. Соответствие данному требованию обеспечивается, когда более 50% директоров компании являются резидентами Кипра.

Кипрская компания может воспользоваться Соглашением об избежании двойного налогообложения только в том случае, если она будет признана резидентом Кипра.

Налог на прибыль

Компании-резиденты Кипра являются плательщиками налога на прибыль с доходов, полученных на территории Кипра и за рубежом.

Нерезидентные компании платят налог на прибыль только с доходов от источников на Кипре (офшор).

Стандартная ставка налога на прибыль на Кипре составляет 12,5%.

НДС

Необходимость по уплате НДС возникает при предоставлении товаров и услуг, при приобретении товаров из стран ЕС, а также при импорте товаров на Кипр.

Стандартная ставка НДС составляет 19%. Существуют также льготные ставки в размере 9%, 5% и 0%.

Налог на прирост капитала

Налог на прирост капитала (20%) начисляется на прибыль от продажи недвижимого имущества на Кипре или от продажи акций компании, владеющей недвижимостью на Кипре, если эти акции не котируются фондовом рынке.

Пошлина на Капитал

Кипрским законодательством предусмотрено, что данная пошлина взимается при регистрации компании, а также при увеличении Капитала.

Если открыть оффшорную компанию на Кипре, то размер пошлины определяется следующим образом:

|

Уставный Капитал |

120,52 € плюс 0,6% на Уставный Капитал |

|

Выпущенный Капитал |

При выпуске акций по номинальной стоимости пошлина не взимается. |

Интересные юрисдикции

Гонконг

Налогообложение:

Бухучет и аудит:

Конфиденциальность:

Англия

Налогообложение:

Бухучет и аудит:

Конфиденциальность:

Кипр

Налогообложение:

Бухучет и аудит:

Конфиденциальность:

Белиз

Налогообложение:

Бухучет и аудит:

Конфиденциальность:

Сейшелы

Налогообложение:

Бухучет и аудит:

Конфиденциальность:

BVI

Налогообложение:

Бухучет и аудит:

Конфиденциальность:

Специальный налог на оборону

Резиденты Кипра обязаны уплачивать специальный оборонный налог в размере от 3% до 30% с процентных доходов, дивидендов и доходов от аренды. Законодательством Кипра установлены освобождения от данного налога для определенных групп доходов.

Законодательством Кипра установлены освобождения от данного налога для определенных групп доходов.

Нерезиденты освобождены от уплаты специального налога на оборону.

Аудит, бухгалтерский учет и отчетность на Кипре

В 1985 году на Кипре были введены Международные стандарты бухгалтерского учета (МСБУ) и Международные стандарты финансовой отчетности (МСФО).

Кипрский Закон «О компаниях» (Cyprus Companies Law) регламентирует требования, предъявляемые к отчетности кипрских компаний. Все зарегистрированные на Кипре компании должны вести финансовую отчетность (financial statements) в соответствии с МСФО.

Обязательную аудиторскую проверку финансовой отчетности должен проводить независимый аудитор, обладающий соответствующей квалификацией. Ежегодная аудиторская проверка обязательная для всех компаний, даже для тех, которые не вели деятельности за отчетный период.

Все компании должны подавать финансовую отчетность в Налоговую службу и Реестр компаний в течение 12 месяцев после окончания налогового периода.

Финансовая отчетность должна быть составлена на греческом языке.

Финансовый год на Кипре привязан к календарному году и заканчивается 31 декабря, однако по согласованию с руководителем Налоговой службы срок окончания финансового года может быть изменен.

Компании, акции которых котируются на кипрском фондовом рынке, должны объявить финансовые результаты своей деятельности по итогам финансового года не позднее 30 апреля года, следующего за истекшим финансовым годом.

Отражение операций в бухгалтерской отчетности

Операции, совершенные компанией, должны быть отражены в бухгалтерской отчетности в течение 4 месяцев после их осуществления.

Кипр является оффшорной зоной и для подготовки финансовой отчётности и последующего аудита необходимо предоставить бухгалтерскую документацию за финансовый период: выставленные и полученные счета (инвойсы), заключённые договоры, банковские выписки и т. д.

д.

| Наличие современного развитого законодательства, регулирующего деятельность компаний на Кипре |

Закон о компаниях Кипра, Глава 113 (Cyprus Companies Law, Cap. 113) Последняя редакция — в 2012 году. Многие положения данного закона унаследованы от английского Закона о компаниях 1948 г. |

|

Организационно-правовая форма оффшорной компании |

Частная (Закрытая) компания с ограниченной ответственностью (Cyprus Private Company Limited by Shares) |

|

Требования к структуре кипрской компании |

Для регистрации компании на Кипре требуется минимум 1 директор, 1 акционер и 1 секретарь.

В качестве директора и акционера может выступать одно и то же лицо – физическое или юридическое, любой национальности. Для признания компании резидентом Кипра, рекомендуется использование номинального директора – резидента Кипра. |

|

Требования к названию компании |

Название компании может быть на греческом или любом языке с использованием латинского алфавита. Обязательное окончание в названии – «Limited» или «Ltd». |

|

Уровень конфиденциальности юрисдикции |

Выше среднего (20-е место в рейтинге стран по сохранению финансовой тайны) |

|

Минимальные требования к деятельности оффшорной компании |

Разрешена любая законная деятельность.

Отдельные виды деятельности требуют лицензирования (банковская, потребительское кредитование, страховая, финансовые услуги, доверительное управление и т. |

|

Стандартный размер уставного капитала |

5 000 € |

|

Требование к минимальному оплаченному Уставному капиталу |

1 000 € |

|

Выпуск акций |

Самый распространенный вид акций — обыкновенные (именные) акции. А также возможен выпуск привилегированных акций, акции без права голоса, акций, подлежащих выкупу. |

|

Место проведения ежегодных собраний директоров |

В любой точке мира, но рекомендуется проведение на территории Кипра для целей признания компании резидентной. |

|

Место проведения ежегодных собраний акционеров |

В любой точке мира. |

|

Валютный контроль |

Отсутствует |

|

Отчетность |

Необходимо предоставление ежегодной отчетности |

|

Публичный доступ к отчетности |

Возможен |

|

Аудит |

Необходимо проведение аудита для всех компаний |

|

Хранение документов |

Бухгалтерская документация хранится в течение 6 лет |

|

Личное присутствие при регистрации |

Не обязательно |

|

Редомицилирование (инициативная смена юрисдикции) |

Возможно |

Оффшорные компании в современной деловой практике (на примере Кипра)

Как известно, термин «офшорная компания» означает юридическое лицо, бенефициарные владельца и деловая активность которой находятся за пределами страны регистрации.

Оффшорные компании создаются в государствах, где действует режим льготного налогообложения, и является отсутствующим валютном контроле. Таких государств в мире насчитывается около пятидесяти. Среди них: Кипр, Белиз, Панама, Коста-Рика, Британские Виргинские острова, Либерия, Гибралтар, остров Мэн, Мальта и др.

Создание оффшор Кипр стоит около 1000 долларов США и примерно столько же — поддержание ее юридического адреса в течение года. Создание новой компании длится от одного до нескольких дней. Оффшорные компании вправе открывать счета в большинстве стран мира в любых банках и в любой валюте. Во многих офшорных зонах компании не являются обязанными предоставлять бухгалтерские отчеты ни налоговым, ни правительственным органам. Вся отчетность в целях налогообложения может быть заменена единственным летним сбором от 150 до 1000 долларов США в год.Имена бенефициарный владельцев офшорных компаний являются конфиденциальной информацией.

Особенности регистрация оффшорных компаний на Кипре

В соответствии с Законом о валютном регулировании Центральный банк Кипра выдает разрешение на регистрацию такой компании. Для подтверждения репутации заявителя Центральный банк требует предоставления банковских или других рекомендаций с целью подтверждения надежности потенциальных владельцев компании. При условии положительного ответа, разрешение выдается в течение двух дней. Минимальный капитал оффшорной компании, на который выпускаются акции, должен составлять не менее 100 000 кипрских фунтов, если компания не будет открывать офис на Кипре, и не менее 1 000 000 кипрских фунтов в случае открытия такого офиса. Компания должна вести свою деловую активность, кроме осуществления управленческих функций, исключительно за пределами Кипра, которая отображается в Меморандуме компании.

Для подтверждения репутации заявителя Центральный банк требует предоставления банковских или других рекомендаций с целью подтверждения надежности потенциальных владельцев компании. При условии положительного ответа, разрешение выдается в течение двух дней. Минимальный капитал оффшорной компании, на который выпускаются акции, должен составлять не менее 100 000 кипрских фунтов, если компания не будет открывать офис на Кипре, и не менее 1 000 000 кипрских фунтов в случае открытия такого офиса. Компания должна вести свою деловую активность, кроме осуществления управленческих функций, исключительно за пределами Кипра, которая отображается в Меморандуме компании.

После того, как Центральный банк выдаст разрешение, владельцами акций компании должны быть подписаны соответствующие документы, в частности, Учредительный договор и Устав. В учредительном договоре должна содержаться следующая информация: название компании, которая заканчивается словом «Limited», местонахождение зарегистрированного офиса, виды деятельности, ответственность участников, размер уставного капитала, подписанты Меморандума и количество акций, на которое они подписываются.

В Уставе отражаются вопросы созыва, принятия решения Общим собранием, права участия в голосовании, передачи акций, назначение и полномочия директоров, дивиденды, бухгалтерские счета и аудит. Документом, который удостоверяет регистрацию есть соответствующий сертификат. Такое правило является достаточно удобным, поскольку для регистрации компании бенефициарными владельцу не нужно выезжать из страны, резидентом которого он является для того, чтобы приехать на Кипр, поскольку Учредительный договор и Устав будут подписывать номинальные держатели акций от имени бенефициарный владельца.

Регистратор компаний проводит регистрацию в течение семи дней, хотя возможна регистрация и в течение одного дня (в таком случае взимается плата за срочность. Центральный банк не может быть источником информации о физических или юридических лиц. Общедоступные сведения, хранящиеся в Департаменте Регистратора компаний, содержат лишь фамилии номинальных держателей акций. Компания должна иметь как минимум одного директора и одного секретаря. Как правило, секретарем назначается адвокат, инкорпорирует компанию. Также компания должна иметь зарегистрированный на Кипре офис, куда должны поступать официальные документы. Адресу, как правило, выступает офис того же адвоката.

Как правило, секретарем назначается адвокат, инкорпорирует компанию. Также компания должна иметь зарегистрированный на Кипре офис, куда должны поступать официальные документы. Адресу, как правило, выступает офис того же адвоката.

Например с Украиной Кипр подписал Договор об устранении двойного налогообложения. При продаже или передаче акций оффшорной компании не платится налог на прирост рыночной стоимости капитала. В случае смерти владельца акций офшорной компании, не выплачиваются государственные сборы на наследование акций. Также оффшорные компании освобождаются от уплаты налогов с чистой прибыли. Они не являются обязанными регистрироваться в качестве плательщиков налога на добавленную стоимость.

За более подробной информацией обращайтесь к нашим специалистам по электронной почте [email protected] или по телефону: +7(495)223-05-05

Кипр – Оффшорная Компания в Средиземноморье без Оффшорного Клейма

В то время как оффшорные центры постоянно отакуют правительства крупных стран новички в оффшорной индустрии могут подумать, что международное налоговое планирование более не актуально. Правда в противоположном, и США ,и Великобритания борются за . Взять, к примеру, штат Вайоминг, Делавер или Невада.

Правда в противоположном, и США ,и Великобритания борются за . Взять, к примеру, штат Вайоминг, Делавер или Невада.

Большинство развитых стран мотивируют граждан своих или чужих стран платить налоги по мотивирующим ставкам. К примеру, стимулирующе низкие налоговые ставки на холдинговые компании в Дании, Бельгии, Испании или привлекательное законодательство об оффшорных трастах в Новой Зеландии. Об оффшорных трастах в Новой Зеландии я напишу в отдельной статье.

Поэтому, те проинформированные клиенты, которые не хотят ставить клеймо «оффшор» на свою компанию и кому компания за рубежом нужна больше для представительских нужд, могут обратить свое внимание на те страны за рубежом, которые не считаются налоговыми гаванями и где налоговая ставка не равна нулю. Полный список причин, по которой вы можете задуматься об оншорной компании за рубежом, я приведу ниже в этой же статье.

Если вам просто нужен оффшорный брокерский или банковский счет, чтобы получать и хранить деньги за рубежом не на свое имя, то гораздо более подходящее решение – Панамская корпорация, которая секретнее, дешевле и легче в управлении. Даже если вы зарегистрируете компанию на Кипре, о котором пойдет речь далее в этой статье, то, Панамская корпорация Вам все равно пригодится, и будет лучшим видом компании для хранения капиталов.

Даже если вы зарегистрируете компанию на Кипре, о котором пойдет речь далее в этой статье, то, Панамская корпорация Вам все равно пригодится, и будет лучшим видом компании для хранения капиталов.

Если вы выписываете счета и получаете бонусы и процент от продаж от крупных компаний из развитых стран с высокими налоговыми ставками, то Вам понадобиться зарегистрировать более сложный вариант компании за рубежом. Эта компания, зарегистрированная в повсеместно уважаемой юрисдикции с гибким законодательством, будет служить промежуточным звеном между по-настоящему оффшорной компанией, такой, как Панамская корпорация, с одной стороны и самой обычной компанией в США, Великобритании и др.

Особенно привлекательной юрисдикцией для регистрации компании для представительских целей за рубежом является Кипр. Южная, греческая часть острова Кипр является полноправным членом Евросоюза с длинным списком соглашений о двойном налогообложении.

Для сотрудничества с Российскими компаниями напрямую Кипрские компании не предназначены, так как Кипр находится в черном списке в России, но такие страны как США, Канада, Австралия, Евросоюз и страны азиатского блока не внесут Кипр в черный список.

Вам следует обратить внимание на Кипр по трем причинам:

1. Выгодные налоговые ставки

2. Респектабельность. История начала предоставления корпоративных услуг для нерезидентов датируется 1980ми годами. Зарегистрировав Кипрскую компанию в 2011 году, вы можете получить номер налогоплательщика Евросоюза.

3. Знакомые профессиональные услуги по разумной цене. Главный бизнес язык на Кипре – английский. В Люксембурге похожие на Кипр услуги и преимущества, но вы должны заплатить сотни долларов за услуги юристов и бухгалтеров плюс налог на добавочную стоимость, чтобы хоть что-то было сделано.

Платёжная система

Бесплатный подбор

идеальной платежной системы для HIGH-RISK

бизнеса от эксперта по иностранным счетам

с опытом 5+ лет.

идеальной платежной системы для HIGH-RISK бизнеса от эксперта по иностранным счетам с опытом 5+ лет.

Кипрские компании- резиденты и кипрские компании не резиденты

По налоговым причинам вам следует изначально выбрать, будет ли ваша компания резидентом или не резидентом Кипра. Обычно клиенты хотят, чтобы компания была резидентом Кипра и подлежала бы корпоративному налогообложению. Клиенты осознают, что им придется платить налог, но они сводят корпоративный налог к минимуму и получают все преимущества компании резидента, то есть пользуются соглашениями о двойном налогообложении при международной торговле.

Обычно клиенты хотят, чтобы компания была резидентом Кипра и подлежала бы корпоративному налогообложению. Клиенты осознают, что им придется платить налог, но они сводят корпоративный налог к минимуму и получают все преимущества компании резидента, то есть пользуются соглашениями о двойном налогообложении при международной торговле.

Некоторые клиенты регистрируют свою компанию на Кипре как не –резидента и если такая компания не ведет бизнес на Кипре, то даже с банковского счета находящегося в одном из банков кипра не будет взыматься налог на эту компанию. Такая компания получает номер налогоплательщика европейского образца для международной торговли, но не может пользоваться выгодами от соглашений о двойном налогообложении.

Можно зарегистрировать компанию не резидента в Великобритании и управлять ей из Кипра. Таким образом вы получите выгоду от соглашений о двойном налогообллжении Кипра с другими странами вкупе в корпоративной репутацией Великобритании легально не платя налог в Великобритании.

Главные плюсы кипрских компаний-резидентов при ведении международного бизнеса

Компания, зарегистрированная на Кипре как резидент, считается налоговым резидентом Кипра и управляется и контролируется из Кипра. Компания, которая управляется и контролируется из Кипра, должна иметь большую часть директоров – резидентов Кипра и советы директоров должны проходить на Кипре. Это требование довольно легко выполнить, наняв номинальных директоров – резидентов Кипра. Стоимость услуг номинального директора на острове Кипр вполне адекватна. Кипрский налоговый офис продаст вам сертификат налогоплательщика-резидента Кипра всего за 100 евро, если вышеупомянутые условия соблюдены.

Три главных плюса кипрских компаний-резидентов

2. Кипрские компании–резиденты получают возможность получать не облагаемые налогом средства на имя кипрской компании из за границы.

Кипрская компания резидент является не только компанией-резидентом Кипра, но и компанией резидентом Евросоюза и получает выгоду от Директивы Евросоюза о дочерних и холдинговых компаниях, а также дерекции Евросоюза о выплатах дивидентов и бонусов. Это означает, что любая компания в Евросоюзе может производить перечисления на счет Кипрской компании, не платя предварительный налог и не беря во внимание соглашения о двойном налогооблажении.

Это означает, что любая компания в Евросоюзе может производить перечисления на счет Кипрской компании, не платя предварительный налог и не беря во внимание соглашения о двойном налогооблажении.

Кипр заключил договора о двойном налогооблажении более чем с сорока странами. Например, очень выгодные условия касаются и платежей из США на имя Кипрской компании. Бонусы, полученные из США, подлежат нулевому предварительному налогу, и прибыль от дивидентов может быть структурирована так, чтобы налоговая ставка была нулевой и предварительный налог на дивиденды в США составлял бы 5 %.

3. Корпоративный налог платится, когда деньги приходят в Кипр

Компании резиденты, зарегистрированные на Кипре, должны платить корпоративный налог в размере 10 % и это на данный момент самый маленький корпоративный налог в Евросоюзе.

4. Безналоговый вывод денег из Кипра

На Кипре отсутствует предварительный налог на дивиденды, который распространялся бы на держателей долей кипрской компании-резидента, которые сами не являются резидентами Кипра. Если Кипрская компания выплачивает проценты по долговым обязательствам кредиторам не-резидентам Кипра, то с процентных выплат предварительный налог не взымается. Также нет предварительного налога на гонорары и бонус – выплаты, с условием, что выплаченные средства не используются на территории Кипра. То есть бонусы выплаченные местной франшизой МакДональдс в Никосии облагаются налогом, а бонусы по накладной, проведенной через Кипр для франшизы в Великобритании налогом не облагаются.

Если Кипрская компания выплачивает проценты по долговым обязательствам кредиторам не-резидентам Кипра, то с процентных выплат предварительный налог не взымается. Также нет предварительного налога на гонорары и бонус – выплаты, с условием, что выплаченные средства не используются на территории Кипра. То есть бонусы выплаченные местной франшизой МакДональдс в Никосии облагаются налогом, а бонусы по накладной, проведенной через Кипр для франшизы в Великобритании налогом не облагаются.

Это значит, что как только на банковском счету вашей кипрской компании резидента появились деньги, вы можете их вывести в по-настоящему оффшорную юрисдикцию – Панаму. Платеж может быть классифицирован как выплата бонусов или выплата по долговым обязательствам.

Я думаю, что из всего написанного выше вы зделали правильный вывод о том, что правительство Кипра делает все, чтобы бизнесмены других стран проводили свои финансовые транзакции через Кипр. Это относится и к сбору налогов. Аудиты компаний, не ведущих бизнес на территории Кипра крайне редки и маловероятны. Если вы платите каждый год минимальный налог и даете работу местным профессионалам, например, за оплату годового баланса, то налоговые власти Кипра вас не побеспокоют. Вы можете свободно вести свой бизнес и платить любой налог по вашему выбору.

Если вы платите каждый год минимальный налог и даете работу местным профессионалам, например, за оплату годового баланса, то налоговые власти Кипра вас не побеспокоют. Вы можете свободно вести свой бизнес и платить любой налог по вашему выбору.

Почему Европейский Союз не трогает Кипр?

Кипр – это маленький остров, стабильная страна, говорящая на английзком языке и находится на перекрестке торговых путей Европы, средней Азии и Африки. Кипр традиционно зарабатывал на торговле и услугах, так как природные ресурсы острова скудны. Знает ли Евросоюз и прочие организации о налоговом стимулировании на острове Кипр? Конечно, знают! Будет ли Евросоюз вставлять Кипру палки в колеса и заставлять Кипр увеличивать налоги? Нет, не будет. Во-первых, Евросоюзу нужен стабильный политический союзник на среднем востоке и особенно такая маленькая, процветающая, фискально консервативная, нейтральная страна как Кипр. Кипр – продуктивный бизнес узел, который демонстрирует осторожность, чтобы не делать явных налоговых оскорблений в отношении Евросоюза.

Единственная страна, с которой у Кипра серьезные проблемы — это Турция, которая завоевала северную часть острова Кипр в 1970 году и до сух пор в этой части острова находится турецкая республика северного Кипра. О том, как открыть оффшорный банковский счет в турецкой части Кипра я расскажу в другой статье.

Тот факт, что у Кипра разногласия с Турцией отлично подходит для таких стран Евросоюза как Германия и Франция. Раздоры между Кипром и Турцией дают отличный повод откладывать вступление Турции в Евросоюз. Турки подали заявку на членство в ЕС в 1987 году и все еще ждут ответа. Когда Евросоюзу что-то нужно от Турции они намекают на шанс о положительном ответе. Когда Турции что-то надо от Евросоюза, то Кипр берет всю ответственность на себя, чтобы Германии не пришлось обижать всю свою гигантскую общину онемеченных турков.

Регистрация Оффшорной Компании на Кипре

На Кипре подход к регистрации компаний очень правильный и бюрократии сравнительно мало. В сравнении с другими юрисдикциями вы платите за труд бухгалтеров и юристов по европейской ставке. Сначала вам нужно будет оплатить рассходы на номинальных директоров, а затем, если вы подаете заявку на НДС номер, то вам нужно нанять местного бухгалтера на Кипре для ежеквартальных отчетов, и в конце года нужно платить Кипрскому аудитору за обязательный аудит в конце года.

В сравнении с другими юрисдикциями вы платите за труд бухгалтеров и юристов по европейской ставке. Сначала вам нужно будет оплатить рассходы на номинальных директоров, а затем, если вы подаете заявку на НДС номер, то вам нужно нанять местного бухгалтера на Кипре для ежеквартальных отчетов, и в конце года нужно платить Кипрскому аудитору за обязательный аудит в конце года.

Я регистрирую Компании на Кипре за 6000 Евро или 8000 долларов + налог за обычную оффшорную схему на Кипре. В стоимость включены следующие компоненты Кипрской компании:

1. Регистрация

2. Совет о том, как лучше структурировать компанию для Вашего вида бизнеса

3. Офис ( Официальный регистрационный адрес для Вашей компании на Кипре)

4. Номинальный секретарь и директор (резидент Кипра)

5. Номинальный держатель акций ( не резидент Кипра)

6. Доверенность

7. Счет в банке Кипра

8. Счет в Швейцарском банке с дебетной картой до 2015 года

9. Регистрация номера НДС

Если вам нужна просто оффшорная компания для открытия счета в оффшорном банке, то Кипр достаточно дорогой выбор. Чтобы помочь вам сделать правильный выбор я приведу конкретные примеры использования Кипрских компаний для международного налогового планирования:

Чтобы помочь вам сделать правильный выбор я приведу конкретные примеры использования Кипрских компаний для международного налогового планирования:

Практические Примеры Типичного Использования Оффшорной Компании Зарегистрированной на Кипре

1. Торговля, Выставление Промежуточных Счетов, Оценка Перевозки

Кипрская компания может служить посредником между покупателем и продавцом. Выгодна такая схема и для продавца и для покупателя. Таким образом, прибыль переносится из страны с высоким налогом на пибыль на Кипр. Товары пойдут напрямую от продавца к покупателю, а документы пойдут через компанию, зарегистрированную на Кипре. Для такого вида бизнеса допускается регистрация НДС, но фактически НДС взыматься и платиться не должен.

2. Электронная Коммерция

Компания, ведущая торговую деятельность через интернет и не желающая переплачивать за оффшорный торговый счет с повышенными процентами за риск, может зарегистрировать компанию на Кипре. Кипрская компания, как компания зарегистрированная в Евросоюзе, может смело притендовать на торговый счет для ведения онлайн бизнеса практически в любом банке Европы. Европейские торговые счета намного лучше, чем альтернативы в Азии или в Латинской Америке.

Европейские торговые счета намного лучше, чем альтернативы в Азии или в Латинской Америке.

Получить торговый счет в банке великобритании или Германии на Панамскую компанию не возможно.

Кипрские компании могут платить зарплаты, выплачивать долги и дивиденды без предварительного налога.

3. Консалтинг и Рекрутинговые Агенства

Профессионалы и консультанты, предлагающие международные бизнес услуги могут использовать Кипрские компании кака инструмент для налогового планирования при управлении своими бизнесс сделками в Европе и выставлении счетов третьим странам. Также кипрская компания подходит для выплаты бонусов за услуги, оказываемые Кипрской компании работникам, которые не являются резидентами Кипра.

Кипрская компания заключит контракты с работниками и комнаниями не являющимися резидентом Кипра и будет в соответствии с контрактами выставлять счета и получать платежи. Прибыль за консалинговые услуги попадает под корпоративный налог в 10 % после вычета рассходов, такие как зарплаты и бонусы консультантов.

4. Холдинговые Компании

Кипрские компании очень часто являются держателями акций других международных компаний. Получение дивидентов на Кипре облагается или нулевой или очень низкой налоговой ставкой, которая налагается страной, у которой с Кипром договор о двойном налогообложении или другой строной Евросоюза. Дивиденды, полученные кипрской холдинговой компанией, не облагаются налогами на Кипре, при условии, что Кипрский Холдинг владеет хотя бы 1% акций зарубежной компании. Это исключение не распространяется на компании, более 50 % финансовых операций которых приходятся прямо или косвенно на инвестиционный доход и на страны, где инвестиционный доход и иностранный налог намного ниже, чем на Кипре, что маловероятно. Доход полученнфй на Кипре от продажи акций компании или ценных бумаг не облагается налогом.

На Кипре отсутствует налог на получение Капитала.

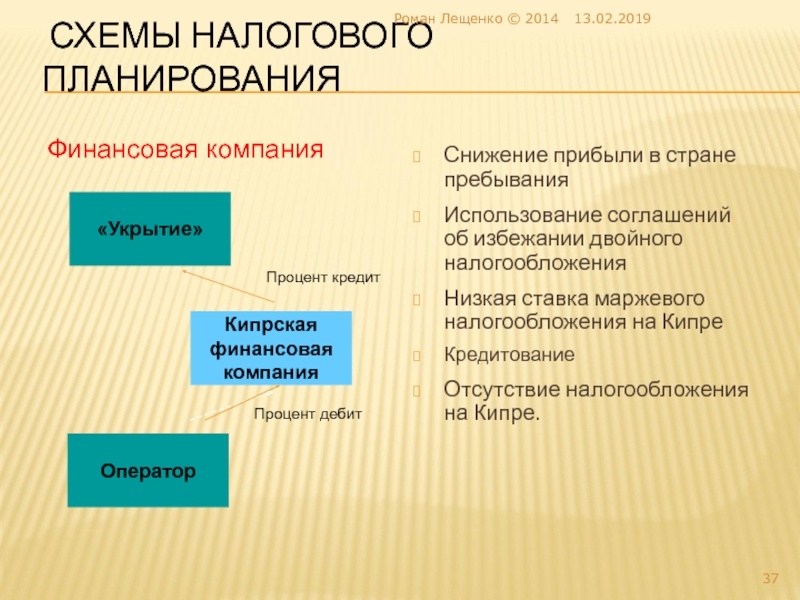

5. Финансовые Компании

Кипрская компания может быть использована как финансовая компания, которая выдает деньги взайми для различных международных проектов принадлежащих одной и той же группе компаний. Доход, полученный на Кипре, выигрывает от нулевых или низких ставок на предварительный налог, которые могут быть выставлены от других стран членов Евросоюза или стран подписавших с Кипром договора о двойном налогообложении.

Доход, полученный на Кипре, выигрывает от нулевых или низких ставок на предварительный налог, которые могут быть выставлены от других стран членов Евросоюза или стран подписавших с Кипром договора о двойном налогообложении.

Доход на дивиденды от выданных займов в даннном случае считается доходом, полученным компанией как доход от обычной бизнес деятельности компании и облагается 10 % корпоративным налогом. Однпко следует помнить о том, что нет предварительного налога на дивиденды выплаченные компанией кредиторам не- резидентам, поэтому заем может быть выплачен на имя полностью оффшорной компании зарегиствириванной в невисе или Панаме. Поетому, только очень малая часть от суммы дивидендов будет облагаться корпоративным налогом в 10 %.

6. Компании, Торгующие Ценными Бумагами

На Кипре очень благоприятный налоговый режим для компаний, торгующих ценными бумагами по всему миру. Доходы, полученные Кипрской компанией от продажи ценных бумаг и акций (частным образом или на платформе) полностью освобождены от уплаты налогов.

7. Компании, занимающиеся интеллектуальной собственностью.

Даход от использования частной собственности облагается стандартным налогом на корпоративную прибыль в 10 % после того, как вычтутся соответствующие расходы на авторские выплаты (которые могут быть получены автором на имя оффшорной компании в Панаме).

Роялти можно платить на Кипр из России, Украины, Норвегии, Южной Африки и США с нулевым предварительным налогом.

8. Компании для инвестиций в недвижимость

В некоторых оффшорных юрисдикциях использование компании владеющей недвижимостью может исключить или существенно уменьшить налог на получение капитала, налог на наследство и подоходный налог. Например, Кипрская компания, которой владеет не- резидент Великобритании, покупает недвижимость в Великобритании для инвестиций и позже собственность была продана третьему лицу – выгода от получея капитала будет облагатся налогом в Великобритании и только. Все доходы от инвестиций Кипрской компании в недвижимость за рубежом, включая владение акциями компаний занимающихся инвестициями в недвижимость за рубежом, не облагаются налогом на Кипре.

PayPal или не PayPal? – шекспировский вопрос электронной коммерции XXI века.

Как выбрать между оффшорным счетом на физическое или юридическое лицо и привязывать ли к оффшорному счету дебитную карту?

Все статьи о регистрации компаний и открытии банковских счетов на Кипре, а также иммиграции на Кипр и получении ВНЖ и ПМЖ

Метки: Вывод Денег кипрские компании оффшорный центр

Оффшор Кипр: регистрация компании в оффшорной зоне на Кипре | Юридическая фирма Jus Privatum

Оффшор Кипр

Вид компании | Компания c ограниченной ответственной ответственностью (Limited Liability Company) |

Требования к наименованию | Название компании не должно быть идентично существующим. Должно включать «Limited» или «Ltd». |

Раскрытие информации о бенефициаре | Нет, сведения о бенефициаре (реальном владельце) компании хранятся лишь у регистрационного агента. |

Налогообложение офшорной деятельности | Налог на прибыль — 12,5%. Отсутствует налогообложение распределяемых дивидендов, как со стороны компании, так и со стороны получателя дивидендов |

Номинальный сервис | Возможен |

Минимальное число акционеров | Один. Нет требований к национальности и гражданству (может быть юридическое лицо) |

Минимальное число директоров | Один. |

Разрешены акции на предъявителя | Нет |

Разрешены корпоративные директора | Да |

Разрешены корпоративные секретари | Да |

Стандартный уставной капитал | 2000 евро. Требований к оплате уставного капитала нет |

Минимальный уставной капитал | 2000 евро |

Зарегистрированный офис/агент | Да |

Необходим ли секретарь компании | Да |

Местные директора | Да |

Собрания в стране регистрации | Нет |

Внесение в Государственный Реестр сведений о директорах | Да |

Внесение в Государственный Реестр сведений об акционерах | Да |

Годовой отчет | Да |

Финансовый отчет/аудит | Да |

Республика Кипр — островное государство в восточной части Средиземного моря. Член (с 1 мая 2004 года) Европейского союза (ЕС).

Член (с 1 мая 2004 года) Европейского союза (ЕС).

Официально территория Республики Кипр включает 98 % территории острова Кипр (остальные 2 % занимают британские военные базы Акротири и Декелия), а также близлежащие острова. Реально же после 1974 года остров разделён на три части: 60 % территории острова контролируется властями Республики Кипр (населённой, в основном, греками), 38 % — непризнанной Турецкой Республикой Северного Кипра (населённой, в основном, турками), 2 % — Британскими вооружёнными силами.

Несмотря на проблемы, возникшие с двумя ведущими банками Кипра (Laiki Bank и Bank of Cyprus) весной 2013 года, Кипр является и будет оставаться одной из самых привлекательных юрисдикций с точки зрения международного налогового планирования.

Невзирая на утвержденное правительством Кипра увеличение ставки налога на прибыль с 10% до 12,50%, все остальные льготы и проверенная временем гибкость налоговой и правовой системы острова остаются теми же, что и до банковского кризиса.

Основные преимущества кипрской юрисдикции:

- дивиденды продолжают освобождаться от налогообложения;

- прибыль от продажи акций и других финансовых инструментов по-прежнему полностью освобождается от налогообложения;

- схемы финансирования между связанными компаниями все еще допустимы с минимально приемлемой маржой в размере от 0,125% до максимум 0,35% в зависимости от объема кредита;

- 80% дохода кипрской компании, полученной в виде роялти за использование объектов интеллектуальной собственности, освобождается от налога на прибыль, таким образом, эффективная ставка налога на такие доходы составляет не более 2,5%;

- отсутствует налог у источника при выплате дивидендов, процентов и роялти из Кипра в пользу резидентов других юрисдикций.

В комбинации вышеизложенного с отличной сетью договоров об избежании двойного налогообложения (в том числе с Россией, Украиной и многими другими странами), Кипр остается отличной юрисдикцией для осуществления торговых операций, получения дохода от использования ИС в виде роялти и различных финансовых и холдинговых структур.

Оффшорная компания, зарегистрированная на Кипре, считается резидентом или нерезидентом для целей налогообложения, в зависимости исключительно от местонахождения ее менеджмента. Таким образом, критерием налоговой резидентности является управление компанией с территории Кипра. Только резидентные компании могут пользоваться налоговыми льготами, предоставляемыми законодательством и соглашениями об избежании двойного налогообложения.

После регистрации компании на Кипре ей разрешается осуществлять любые не запрещенные законом виды деятельности, однако на проведение банковских, страховых, перестраховочных, а также трастовых услуг необходима специальная лицензия.

Ежегодные собрания акционеров являются обязательными. К собраниям директоров особых требований нет.

Налоги и финансовая отчетность кипрских компаний

Текущая ставка корпоративного налога (аналог налога на прибыль) на Кипре составляет 12,50%.

Основную форму налоговой декларации за 2014 год необходимо сдать до 30 июня 2015 года. Заплатить корпоративный налог за 2014 год необходимо до 31 июля 2014 года.

Заплатить корпоративный налог за 2014 год необходимо до 31 июля 2014 года.

Финансовая отчетность компании за прошедший налоговый период должна быть заверена аудитором компании. Фактически она подготавливается внешним аудитором и подписывается директором компании. Подготовленную отчетность также должны заверить бенефициары компании.

В то же время, существует промежуточная форма по корпоративному налогу, но оффшорные (де-факто) компании её обычно не сдают, т.к. расходы на подготовку и сдачу превышают выгоду от сдачи промежуточной формы.

Текущая ставка специального взноса на нужды обороны (special defence contribution) составляет по процентным доходам 30,00%.

Специальный взнос на нужды обороны администрируется отдельно от корпоративного налога, несмотря на то, что расчеты по этому налогу необходимо включать в основную форму налоговой декларации. Для специального взноса на нужды обороны предусмотрена отдельная форма налоговой декларации, которая подается в случае, если компания выплачивает либо получает доход (налоговая база), подпадающий под налогообложение этим налогом.

Обращаем Ваше внимание, что недопустимо означать деятельность компании как нулевую («спящая компания»), в случае наличия банковских счетов, активов и т.д.

В случае задержки сдачи налоговой отчетности руководитель Налоговой службы Республики Кипр имеет право самостоятельно определить сумму для взимания налогов на основании статистических данных по типу бизнесу и отрасли деятельности компании. Оспорить данное начисление будет невозможно или очень сложно.

Юридическая фирма JUS PRIVATUM рада предложить вам свои услуги по регистрации и последующему обслуживанию компании на Кипре, включая бухгалтерские услуги и услуги по подготовке аудированной финансовой отчетности.

Дополнительные разделы:

Почему иметь оффшор на Кипре – это выгодно?

Сегодня всё больший процент международных компаний обзаводится собственной регистрацией на Кипре. Это одна из крупнейших в мире налоговых гаваней с максимально льготными ставками налогов для бизнеса. Вот почему количество компаний с иностранной принадлежностью капитала на Кипре растёт не по дням, а по часам. Рассмотрим главные преимущества регистрации международной компании в оффшорной зоне Кипра.

Вот почему количество компаний с иностранной принадлежностью капитала на Кипре растёт не по дням, а по часам. Рассмотрим главные преимущества регистрации международной компании в оффшорной зоне Кипра.

Минимальная налоговая нагрузка на бизнес

Главной причиной, по которой оффшор кипр — это действительно выгодно, является то, что такой бизнес облагается налогообложением по минимальным ставкам. На сегодняшний день именно Кипр может похвастаться самыми низкими ставками налога на прибыль бизнеса и НДС во всём Европейском регионе. Следует заметить, что минимальная налоговая нагрузка для бизнеса играет крайне важную роль, потому что именно она позволяет добиться хороших финансовых результатов работы и задекларировать солидную прибыль по итогам отчётного периода. Компании с регистрацией на Кипре демонстрируют высокий уровень прибыльности и рентабельности, что объясняется, главным образом, тем, что здесь нет большого налогового давления на бизнес. Обзавестись местной компанией и работать как на территории Кипра, так и в любой другой европейской стране, можно даже дистанционно – из любой точки земного шара. Для этого достаточно просто обратиться к профессиональному посреднику bcs-offshore.com за услугами покупки или регистрации бизнеса в оффшоре.

Для этого достаточно просто обратиться к профессиональному посреднику bcs-offshore.com за услугами покупки или регистрации бизнеса в оффшоре.

Работа без двойного налогообложения с заграницей

Оффшорные компании с регистрацией на Кипре могут работать не только в рамках данного государства, но и вести бизнес за рубежом. Такие оффшоры признаются во всём мире и могут вести бизнес в любых странах. Кипр имеет действующие заключённые соглашения со многими странами об отсутствии двойного налогообложения. Благодаря этому у компаний, зарегистрированных в оффшорной зоне Кипра, есть уникальная возможность выгодно работать с иностранным бизнесом из большинства стран мира. Следует заметить, что особенно выгодно регистрировать на Кипре, как и в других крупнейших налоговых гаванях мира, международный бизнес. Для того, чтобы вывести международную компанию на высокий уровень рентабельности, иногда достаточно просто сменить юрисдикцию. Оффшор Кипр – один из лучших выборов, который только можно сделать, ведь стоимость регистрации бизнеса здесь минимальна, а сроки открытия оффшорного бизнеса с нуля не превышают двух недель.

Последние новости рубрики

10:00, 04 июня 2021

Волонтеры и активисты партии вместе с неравнодушными жителями Костромской области высадили более 10 тысяч деревьев. Как заверяют НОВЫЕ ЛЮДИ —…

09:30, 04 июня 2021

На международном экономическом форуме в Санкт-Петербурге состоялось подписание соглашений между Ростуризмом и главами девяти регионов страны, входящих в туристический маршрут…

08:30, 04 июня 2021

На контрольных пунктах 272-ого и 311-ого км федеральной дороги «Кострома-Шарья-Киров-Пермь» состоялся рейд автоинспекции. Об этом сообщает пресс-служба регионального УМВД. За…

Об этом сообщает пресс-служба регионального УМВД. За…

Регистрация компании на Кипре и корпоративный банковский счет

Название компании

Вы можете дать нам от 1 до 3 альтернативных имен по вашему выбору для утверждения Регистратором компаний Кипра. Срок согласования — 1-2 рабочих дня. В качестве альтернативы, чтобы сэкономить время, вы можете запросить наш список утвержденных названий компаний.

Зарегистрированный офис

У каждой компании должен быть зарегистрированный офис. Зарегистрированный офис — это место, где могут быть вручены официальные документы компании.Деловой адрес компании не обязательно должен совпадать с адресом зарегистрированного офиса и может находиться в любой точке мира. Адрес нашего офиса будет использоваться как адрес зарегистрированного офиса компании.

Адрес нашего офиса будет использоваться как адрес зарегистрированного офиса компании.

Секретарь

Секретарь признается законом как должностное лицо компании, назначаемое директорами и подотчетное им. В обязанности секретаря входит в основном ведение уставных книг и протоколов. Наш офис назначит местного секретаря секретарем компании.

Директор

В каждой компании должен быть хотя бы один директор. Для каждого директора нам потребуется:

- Полное наименование

- Адрес проживания

- Род занятий

- Национальность

- Копия паспорта

В качестве альтернативы мы можем назначить местного директора из нашего офиса. Для того, чтобы компания была резидентом, требуется местный директор.

Уставный капитал

Компания будет зарегистрирована со стандартным уставным и выпущенным капиталом в размере 5 евро.000, состоящий из 5.000 акций по 1 евро каждая. Оплата регистрации и других расходов компании будет считаться полной оплатой выпущенного капитала компании, и никаких других платежей для капитала не потребуется.

Акционеры

В каждой компании должен быть хотя бы один акционер. Для каждого акционера требуется:

- Полное наименование

- Адрес проживания

- Род занятий

- Национальность

- Копии паспорта

- Количество акций в обращении

В публичных записях, хранящихся в Реестре компаний, будут указаны имена зарегистрированных акционеров компании.

В качестве альтернативы мы можем назначить номинальных акционеров из нашего офиса, чтобы сохранить анонимность бенефициарных владельцев. В этом случае в публичных записях будут указаны имена номинальных акционеров компании. Декларация о доверии будет предоставлена номинальными акционерами в пользу бенефициарных владельцев.

ВРЕМЯ РЕГИСТРАЦИИ

Время регистрации кипрской IBC составит около 6-7 рабочих дней после того, как мы получим от вас необходимую информацию.Чтобы сэкономить время, вы можете выбрать из нашего списка готовых компаний.

СЕРТИФИКАТ КОМПАНИИ

Следующие сертификаты компании и документы с апостилем будут отправлены вам после регистрации вашей кипрской IBC:

- Свидетельство о регистрации

- Свидетельство директора и секретаря

- Свидетельство акционеров

- Свидетельство о юридическом адресе

- Учредительный договор и устав

- Доверенность (1 год)

- Бланковая отставка номинальных директоров и секретаря

- Декларация о доверительном управлении и бланковая передача акций

- Акционерные сертификаты

- Печать предприятия

Кипрских компаний-резидентов и нерезидентов

КИПРСКАЯ РЕЗИДЕНТСКАЯ КОМПАНИЯ

База налогообложения

Компания, зарегистрированная на Кипре, считается налоговым резидентом Кипра, если она управляется и контролируется с Кипра.Предполагается, что компания, которая будет управляться и контролироваться с Кипра, будет иметь большинство директоров, проживающих на Кипре и проводящих заседания Совета директоров на Кипре.

Корпоративный налог

Компания, являющаяся налоговым резидентом Кипра, облагается налогом на прибыль по всему миру по ставке 12,5%, которая является одной из самых низких в Европе.

Распределенные дивиденды

Дивиденды, распределенные между акционерами-нерезидентами кипрских компаний, не облагаются налогом у источника выплаты на Кипре.

Выплаченные проценты

Проценты, выплачиваемые кредиторам, не являющимся резидентами Кипра, не облагаются налогом у источника на Кипре.

Соглашения об избежании двойного налогообложения

Кипр заключил налоговые соглашения с более чем 53 странами мира. Кроме того, кипрская компания, находящаяся в ЕС, имеет право на преимущества директивы ЕС о материнских и дочерних компаниях и директив ЕС о процентах и роялти, предусматривающих освобождение от налога у источника выплаты процентов, дивидендов и роялти, производимых компаниями в других странах ЕС — государства-члены кипрской компании.

КИПРСКАЯ НЕРЕЗИДЕНТНАЯ КОМПАНИЯ (оффшорная компания)

База налогообложения

Компания, зарегистрированная на Кипре, не считается налоговым резидентом Кипра, если она не управляется и не контролируется с Кипра. Ожидается, что кипрская компания, не управляемая и не контролируемая с Кипра, будет иметь большинство директоров, проживающих за пределами Кипра и проводящих заседания Совета директоров за пределами Кипра.

Компании, зарегистрированные на Кипре, но не являющиеся налоговыми резидентами Кипра, не подлежат налогообложению на Кипре и считаются оффшорными компаниями.Преимущества кипрской компании-нерезидента (оффшора) следующие:

Торговая прибыль

Кипрская компания-нерезидент может покупать и продавать по всему миру, и прибыль будет освобождена от налогообложения на Кипре, то есть нулевого налога на Кипре, но существует риск обложения налогом по более высоким ставкам в других юрисдикциях.

Процентные доходы

Процентный доход от депозитов в кипрских банках будет получен без каких-либо вычетов и с нулевым налогом на Кипре.

Распределенные дивиденды

Дивиденды, распределенные между акционерами-нерезидентами кипрских компаний, не облагаются налогом у источника выплаты на Кипре.

Выплаченные проценты

Проценты, выплачиваемые кредиторам, не являющимся резидентами Кипра, не облагаются налогом у источника на Кипре.

Соглашения об избежании двойного налогообложения

Кипрская компания-нерезидент не может воспользоваться соглашениями об избежании двойного налогообложения, заключенными Кипром

КОМПАНИЯ-НЕРЕЗИДЕНТ, Великобритания

Компания, зарегистрированная в иностранном государстве, считается налоговым резидентом Кипра, если она управляется и контролируется с Кипра. Ожидается, что иностранная компания, которая будет управляться и контролироваться на Кипре, будет иметь большинство директоров, проживающих на Кипре и проводящих заседания Совета директоров на Кипре.Зарегистрированная в Великобритании компания, управляемая и контролируемая с Кипра и имеющая деятельность за пределами Великобритании, не будет облагаться налогом в Великобритании, но будет считаться налоговым резидентом Кипра. Британская компания будет зарегистрирована на Кипре в Реестре компаний как иностранная компания и в налоговых органах как налоговый резидент Кипра. Преимущества компании-нерезидента Великобритании:

Корпоративный налог

Прибыль британской компании-нерезидента, управляемой и контролируемой с Кипра, будет облагаться налогом на Кипре по ставке 12.5%, что является одним из самых низких показателей в Европейском Союзе.

Репутация

Воспользуйтесь репутацией Великобритании.

Соглашения об избежании двойного налогообложения

Компания-нерезидент Великобритании, управляемая и контролируемая с Кипра, может воспользоваться соглашениями об избежании двойного налогообложения, заключенными Кипром.

Кипр заключил налоговые соглашения с более чем 53 странами мира.

Кипрские офшорные компании

Есть много офшорных компаний, которые вы можете использовать.

Ваш бизнес должен иметь доступ к лучшим решениям по доставке в соответствии с вашими потребностями.Чтобы сохранить свои позиции в качестве растущего бизнеса на Кипре, важно иметь партнерские отношения с определенными оффшорными компаниями. Всем известно, что Кипр — это удобно расположенный центр для многих предприятий. На Кипре работает множество крупнейших компаний мира.

Всем этим компаниям нужны решения для своих морских перевозок и всего остального, что связано с управлением оффшорным бизнесом. Ваш многообещающий бизнес тоже должен будет иметь возможность пользоваться этими услугами.Вам нужно будет построить деловые отношения с надежной компанией, которая может помочь вам справиться с этими аспектами вашего бизнеса. Если вы не знаете, что нужно для того, чтобы связаться с такой компанией, у вас могут возникнуть некоторые опасения по поводу начала процесса.

Типы оффшорного бизнеса

Процесс партнерства с оффшорными компаниями не должен быть сложной ситуацией. Вы сможете найти подходящие оффшорные услуги, к которым вам нужен доступ.Есть несколько разных типов оффшорных компаний, которые предоставляют разные услуги. Некоторым предприятиям очень выгодно нанимать офшорные юридические услуги для защиты своих деловых интересов в других странах мира.

Доступ к офшорной юридической и бухгалтерской помощи может действительно изменить ваш бизнес. Это даст вам совершенно уникальное представление о том, как вам следует поступать. Офшорные компании с такими знаниями будут иметь решающее значение для вашего успеха, если ваша кипрская компания будет вести бизнес на международном уровне.Поскольку Кипр является таким культурным центром, это вероятный сценарий, в зависимости от вашей ниши.

Конечно, наиболее распространенным типом офшорных услуг, которыми пользуются компании на Кипре, являются судоходные компании. Островное государство Кипр является домом для множества различных судоходных компаний, и у вас есть много отличных вариантов на выбор. Вы должны учесть несколько вещей, прежде чем выбирать бизнес для этих целей. Если у вас есть правильная информация, можно значительно облегчить себе жизнь.

Выбор подходящей оффшорной судоходной компании

Оффшорные судоходные компании смогут предоставить вам удобные решения для доставки ваших продуктов, грузов или оборудования с острова. Они также смогут помочь вам с легкостью получать посылки. Есть много преимуществ в построении прочных отношений с одной из этих судоходных компаний. Это поможет вашему бизнесу работать более гладко, и вам не о чем будет беспокоиться каждый день.

Возможность положиться на бизнес в решении ваших задач по доставке — это здорово. Это даст вам больше времени, чтобы сосредоточиться на других важных аспектах управления вашей компанией. Когда вы выбираете правильный транспортный бизнес, все упрощается. Все оффшорные перевозки, которые когда-то были для вас большой головной болью, теперь станут чем-то, что происходит просто без каких-либо серьезных дел.

Для того, чтобы это стало реальностью, вам нужно будет найти подходящий бизнес, с которым вы будете сотрудничать в этом начинании.Рекомендуется использовать определенные онлайн-ресурсы, чтобы упростить этот процесс. Вы можете найти веб-сайт, на котором собраны данные обо всех офшорных компаниях Кипра. Это даст вам доступ ко всей информации, необходимой для принятия обоснованного решения.

Приятно иметь более простой выбор из всех возможных. Вам не придется тратить все время на поиск всех доступных вариантов самостоятельно, потому что они будут прямо перед вашим лицом.Сравнение различных предприятий друг с другом позволит вам нанять тот, который, по всей видимости, лучше всего соответствует вашим потребностям. Вы все равно должны найти время, чтобы изучить несколько предприятий, но вы сможете значительно ускорить процесс с помощью этого веб-сайта.

Связаться с нужным вам бизнесом

Найти оффшорные компании, которые помогут вам в вашем бизнесе, будет достаточно просто. Они будут рады познакомиться с вами, и со временем вы сможете построить отличные отношения.Если вы приложите усилия для исследования того, что предлагает каждая компания, вы определенно выберете компании, которые идеально соответствуют вашим потребностям. С этого момента любые оффшорные потребности вашего бизнеса будут решаться намного проще.

Создать компанию и открыть банковский счет на Кипре

Налоговое резидентство — Компания является налоговым резидентом Кипра, если она контролируется и управляется с Кипра.