Двойное дно: почему покупать акции при падении не всегда хорошая идея :: Новости :: РБК Инвестиции

Инвесторы рассказали, как покупали бумаги, когда все остальные их продавали. Среди лучших и худших инвестиций героев истории о том, как потерять полмиллиона на «Аэрофлоте» и заработать 46% прибыли на «Яндексе»

Фото: uforms.ru для РБК Quote

Владимир Забродский

частный инвестор

Владимир Забродский (Фото: из личного архива)

Худшая инвестиция

Стараюсь читать много тематических ресурсов по инвестициям, но всегда сам принимаю решение. Когда я только начинал инвестировать, то сильно обжегся, послушав разных гуру трейдинга. Моя худшая инвестиция как раз с тех времен.

Когда я только начинал инвестировать, то сильно обжегся, послушав разных гуру трейдинга. Моя худшая инвестиция как раз с тех времен.

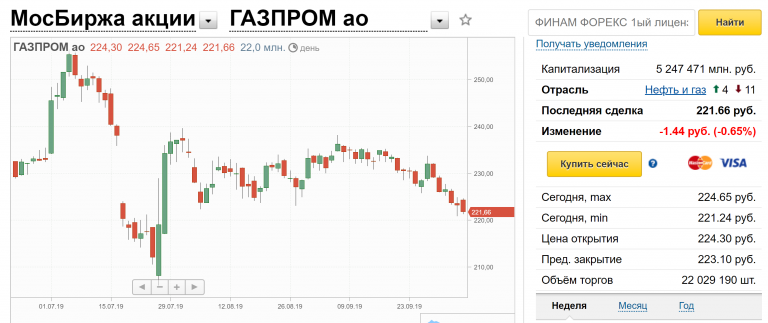

Самым неудачным моим решением вложить деньги стала всем знакомая компания «Аэрофлот». Я купил акции в августе 2017 года по цене ₽191 за штуку. Поскольку я только начинал свой путь в инвестициях, взгляд у меня был примитивным. Мои аргументы в пользу того, чтобы купить «Аэрофлот» были такими:

— основного конкурента в лице «Трансаэро» уже не было;

— компания быстро росла;

— финансовые результаты радовали;

— дивидендная доходность была высокая;

— увеличился пассажиропоток из-за чемпионата мира по футболу.

Ошибки при оценке компании были банальны. Я бы даже сказал классические. А именно:

— я смотрел на компанию в текущий момент времени, не подумал, какие у нее могут быть сложности. Не учел будущие риски — рост цены на топливо;

— когда цена падала, слишком часто докупал акции дополнительно. В итоге это привело к сильному перекосу в портфеле — бумаг «Аэрофлота» стало слишком много.

В определенный момент я признал ошибку и решил продать акции. В 2018 году «Аэрофлот» выкупал у акционеров часть акций по ₽147,2 за штуку. Я воспользовался этим моментом и продал часть бумаг. Остальную часть акций продал на бирже по ₽141–143. Убытки были большие. На инвестиции в акции «Аэрофлота» я потерял ₽474 тыс.

Сегодня акции «Аэрофлота» стоят около ₽91–92 . Теперь я с уверенностью могу сказать, что правильно сделал, когда решил избавиться от «Аэрофлота».

Лучшая инвестиция

За последнее время моя самая удачная инвестиция — это «Детский мир». Многие инвесторы, и я в том числе, долго смотрели на компанию с опаской. Был риск, что АФК «Система» продаст «Детский мир». При таком сценарии новый владелец мог бы изменить дивидендную политику не в пользу акционеров. А когда стало понятно, что этого не произойдет, я решил, что подвернулся удачный момент.

Еще один хороший пример — это ТГК-1. Я покупал акции энергетической компании в 2018 году и начале 2019 года. Они были очень недооценены по мультипликаторам. Также в блогах и каналах инвесторы часто затрагивали вопрос о дивидендах. Все ждали, когда компания их увеличит до 50% от чистой прибыли. По итогу 2019 года ТГК-1 наконец увеличила выплаты до этого порога. К сожалению, я не дождался этого и продал акции в июле 2019 года. Заработок составил ₽188 тыс., плюс дивиденды 98 тыс.

Никита Ларионов

частный инвестор

Никита Ларионов (Фото: из личного архива)

Худшая инвестиция

Самой неудачной инвестицией стали акции «Русала». Я покупал их несколько раз в декабре 2017 года, средняя цена — около ₽37. Всего доля акций «Русала» в моем портфеле составила 25%. Идея была довольна проста. При ценах на алюминий, которые были на тот момент, компания могла решать свои проблемы, которые накопились за предыдущий период. Например, выплатить долги.

Но к печально известному апрелю 2018 года начали ходить слухи, что скоро против России введут санкции. Тогда я продал все бумаги в портфеле. Но «Русал» оставил. Я посчитал, что эту компанию санкции напрямую вряд ли коснутся. А если рубль упадет, то станет даже лучше, потому что «Русал» продает алюминий в основном за доллары.

Вскоре официально объявили о санкциях против России. И по иронии судьбы сильнее всего они сказались именно на «Русале». 9 апреля 2018 года цена акций рухнула — бумаги потеряли больше половины стоимости. 23 апреля я продал все акции, как только их цена немного подросла. В итоге получил убыток почти 30%. К тому моменту я торговал на фондовом рынке только полгода и психологически к такому повороту событий не был готов.

И по иронии судьбы сильнее всего они сказались именно на «Русале». 9 апреля 2018 года цена акций рухнула — бумаги потеряли больше половины стоимости. 23 апреля я продал все акции, как только их цена немного подросла. В итоге получил убыток почти 30%. К тому моменту я торговал на фондовом рынке только полгода и психологически к такому повороту событий не был готов.

Через несколько месяцев страны нашли компромисс, и с компании сняли санкции. Если бы я потерпел и продержал бумагу, то мог бы продать акции «Русала» с минимальными потерями. А если бы дополнительно купил акции, когда их цена была низкой, может быть, даже какую-то прибыль. К сожалению, это становится очевидно только глядя назад, а в тот момент настроение было в основном пессимистичное. Ведь если бы санкции вступили в полную силу, убыток стал бы еще больше.

Так или иначе, после этой и других неудачных инвестиций для себя я сделал один вывод: часто бездумная покупка убыточных акций в надежде, что они вырастут, приводит к печальным последствиям.

Лучшая инвестиция

Через месяц 11 октября 2019 года в СМИ появилось много новостей про закон об информационно значимых интернет-ресурсах. По его условиям, доля владения иностранных компаний так называемыми «информационно значимыми интернет-ресурсами» не должна превышать 20%. Под эти требования подпадал и «Яндекс».

Проект закона был написан таким образом, что его можно было очень широко трактовать, что, собственно, и произошло. В интернете сразу дали волю фантазии: в основном все мысли сводились к тому, что компания в том или ином виде перейдет под контроль государства. Тогда акции «Яндекса» моментально подешевели.

Оценив ситуацию, я посчитал, что риски преувеличены, и стороны найдут компромисс. А значит, на операционную деятельность компании данная ситуация никак не повлияет. Через несколько недель все произошло именно так, как я и ожидал. Законопроект отозвали, компромисс нашли — и котировки начали восстанавливаться.

А значит, на операционную деятельность компании данная ситуация никак не повлияет. Через несколько недель все произошло именно так, как я и ожидал. Законопроект отозвали, компромисс нашли — и котировки начали восстанавливаться.

Поэтому 31 января я продал бумаги «Яндекса» уже по ₽2,9 тыс. за штуку. Получил 46% прибыли. Я купил относительно небольшое количество акций. Иногда жалею, что не купил больше. Но ровно до тех пор, пока не подсчитаю возможные убытки, если бы все пошло не по плану.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. ПодробнееАкции: что нужно знать перед покупкой

Специалисты проекта ЦБ по финансовой грамотности выделяют три основных риска.

Рыночный риск. Акции могут расти в цене, а могут падать. Строго говоря, стоимость бумаг определяется спросом и предложением. Вопрос в том, что на них влияет. Это может быть экономическая ситуация в мире, финансовые показатели самой компании, успех или провал ее нового продукта, заявления основателя или, наоборот, представителей власти, а также геополитика.

Например, в 2018 году Илон Маск написал твит о готовящемся выкупе акций Tesla, что привело сначала к росту цен на бумаги компании примерно на 10%, а когда стало ясно, что выкупа не будет, вызвало падение на 20%. А в 2020 году акции компании подорожали больше чем на 700%, подняв Маска до тройки богатейших людей в мире по версии журнала Forbes.

Или вот Apple, достигшая капитализации в $1 трлн еще в 2018 году, к марту 2020 года стоила ниже этой отметки, но уже в августе 2020 года, на фоне пандемии, отыгралась — пробив заветную планку в $2 трлн.

Или развернувшаяся в начале 2021 года история с GameStop, когда спрос на акции компании оказался продиктован консолидацией частных инвесторов, выступивших против крупных хедж-фондов.

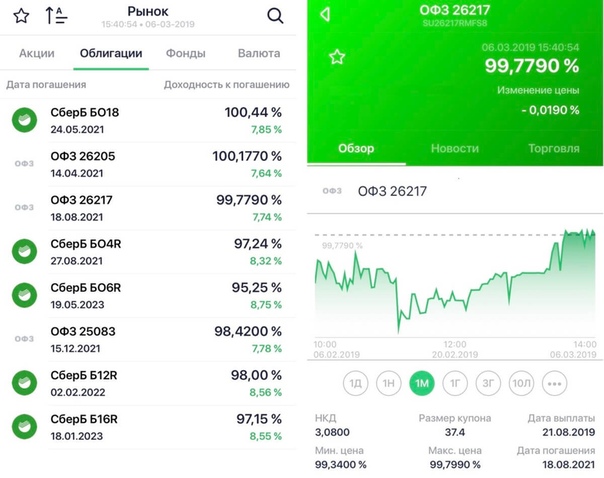

Так что главный совет здесь — не складывать все яйца в одну корзину. Инвестиционный портфель в принципе не стоит собирать только из одного продукта, то есть помимо акций в нем должны быть и другие инструменты — например, те же облигации или фонды. Но даже акционная часть портфеля не должна полностью состоять из бумаг компаний только одной отрасли. Покупайте акции разных компаний из разных отраслей экономики.

Риск ликвидности. Это риск, что ваши акции будет трудно продать, или никто вообще не захочет их покупать, или что согласится, но по заниженной цене. Например, бумаги голубых фишек — наиболее крупных, ликвидных и надежных компаний со стабильными показателями доходности — продать будет не проблема, в отличие от акций малоизвестных организаций.

Кредитный риск, что компания-эмитент разорится. Тогда владелец акций может претендовать только на долю имущества при ликвидации компании.

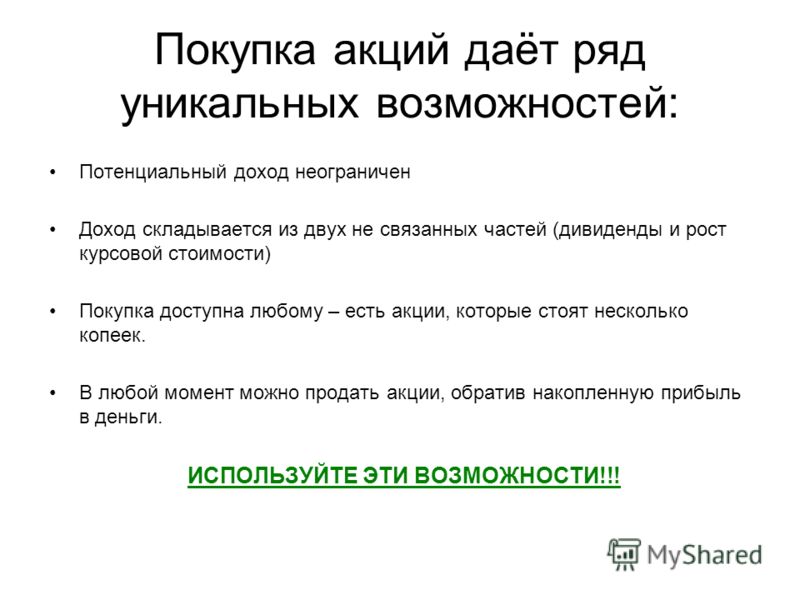

Зачем покупать акции? Зачем инвестировать?

Вопросы «зачем инвестировать?

Акции обладают замечательным свойством — это их способность со временем значительно увеличиваться в цене, если компания, выпустившая акции, ведет прибыльный бизнес (если по акциям к тому же выплачиваются дивиденды, то еще лучше). Согласитесь, подавляющее большинство людей занимается продажей своего времени за деньги. Свой труд можно продавать, например, в виде работы по найму ежедневно по рабочим дням с девяти утра до шести вечера. Можно работать больше, ползти вверх по карьерной лестнице, повышать мастерство ради роста заработной платы.

Есть, однако, другой способ стать богаче — заставить работать на себя свои деньги при минимальных затратах времени. В этом случае ваша эффективность стремится к бесконечности — ведь можно получать деньги практически не затрачивая на это своего времени. Секрет богатства в том, чтобы заставить работать на себя свои деньги. Чужой прибыльный бизнес — это ключ к созданию капитала. Для большинства людей акции — это одна из немногих возможностей участвовать в прибыльном бизнесе и делать на этом деньги.

Российский фондовый рынок — не исключение. Такие рынки, как наш, называют emerging market (то есть развивающийся рынок). Он отличается исключительной подвижностью по сравнению со столетними западными рынками — фондовый рынок переживает бурный рост акций. Стоимость акций крупнейших эмитентов увеличивается в разы за короткий срок. Например, за интервал в пять лет (2000-2004) стоимость акций в среднем выросла в 3 раза! Отдельные акции выросли намного больше. Это было то самое время, когда инвестиции в акции мало кто рассматривал. Повод задуматься, не правда ли?

Рост акций на длительных промежутках времени превышает темпы инфляции и банковские ставки по вкладам. С ростом акций не может сравниться никакая валюта. Акции считаются лучшей защитой от инфляции, если вы держите капитал многие годы. Со временем стоимость компаний переоценивается в соответсвии с инфляцией, и рост акций, как правило, отыгрывает инфляцию.

Когда покупать акции в период падения рынка – все ответы на графиках

Весь мир продолжает паниковать на фоне происходящего, но есть и хорошие новости.

Эпицентр новой вспышки коронавируса – Ухань – впервые сообщил об отсутствии новых случаев заражений, хотя в других местах их число растет.

Финансовые гиганты на полную мощность включили пожарные шланги с целью ликвидации последствий коронавируса – Федеральная резервная система США и Европейский центральный банк объявили о новых крупных мерах по успокоению рынков в короткие сроки.

Похоже, в кардинальных мерах есть смысл, хотя облегчение может быть мимолетным. В то же время падение S&P 500 на 25% в этом году соблазнило некоторых крупных инвесторов вернуться в рынок:

Джеффри Гундлах написал в Twitter: «Впервые за долгие годы я перестал шортить акции США. Сегодня я закрыл последние три короткие позиции. Прибыльность слишком велика, чтобы не воспользоваться возможностью собирать урожай. Рынок паникует, и паника весьма ощутима».

Тем не менее крупные инвесторы не разделяют мнения большинства участников рынка. Кровавая бойня на мировых рынках, постоянное поступление плохих новостей о коронавирусе, вынужденная изоляция, отсутствие необходимых товаров в магазинах и неуверенность в завтрашнем дне заставляют инвесторов паниковать все сильнее.

Майкл Батник, директора по исследованиям компании Ritholtz Wealth Management, призывает инвесторов сделать глубокий вдох и изучить историю медвежьих рынков.

«Когда наступает самое подходящее время для покупки акций?» – спрашивает он. Отвечая на свой же вопрос, эксперт пишет следующее: «Не имеет никакого значения, когда вы покупаете акции. Важно только то, что вы приняли решение их приобрести».

Батник предлагает участникам рынка взглянуть на графики предыдущих медвежьих рынков и посмотреть, когда рынки достигли дна. Конечно, в текущей ситуации вряд ли кто-то сможет точно сказать, как долго акции продолжат падать.

Давайте посмотрим на графики, начиная с 1932 года:

Начало 1960-х:

Середина 1980-х:

И хотя коронавирусный кризис может вывести медвежий рынок на совершенно новый уровень, график показывает, что падения так или иначе все равно сменяются ростом:

Тем, кто сидит в кэше и боится дальнейшего падения рынка, Батник советует выбрать один день в месяце для покупки акций и продолжить следовать данной стратегии на протяжении первых четырех месяцев.

«Каким бы ни было падение рынка – это не китайская грамота. Это просто естественный процесс. Очевидный совет заключается в следующем – не стоит держать 100% своего капитала в акциях», – говорит он.

Очевидно, что нам предстоит пройти через это трудное время, так что берегите себя и не вешайте нос.

Тем временем Dow, S&P и Nasdaq-100 то растут, то падают. Такую же динамику демонстрируют и европейские фондовые индексы. По состоянию на 19 марта азиатские рынки продолжали снижаться. Цены на нефть восстанавливаются.

Если вы задаетесь вопросом о том, как сверхнизкие или даже отрицательные процентные ставки повлияют на финансовые рынки, вы не одиноки.

Уоррену Баффету тоже интересно. Тем не менее он не особо напуган. Раздосадован, но не напуган.

Продолжение

Как выгодно покупать акции? » Миллион шаг за шагом

Выгодно покупать акции и затем продавать их с прибылью — это целое искусство, которому можно научиться только самому на практике. Но если вы научитесь получать прибыль на фондовом рынке, то это будут ваши лучшие инвестиции, поскольку прибыль от этого будет намного больше, чем от банковских депозитов.

Чтобы совершить выгодную сделку с ценными бумагами, вы прежде всего должны оценить саму компанию-эмитент (то есть саму компанию, выпускающую акции). Если её выручка, её чистая прибыль увеличиваются из года в год (из квартала в квартал), то такие акции склонны увеличиваться в цене.

На коротких интервалах времени колебания цены акции могут быть значительны как в одну, так и в другую сторону. Это значит, что на коротком интервале у вас есть шанс как быстро заработать, так и быстро потерять вложенные деньги. Если вы новичок на фондовом рынке, то вы скорее потеряете, чем заработаете. Торговля на краткосрочных колебаниях — это дело профессиональных биржевых игроков, для этого нужен опыт, новички обычно «сливают» деньги. По неопытности вы можете купить акции на самом пике и продать на дне.

По неопытности вы можете купить акции на самом пике и продать на дне.

Краткосрочная торговля — это купля / продажа акций на несколько дней, неделю, месяц и даже несколько месяцев.

Если вы покупаете акции на долгий срок (полгода, год, несколько лет и даже десяток лет) и при этом выбираете «сильные» компании, то получить прибыль в этом случае становится намного проще. Со временем акции сильных компаний склонны расти. Прибыль при покупке акций на долгий срок может быть не меньше, а то и больше чем при игре на краткосрочных колебаниях (тем более, если это делает неискушённый игрок).

Не забывайте об опыте Уоррена Баффета (самый состоятельный в мире инвестор, миллиардер, постоянный участник топ-10 Форбс, этот человек знает толк в акциях). Баффет покупает акции на десятилетия — за это время их цена увеличивается в десятки и сотни раз.

Наступивший в 2008 году мировой финансовый кризис заставил содрогнуться многие компании. Разумеется, на рынке ценных бумаг этот кризис также отразился. На российском фондовом рынке акции большинства компаний поползли вниз и достигли своего минимума за последние несколько лет.

О чём это говорит? Выгодно покупать акции можно, используя кризисную ситуацию. Сейчас в период кризиса акции стоят на порядок меньше, чем стоили ещё летом 2008 года. Нужно переждать основную бурю, подождать пока всё уляжется и когда ситуация начнёт исправляться. В это время нужно действовать, ведь финансовый кризис — лучшее время для выгодной покупки акций.

Финансист рассказал, когда рискованно покупать акции

https://ria.ru/20210123/aktsii-1594240691.html

Финансист рассказал, когда рискованно покупать акции

Финансист рассказал, когда рискованно покупать акции

При высокой доходности акции являются одним из самых рисковых инструментов. Это измеряется волатильностью, причем она может составлять порядка 10% внутри года… РИА Новости, 23.01.2021

2021-01-23T01:18

2021-01-23T01:18

2021-01-23T01:18

бкс мир инвестиций

андрей русецкий

акции

экономика

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn25. img.ria.ru/images/07e4/0b/0d/1584417708_0:340:3035:2047_1920x0_80_0_0_d9bf879f677d7c74774549bb9cf199c0.jpg

img.ria.ru/images/07e4/0b/0d/1584417708_0:340:3035:2047_1920x0_80_0_0_d9bf879f677d7c74774549bb9cf199c0.jpg

МОСКВА, 23 янв – РИА Новости. При высокой доходности акции являются одним из самых рисковых инструментов. Это измеряется волатильностью, причем она может составлять порядка 10% внутри года. Прежде чем сделать выбор, инвестору необходимо учесть не столько потенциал роста, сколько свою собственную склонность к риску, рассказал агентству «Прайм» управляющий активами «БКС Мир инвестиций» Андрей Русецкий. Наиболее опасно инвестировать на короткие горизонты, а также когда риск-премии акций находятся на максимумах. Если ожидаемые темпы роста прибылей значительно ниже среднего показателя – это признак пузыря, говорит он. «Акции как хорошее вино – чтобы раскрыть весь потенциал, нужно подождать. Оптимальный горизонт инвестирования — от трех лет, поясняет Русецкий. Он советует новичкам начинать с коротких позиций и держать небольшую долю акций. Следует предпочесть дифференцированный портфель. Также интересны паевые инвестиционные фонды – они предполагают налоговые льготы, контроль со стороны Центрального банка и спецдепозитариев, управление опытными специалистами и значительную диверсификацию активов, заключил Русецкий.

https://ria.ru/20210122/valyuta-1594093500.html

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn24.img.ria.ru/images/07e4/0b/0d/1584417708_216:0:2945:2047_1920x0_80_0_0_9b3c8ee4670001944982056712904ccf. jpg

jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

бкс мир инвестиций, андрей русецкий, акции, экономика

МОСКВА, 23 янв – РИА Новости. При высокой доходности акции являются одним из самых рисковых инструментов. Это измеряется волатильностью, причем она может составлять порядка 10% внутри года. Прежде чем сделать выбор, инвестору необходимо учесть не столько потенциал роста, сколько свою собственную склонность к риску, рассказал агентству «Прайм» управляющий активами «БКС Мир инвестиций» Андрей Русецкий.«Сам же момент захода в рынок не так важен, если вы инвестируете длинными периодами, и совсем неактуален, если вы довносите средства (усредняете позицию)», — поясняет эксперт.

Наиболее опасно инвестировать на короткие горизонты, а также когда риск-премии акций находятся на максимумах. Если ожидаемые темпы роста прибылей значительно ниже среднего показателя – это признак пузыря, говорит он.

«Акции как хорошее вино – чтобы раскрыть весь потенциал, нужно подождать. Оптимальный горизонт инвестирования — от трех лет, поясняет Русецкий.

Он советует новичкам начинать с коротких позиций и держать небольшую долю акций. Следует предпочесть дифференцированный портфель. Также интересны паевые инвестиционные фонды – они предполагают налоговые льготы, контроль со стороны Центрального банка и спецдепозитариев, управление опытными специалистами и значительную диверсификацию активов, заключил Русецкий.

22 января, 01:11

Финансист научил, как дешево покупать валюту, несмотря на курсПокупка акций Tesla Motors — Стоит ли покупать акции Тесла в 2020

Акции Tesla в этом году будут тщательно изучены рынками, так как компания наконец-то демонстрирует признаки прибыльности и конкурентоспособности, после долгой череды надежд и разочарований в последние годы.

Tesla давно разочаровала инвесторов на фондовом рынке и защитников электромобилей. Однако в конце 2019 года она порадовала тех, кто инвестировал в акции Tesla. Действительно, акции взлетели и сохраняют отличные позиции даже во время кризиса, связанного с пандемией коронавируса.

В этой статье мы посмотрим, стоит ли покупать акции Tesla и как можно в них инвестировать.

ИНВЕСТИРОВАТЬ В TESLA

Акции Tesla — История компании

Основанная в 2003 году Мартином Эберхардом и Марком Тарпеннингом, компания Tesla является одним главных пионеров в области разработки электромобилей. Она стала наиболее известна широкой публике, когда Илон Маск стал президентом компании в 2008 году.

Изначально компания занималась производством электрических спортивных автомобилей. Под руководством Илона Маска приоритетной задачей стало расширение диапазона, чтобы охватить немного менее специфическую клиентуру и заняться развитием других областей, например, развитием электрических батарей.

Представленные впервые на фондовом рынке в 2010 году, акции Tesla на Nasdaq прошли всю траекторию фондового рынка, в итоге став желанной добычей для инвесторов. Несмотря на то, что автомобили Тесла неплохо продавались, компании пришлось влезть в долги, чтобы сохранить свои амбиции изменить автомобильный мир.

В течение некоторого времени инвесторы задавались вопросом о финансовой устойчивости Tesla. Но компания в конечном итоге успокоила своих инвесторов и смогла убедить своих хулителей в собственной надежности.

Цены на акции Tesla уже отражают сомнения, связанные с прибыльностью компании и ценностью акций Tesla, которые поначалу теряли позиции на фондовом рынке. Но затем в конце 2019 года акции Тесла продемонстрировали сумасшедшее ралли на фондовом рынке, оправдав доверие инвесторов. Даже «коронакризис» в 2020 году не смог существенно пошатнуть позиции Тесла.

Чтобы понять, как происходило развитие положения Теслы на фондовом рынке, нужно определить триггеры, которые привели к ралли в 2019-2020 году. Если компания не зарабатывает много денег и демонстрирует смешанные финансовые результаты — что должно пугать инвесторов и влиять на цены акций — она уже давно может рассчитывать на своего знаменитого генерального директора Илона Маска, который обладает искусством «продать мечту» и подарить светлое будущее для Tesla.

Если компания не зарабатывает много денег и демонстрирует смешанные финансовые результаты — что должно пугать инвесторов и влиять на цены акций — она уже давно может рассчитывать на своего знаменитого генерального директора Илона Маска, который обладает искусством «продать мечту» и подарить светлое будущее для Tesla.

Как купить акции Tesla?

Чтобы купить акции Tesla на фондовом рынке, просто откройте счет у онлайн-брокера, регулируемого надежными финансовыми организациями и заслужившего доверие клиентов, такого как Admiral Markets UK Ltd. После регистрации у вашего брокера вы получите доступ к торговой платформе, такой как MetaTrader 5 (MT5). Затем достаточно всего нескольких шагов, чтобы начать инвестировать в акции Tesla:

➡️ Войдите в свой торговый счет на MetaTrader 5

➡️ На вкладке «Обзор рынка» щелкните правой кнопкой мыши.

➡️ Перейдите к символам и введите Tesla в строке поиска

➡️ Выберите Тесла и нажмите на Показать символ

➡️ Щелкните правой кнопкой мыши на акции Tesla и выберите New Order, затем Buy

Торговая платформа позволит вам:

✅ Следить за ценой акций Tesla в режиме реального времени (котировки Tesla на Американской фондовой бирже, котировки в режиме реального времени доступны во время открытия Американской фондовой биржи)

✅ Анализировать изменение стоимости акций Тесла с течением времени

✅ Открывать позиции как на покупку, так и на продажу

✅ Отслеживать и управлять торговыми позициями в режиме реального времени

✅ Закрывать позиции с прибылью или убытком

Вы можете спекулировать на росте (покупка) и падении (короткие позиции) акций через CFD (контракты на разницу) всего с помощью несколько кликов на счете Trade.MT5.

Для долгосрочного инвестирования в акции Tesla и более 4000 других акций и ETF (биржевые фонды) у вас есть возможность выбрать счет Invest.MT5 .

Как продать акции Тесла?

Чтобы продать акции Tesla с помощью CFD, просто выполните те же шаги:

➡️ Войдите в свой торговый счет MetaTrader 5

➡️ На вкладке «Обзор рынка» щелкните правой кнопкой мыши.

➡️ Перейдите к символам и введите Tesla в строке поиска

➡️ Выберите Тесла и нажмите на Показать символ

➡️ Щелкните правой кнопкой мыши на акции Tesla и выберите New Order, затем Sell

Таким образом, с помощью торговли через CFD вы можете извлекать выгоду не только из роста акций Тесла, но и в случае их падения.

НАЧАТЬ ТОРГОВЛЮ

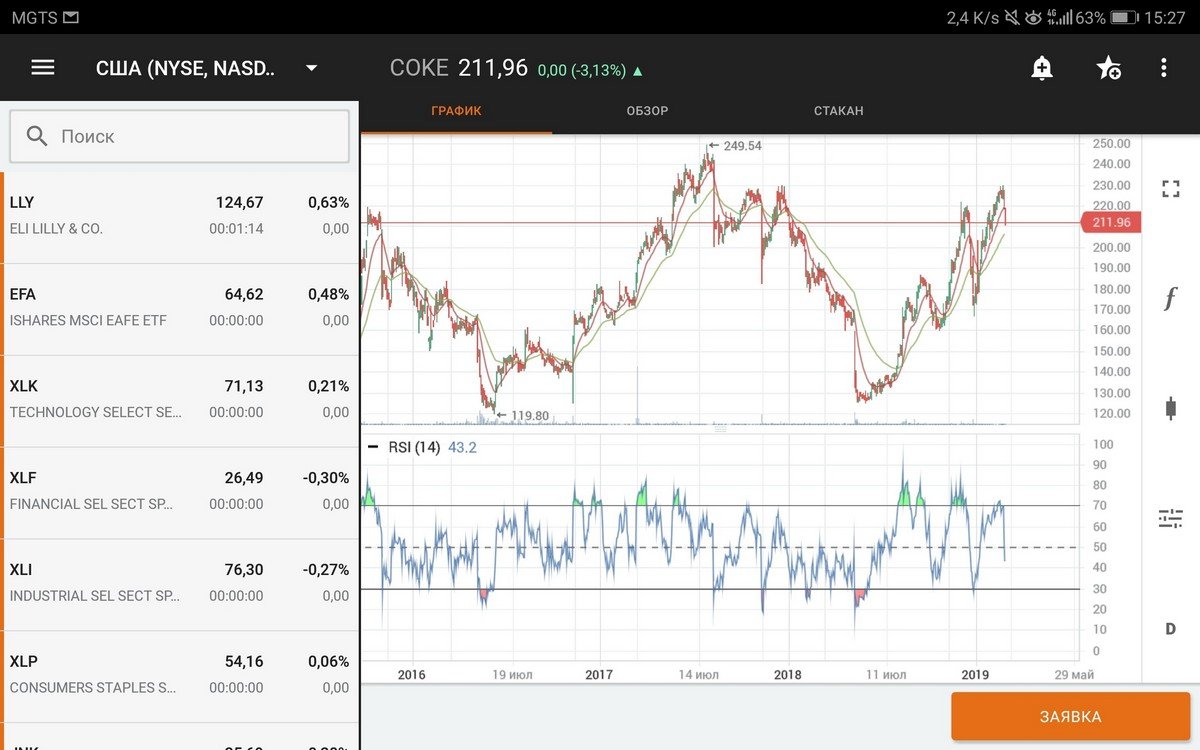

Акции Tesla — Технический анализ

На графике ниже представлена история листинга на фондовом рынке Tesla в период с февраля 2013 года по июнь 2020 года.

Источник Admiral Markets MT5 Supreme Edition- Tesla, месячный таймфрейм — (период с февраля 2013 года по июнь 2020 года), доступ осуществлен 4 июня 2020 года. Обратите внимание: прошлые показатели не являются надежным индикатором будущих результатов.

В начале 2013 года цена акций Tesla Motors начала бычье ралли на фондовом рынке из зоны в районе 40 долларов, но в самом начале был период колебаний цены в диапазоне от 290 до 177 долларов, который продолжался 3 года с февраля 2014 года по апрель 2017 года, до восстановления в сторону нового горизонтального плато, на этот раз с уровнем сопротивления на отметке 380 долларов в период с июня 2017 года по декабрь 2018 года.

В начале 2019 года инвесторы начали терять интерес к акциям Tesla, рыночные настроения фактически начали ухудшаться из-за нетерпения инвесторов. Плохие финансовые результаты Tesla в первом квартале 2019 года нанесли последний удар — прорыв в цене акций Tesla ниже уровня поддержки на отметке 245 долларов.

Тем не менее, после падения цены до 177 долларов в июне 2019 года, компания Tesla смогла вернуть доверие инвесторов, а с ним и более позитивные прогнозы по акциям Tesla. Действительно, Илону Маску удалось успокоить инвесторов, в то время как компания также начала улучшать свои финансовые показатели, обратив больше внимания на заказы и производство.

Цена акций Tesla в конечном итоге ускорилась в октябре 2019 года и взлетела в период с декабря по февраль 2020 года, превзойдя предыдущие пики в районе 380 долларов.

В феврале 2020 года цена Tesla достигла рекордного максимума в $ 964, зафиксировав «космическое» увеличение более чем на 300% менее чем за 5 месяцев!

Впоследствии шок от коронавируса и последовавший за ним обвал фондового рынка вызвали фиксацию прибыли и падение рыночной цены акций Tesla с пика в 964 долларов до минимума в 350 долларов менее чем за месяц. Таким образом, цена акций Тесла потеряла более 60% за несколько недель.

Но когда восстановление рынка акций возобновилось в середине марта 2020 года, инвесторы вернулись к прежним цифрам и покупали акции Tesla, все еще веря в потенциал компании. Таким образом, акции Tesla восстановились на 160%, восстановив почти все предыдущее падение всего за несколько недель.

Это произошло в то время, когда акции «классических» автопроизводителей демонстрировали гораздо менее солидный отскок, запутавшись в глубоком кризисе продаж автомобилей и закрытия заводов.

Источник Admiral Markets MT5 Supreme Edition — Tesla, недельный таймфрейм — (период с 23 сентября 2018 года по 4 июня 2020 года), доступ осуществлен 4 июня 2020 года. Обратите внимание: прошлые показатели не являются надежным индикатором будущих результатов.

Недельный график Теслы фактически показывает быстрый V-образный отскок цены с марта. Он был заметно подкреплен публикацией прибыли Tesla в первом квартале 2020 года и отличием цифр от результатов компании годом ранее.

Следует также отметить, что потенциально готовится новый этап с бычьим прорывом уровня сопротивления в зоне 840-860 долларов. Это потенциально открывает путь для нового теста недавних максимумов на уровне $ 964 или даже выше.

С другой стороны, падение ниже 840 долларов может наоборот увеличить риски дальнейшей медвежьей коррекции.

Стоит ли инвестировать в акции Tesla?

Прежде чем подумать о покупке акций Tesla, вы должны сначала понять и тщательно проанализировать ее бизнес-модель, поскольку она не является стандартной компанией, такой как Coca Cola, которая зарекомендовала себя в течение нескольких десятилетий и устойчиво пережила не один кризис.

Компания по-прежнему должна проявить себя, чтобы она могла со временем наладить свою деятельность, даже если она уже находится на пути к тому, чтобы считаться стабильной. Для этого нужна устойчивая прибыльность, а также полная прозрачность деятельности.

У Tesla явно много проблем с ростом и достижением поставленных целей, но у него многообещающее видение и значительные конкурентные преимущества в своей отрасли.

Инвесторы явно отдают предпочтение акциям Tesla, цена которых стремительно растет, в то время как конкуренты в последнее время сильно сдали свои позиции.

Приведенный ниже график, на котором сравниваются показатели Tesla с показателями General Motors с 2018 года, многое говорит о выборе инвесторов.

Источник: TradingView, Tesla vs General Motors, в период с января 2018 года по июнь 2020 года, доступ осуществлен 4 июня 2020 года. Обратите внимание: показатели прошлых лет не являются надежным индикатором будущих результатов.

Производительность Tesla и General Motors (GM) была в целом схожей в 2018 году, при этом рынки отдали небольшое предпочтение Tesla. Однако, последовательные разочарования Тесла в конечном итоге скучных покупателей, что подтолкнуло Тесла к более резкому снижению, чем GM в течение части 2019 года.

Затем график позволяет четко оценить изменение в оценке инвесторов: показатели Tesla достигли пика в 180% с 2018 года, в то время как доля General Motors потеряла 30% за два с половиной года.

Акции Tesla таким образом явно завоевали популярность у аналитиков и инвесторов с конца 2019 года. Поэтому инвестирование в акции Tesla может стать хорошей долгосрочной возможностью. Тем не менее, данный актив по-прежнему рискует сохранить небольшую волатильность в течение нескольких месяцев, поэтому инвесторам стоит проявить осторожность.

Акции Tesla — Результаты 2020 года

Акции Tesla выросли более чем на 9% после того, как компания опубликовала отчет о прибыли в третьем квартале подряд.

Вот основные цифры, на которые стоит обратить внимание:

✅ Прибыль на акцию (EPS): $ 1,24 на акцию

✅ Доход: 5,99 миллиарда долларов

Аналитики и рынки ожидают потери в 36 центов на акцию и прибыль в размере 5,9 млрд долларов в первом квартале, согласно опросу аналитиков Refinitiv. Однако оценки сильно различаются, и сравнение фактических результатов Тесла с оценками не является простым, учитывая сложность прогнозирования воздействия коронавируса.

Компания сообщила о прибыли в первом квартале в размере 16 миллионов долларов.

Тем не менее, Tesla также опубликовала отчет об отрицательном свободном денежном потоке в размере 895 миллионов долларов, что усложняет достижение ранее объявленной цели — положительного свободного денежного потока на 2020 год.

Тесла вернулась к своему более раннему прогнозу в обновленном сообщении в среду, заявив, что, хотя у них есть «установленная мощность», чтобы достичь 500 000 поставок автомобилей в 2020 году, остается неясным, насколько быстро американский автомобильный завод и его поставщики могут увеличить производство после ограничений, связанных с Covid-19.

Представители Tesla также сказали, что краткосрочные прогнозы прибыли «в настоящее время приостановлены», что дает основание надеяться, что этот год сможет стать первым годом с полной прибыльностью.

Ранее Tesla заявила, что поставила около 88 400 автомобилей в первом квартале 2020 года, включая 76 200 седанов Model 3 и внедорожников модели Y, а также 12 200 старых и более дорогих моделей S и X.

Доходы автомобильного сектора достигли 5,1 миллиарда долларов, из которых почти 7% приходится на регулятивные кредиты, согласно отчету Tesla в первом квартале. Согласно отчету, кредиты помогли компании увеличить валовую маржу в автомобильном секторе, которая в настоящее время составляет 25,5%.

Объясняя слабые продажи солнечных батарей в течение квартала, Илон Маск сказал: «Covid заставил нас закрыться». Тесла отчиталась о квартальных доходах в 324 миллиона долларов от производства электроэнергии.

Выручка за прошлый квартал составила 7,38 млрд долларов — прибыль за четвертый квартал, как правило, самая высокая из-за сезонных факторов, а прибыль за первый квартал 2019 года достигла 4,54 млрд. долларов.

В обращении к акционерам руководители компании объявили, что Tesla снижает цены на некоторые из своих автомобилей Model 3 в Китае, чтобы клиенты и компания могли воспользоваться новыми стимулами. автомобили позитивной энергии в этой стране.

Влияние Covid-19 на акции Tesla

Правительственные меры по сдерживанию распространения вируса вынудили Tesla приостановить производство на своем новом шанхайском автозаводе примерно на две недели в феврале. Позднее Тесла столкнется с еще более длительным ограничением в Соединенных Штатах.

Маск назвал приказы о сдерживании «неконституционными» и «фашистскими» в заявлении, призывая аналитиков к разумным решениям.

Он сказал: «Я думаю, что мы немного обеспокоены тем, что мы не сможем возобновить производство в Bay Area, и это должно быть определено как серьезный риск. У нас осталось только два автозавода, один в Шанхае и один в Bay Area».

Основной американский завод по производству автомобилей Tesla во Фримонте, штат Калифорния, работает с минимальной базовой линией с 24 марта, как того требуют постановления о здоровье округа Аламеда. Минимальные базовые операции в основном поддерживают физическую безопасность вокруг установки и обслуживания оборудования и запасов в нем.

Компания также временно приостановила производство на своем заводе по производству аккумуляторов за пределами Рено, штат Невада, и на своем заводе в Буффало, штат Нью-Йорк, где она производит компоненты для своих аккумуляторов и зарядные станции для электромобилей.

Ожидается, что последствия этих закрытий повлияют на баланс Тесла во втором квартале 2020 года. Компания уже начала увольнения и урезание выплат заработной платы и прекратила практически все виды деятельности.

Акции Tesla — Рыночная капитализация

Рыночная капитализация — это денежная стоимость акций, находящихся в обращении у компании. Проще говоря, это число, которое получается после умножения количества акций компании на их цену.

Проще говоря, это число, которое получается после умножения количества акций компании на их цену.

Недавний скачок цены акций Tesla выше 500 долларов привел к тому, что рыночная капитализация производителя электромобилей достигла рекордных 94,6 млрд долларов. Таким образом, компания Илона Маск превзошла совокупную рыночную капитализацию двух крупнейших автопроизводителей в США — General Motors (49,9 млрд долларов) и Ford (36,6 млрд долларов). Ниже приведен график капитализации трех компаний:

Источник: Reuters

Акции Tesla — Свободный денежный поток

Свободный денежный поток является мерой финансовых показателей компании и представляет собой денежные средства, которые компания может генерировать после вычета капитала, необходимого для поддержания и расширения своей базы активов. Чем больше этот свободный денежный поток, тем выше производительность компании.

Свободный денежный поток Теслы улучшается с крайне отрицательных -4,1 млрд долларов в 2017 году до менее отрицательных -222 млн долларов в 2018 году, после того, как производитель электромобилей начал ощущать преимущества инициатив по сокращению затрат и стабильных продаж Tesla Model 3.

Акции Tesla — Долг

Несмотря на серьезный рост популярности акций Tesla и улучшение финансовых показателей компании, в какой-то момент производитель электромобилей может столкнуться с проблемами при погашении своих долгов.

Основным недостатком Tesla является серьезный уровень задолженности компании. К счастью, за последние несколько лет Tesla показала, что может получать стабильную прибыль, и опубликовала несколько положительных квартальных отчетов, которые вселяют в инвесторов больше уверенности.

Источник: Stockdividendscreener.com

Спекулятивная оценка акций Tesla

Несмотря на большие успехи Tesla в производственной деятельности, большие поставки и перспективы нового завода в Китае, некоторые инвесторы считают, что цена акций Tesla включает еще более значительный рост.

Некоторые из этих инвесторов даже рассмотрели бы короткую позицию по акциям Tesla, чтобы воспользоваться потенциальным снижением акций Tesla, которое резко возросло в последнее время.

Как купить акции Tesla через CFD (контракты на разницу)

Контракт на разницу — это контракт, заключаемый между инвестором или трейдером с одной стороны, и брокером с другой. Целью договора является обмен разницы в цене актива. В большинстве случаев этот контракт действует до тех пор, пока он не будет закрыт трейдером (инвестором), и платежи по нему осуществляются наличными вместо классической поставки актива.

CFD предоставляют инвесторам все преимущества реальных инвестиций в финансовые инструменты без фактического владения ими. Хотя они не владеют активом, контракты на разницу позволяют инвесторам воспользоваться изменениями цен. В большинстве случаев это главная цель для начала инвестиций.

Технически контракт на разницу является так называемым производным финансовым инструментом, что означает, что его стоимость формируется на основе базового актива. Как правило, контракт CFD на акцию соответствует одной акции.

Вот некоторые из преимуществ торговли CFD на акции Tesla:

✅ Вы можете открывать как длинные, так и короткие позиции через CFD. Таким образом, вы можете извлекать выгоду как из роста, так и падения цены акций Tesla, если вы открываете позицию в правильном направлении. То же самое касается потерь.

✅ CFD позволяет использовать кредитное плечо. Используя кредитное плечо, вы можете управлять большим количеством средств, чем у вас есть на инвестиционном счете.

✅ С CFD вы можете хеджировать свою долю в акциях Tesla, то есть если вы приобрели реальные акции компании, вы можете открыть короткую позицию и застраховаться от падения цены акции.

Конечно, CFD также скрывают некоторые риски, такие как тот факт, что использование кредитного плеча может не только значительно приумножить вашу прибыль, но и ускорить потерю ваших средств.

Также важно торговать контрактами на разницу на акции Tesla с регулируемым инвестиционным посредником. Торговля CFD с нерегулируемыми брокерами серьезно увеличивает риски для вашего капитала, поэтому убедитесь, что выбранный вами посредник авторизован и регулируется надежными финансовыми органами.

Например, инвестиционные фирмы Admiral Markets уполномочены и регулируются надежными финансовыми органами, такими как Управление финансового поведения (FCA) Великобритании, Комиссия по ценным бумагам и биржам Кипра (CySec) Кипр, Эстонское управление финансового надзора и разрешения (EFSA) и Австралийская комиссия по ценным бумагам и инвестициям (ASIC).

Протестируйте торговлю CFD на акции Tesla и более 4500 компаний из 17 крупнейших мировых фондовых бирж, не рискуя акциями, на демо-счете Admiral Markets. Откройте бесплатный демо-счет прямо сейчас, нажав на баннер ниже!

ОТКРЫТЬ ДЕМО-СЧЕТ

ETF и акции Tesla

Из-за огромного роста цен, сильных показателей и большой популярности, акции Tesla кажутся серьезным кандидатом практически для любого инвестиционного портфеля. Вот почему некоторые инвесторы внимательно следят за движением биржевых фондов (ETF), в которых акции Tesla имеют серьезный вес. Но давайте сначала кратко разберемся, что такое ETF?

Биржевые фонды

ETF означает «биржевой фонд» на английском языке. ETF — это ценные бумаги, которые вы можете покупать и продавать на соответствующих биржах через финансового посредника (брокера). Эти ETF могут отслеживать производительность различных классов активов — от традиционных котируемых компаний до валют и товаров.

Кроме того, их структура позволяет трейдерам и инвесторам открывать короткие позиции, использовать кредитное плечо и в некоторых случаях снижать издержки.

Биржевые фонды являются одним из самых популярных финансовых продуктов. Они были созданы недавно, чтобы помочь отдельным инвесторам и многим другим. Сегодняшние ETF имеют широкий спектр преимуществ и при тщательном отборе могут предложить отличные возможности для достижения инвестиционных целей.

Вот некоторые из наиболее интересных ETF, в которых акции Tesla имеют серьезный вес:

- ARK Innovation ETF (ARKK) — активно управляемый фонд, который стремится к долгосрочному увеличению капитала за счет инвестиций в компании, которые получают выгоду от технологических улучшений, разработки новых продуктов и услуг, исследований, промышленных инноваций, финансовых технологий и так далее. Фонду принадлежит 39 акций, причем наибольшую долю имеет Tesla с долей 10,3%.

- ARK Web XO ETF (ARKW) — активно управляемый фонд, ориентированный на компании, которые, как ожидается, получат выгоду от перехода от технологической инфраструктуры на облачные технологии, обеспечивающие мобильные, новые и локальные услуги. Фонд владеет 43 акциями в своей корзине, причем наибольшую долю имеют акции Tesla — 9,3%.

- Global X Lithium & Battery Tech ETF (LIT) — предлагает экспозиции в компаниях, связанных с различными аспектами литиевой промышленности от добычи и переработки до производства батарей. Тесла занимает третье место в этом ETF — 8,14%.

Биржевые фонды очень популярны среди инвесторов, особенно индивидуальных, и могут предлагать различные преимущества. Вот основные из них:

✅ Более низкие затраты.

✅ Диверсификация.

✅ Быстрый и легкий доступ.

Конечно, у ETF есть свои недостатки, такие как несоответствие с ценой базового актива, а также низкая ликвидность при определенных рыночных условиях. Кроме того, чрезмерная диверсификация некоторых биржевых фондов может привести к снижению доходности выбранного портфеля компаний.

Почему стоит торговать Tesla с Admiral Markets

Если вы хотите купить, продать или обменять акции Tesla, онлайн-брокер Admiral Markets UK Ltd найдет решение, соответствующее вашим потребностям.

С торговым счетом Invest.MT5 вы сможете инвестировать в акции Tesla и покупать их за наличные, чтобы удерживать их в течение длительного срока. Этот торговый счет также даст вам доступ к сотням других акций фондового рынка в различных финансовых центрах, а также к ETF.

Со счетом Trade.MT5 вы можете открывать короткие позиции и торговать CFD на акции на Tesla, чтобы воспользоваться преимуществами восходящих и нисходящих движений цен Tesla. Вы также можете изменить свое кредитное плечо, чтобы увеличить свое присутствие на рынке с минимальным капиталом.

Обратите внимание, что кредитное плечо увеличивает не только потенциальную прибыль, но и риски.

В дополнение к акциям Admiral Markets также предлагает торговлю валютами, товарами и облигациями.

Какой бы торговый счет вы ни выбрали, вы получите удовольствие от использования торговой платформы для индивидуальных трейдеров — MetaTrader.

CFD на акции позволяют вам использовать эффект левереджа, поэтому вы можете извлечь выгоду из привлекательных инвестиций даже с небольшим капиталом. Однако следует учитывать, что торговля с использованием заемных средств сопряжена с более высоким уровнем риска и подходит не для всех инвесторов.

Ваш анализ противоречит анализу акционеров Tesla и заставляет вас утверждать, что цена акций Tesla упадет? CFD позволяют вам открывать короткие позиции по акциям Tesla, чтобы воспользоваться потенциальным медвежьим трендом! Откройте для себя наши торговые счета Admiral Markets.

Продолжайте свое обучение на Форекс

О нас: Admiral Markets

ИНФОРМАЦИЯ ОБ АНАЛИТИЧЕСКИХ МАТЕРИАЛАХ:

Ниже приведена дополнительная информация, касающаяся аналитики, мнений, прогнозов или другой подобной информации (далее «Аналитика»), опубликованной на веб-сайте Admiral Markets. Прежде чем принимать какие-либо инвестиционные решения, обратите особое внимание на следующее:

1. Вы имеете дело с маркетинговой коммуникацией. Аналитика публикуется только в ознакомительных целях и не может рассматриваться как инвестиционный совет или рекомендация. Он не был подготовлен в соответствии с правовыми требованиями, направленными на содействие независимости инвестиционных исследований, и что он не попадает под действие каких-либо запретов на проведение операций перед распространением инвестиционных исследований.

2. Каждое инвестиционное решение принимается каждым клиентом самостоятельно, и Admiral Markets не несет ответственности за какие-либо убытки или ущерб, возникшие в результате такого решения, независимо от того, полагался ли клиент в ходе принятия решения на представленную в Аналитике информацию или нет.

3. В целях защиты интересов наших клиентов и объективности Аналитики Admiral Markets установил соответствующие внутренние процедуры для предотвращения и управления конфликтами интересов.

4. Аналитика готовится аналитиком Ghiles Guezout (далее «Автор») на основе личного опыта и суждениях Автора.

5. Несмотря на все предпринятые разумные меры, призванные обеспечить надежность, а также корректность, доступность и своевременность Аналитики, Admiral Markets не гарантирует точности или полноты содержащейся в ней информации.

6. Содержащаяся в Публикации Аналитика о доходности финансовых инструментов за прошлые периоды, или об их смоделированной доходности, не является со стороны Admiral Markets прямым или косвенным обещанием, гарантией или ссылкой на доходность данных финансовых инструментов в последующие периоды. Стоимость финансового инструмента может, как расти, так и снижаться, поэтому сохранение стоимости активов не гарантируется.

7. Торговля с использованием кредитного плеча (включая CFD), является спекулятивной по природе и может принести как прибыль, так и убытки. Перед началом торговли убедитесь, что понимаете связанные с торговлей риски.

Как покупать акции: пошаговые инструкции для начинающих

В этой статье содержится информация и обучение инвесторов. NerdWallet не предлагает консультационных или брокерских услуг, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции или ценные бумаги.

Чтобы покупать акции, вам сначала понадобится брокерский счет, который можно открыть примерно за 15 минут. Затем, когда вы добавите деньги на счет, вы можете выполнить следующие действия, чтобы найти, выбрать и инвестировать в отдельные компании.

Сначала это может показаться запутанным, но покупка акций на самом деле довольно проста. Вот пять шагов, которые помогут вам купить ваши первые акции:

1. Выберите биржевого маклера онлайн

Самый простой способ купить акции — через онлайн-биржевого маклера. После открытия и пополнения счета вы можете покупать акции через веб-сайт брокера за считанные минуты. Другие варианты включают использование биржевого маклера с полным спектром услуг или покупку акций напрямую у компании.

Открыть брокерский счет онлайн так же просто, как открыть банковский счет: вы заполняете заявку на открытие счета, предоставляете документ, удостоверяющий личность, и выбираете, хотите ли вы пополнить счет, отправив чек по почте или переведя средства в электронном виде.(У нас есть полное руководство по открытию брокерского счета.)

Получите надежную информацию об инвестициях Получите доступ к выбору экспертов для паевых инвестиционных фондов, акций и ETF с 14-дневной бесплатной пробной версией * Morningstar Premium. * После этого платная подписка, подробности см. На сайте Morningstar.com. |

2. Изучите акции, которые хотите купить.

После того, как вы настроили и пополнили свой брокерский счет, самое время погрузиться в бизнес по подбору акций.Хорошее место для начала — исследование компаний, которые вы уже знаете по своему потребительскому опыту.

Не позволяйте потоку данных и колебаниям рынка в реальном времени захлестнуть вас, пока вы проводите свое исследование. Цель должна быть проста: вы ищете компании, совладельцем которых вы хотите стать.

Уоррен Баффет сказал знаменитую фразу: «Покупайте компанию, потому что вы хотите ею владеть, а не потому, что вы хотите, чтобы ее акции росли». Следуя этому правилу, он неплохо справляется.

После того, как вы определили эти компании, пора провести небольшое исследование. Начните с годового отчета компании — в частности, с годового письма руководства акционерам. Письмо даст вам общее описание того, что происходит с бизнесом, и предоставит контекст для цифр в отчете.

Начните с годового отчета компании — в частности, с годового письма руководства акционерам. Письмо даст вам общее описание того, что происходит с бизнесом, и предоставит контекст для цифр в отчете.

После этого большая часть информации и аналитических инструментов, необходимых для оценки бизнеса, будет доступна на веб-сайте вашего брокера, например, документы SEC, стенограммы конференц-звонков, ежеквартальные отчеты о доходах и последние новости.Большинство онлайн-брокеров также предоставляют учебные пособия по использованию своих инструментов и даже базовые семинары о том, как выбирать акции.

Чтобы узнать больше об оценке компаний для вашего портфеля, см. Функцию NerdWallet о том, как исследовать акции.

3. Решите, сколько акций покупать.

Вы не должны чувствовать никакого давления, чтобы купить определенное количество акций или заполнить весь свой портфель акциями сразу. Подумайте о том, чтобы начать с малого — действительно с малого — купив всего одну акцию, чтобы почувствовать, каково это владеть отдельными акциями, и хватит ли у вас силы духа, чтобы преодолеть трудные моменты с минимальной потерей сна.Вы можете со временем усилить свою позицию, когда овладеете чванством акционеров.

Новые инвесторы в акции могут также захотеть рассмотреть дробные акции, относительно новое предложение от онлайн-брокеров, которое позволяет вам покупать часть акций, а не полную акцию. Это означает, что вы можете попасть в дорогие акции таких компаний, как Google и Amazon, которые известны своей четырехзначной ценой на акции, с гораздо меньшими инвестициями. SoFi Active Investing, Robinhood и Charles Schwab входят в число брокеров, предлагающих дробные акции.(SoFi Active Investing и Robinhood являются рекламными партнерами NerdWallet.)

Многие брокерские компании также предлагают инструмент, конвертирующий долларовые суммы в акции. Это может быть полезно, если у вас есть определенная сумма, которую вы хотите инвестировать, скажем, 500 долларов, и вы хотите знать, сколько акций можно купить на эту сумму.

4. Выберите тип ордера на акции.

Не пугайтесь всех этих цифр и бессмысленных словосочетаний на странице онлайн-заказа вашего брокера. См. Шпаргалку с основными условиями торговли акциями:

Для покупателей: Цена, которую продавцы готовы принять за акции. | |

Для продавцов: цена, которую покупатели готовы платить за акции. | |

Разница между самой высокой ценой предложения и самой низкой ценой продажи. | |

Запрос на покупку или продажу акций как можно скорее по наилучшей доступной цене. | |

Запрос на покупку или продажу акций только по определенной цене или лучше. | |

Стоп-ордер (или стоп-лосс) | Когда акция достигает определенной цены, «стоп-цены» или «стоп-уровня», рыночный ордер исполняется, и весь ордер исполняется на преобладающая цена. |

Когда достигается стоп-цена, сделка превращается в лимитный ордер и заполняется до точки, в которой могут быть достигнуты указанные ценовые лимиты. |

Есть намного больше причудливых торговых движений и сложных типов ордеров. Не беспокойся прямо сейчас — а может, когда-нибудь. Инвесторы построили успешную карьеру, покупая акции только с двумя типами ордеров: рыночными и лимитными.

Рыночные ордера

С помощью рыночного ордера вы указываете, что купите или продадите акции по наилучшей доступной текущей рыночной цене.Поскольку рыночный ордер не устанавливает ценовых параметров для сделки, ваш ордер будет выполнен немедленно и полностью исполнен, если только вы не попытаетесь купить миллион акций и совершить переворот.

Не удивляйтесь, если цена, которую вы платите — или получаете, если вы продаете, — не совпадает с той ценой, которую вы назвали всего за несколько секунд до этого. Цена покупки и продажи постоянно колеблется в течение дня. Вот почему рыночный ордер лучше всего использовать при покупке акций, которые не испытывают резких колебаний цен — крупных стабильных акций голубых фишек в отличие от более мелких и более волатильных компаний.

Цена покупки и продажи постоянно колеблется в течение дня. Вот почему рыночный ордер лучше всего использовать при покупке акций, которые не испытывают резких колебаний цен — крупных стабильных акций голубых фишек в отличие от более мелких и более волатильных компаний.

Рыночный ордер лучше всего подходит для инвесторов типа «купи и держи», для которых небольшие различия в цене менее важны, чем обеспечение полного исполнения сделки.

Если вы разместите рыночный ордер «в нерабочее время», когда рынки закрылись в течение дня, ваш ордер будет размещен по преобладающей цене при следующем открытии бирж для торговли.

Ознакомьтесь с заявлением вашего брокера об отказе от ответственности за исполнение сделки. Некоторые недорогие брокеры объединяют все торговые запросы клиентов для одновременного исполнения по преобладающей цене либо в конце торгового дня, либо в определенное время или день недели.

Лимитные ордера

Лимитные ордера дают вам больше контроля над ценой, по которой исполняется ваша сделка. Если акции XYZ торгуются по 100 долларов за акцию, и вы считаете, что цена 95 долларов за акцию больше соответствует вашей оценке компании, ваш лимитный ордер приказывает вашему брокеру держаться и исполнять ваш ордер только тогда, когда цена продажи упадет до этой отметки. уровень. Что касается продажи, лимитный ордер говорит вашему брокеру расстаться с акциями, как только ставка поднимется до установленного вами уровня.

Лимитные ордера — хороший инструмент для инвесторов, покупающих и продающих акции небольших компаний, которые, как правило, имеют более широкие спреды в зависимости от активности инвесторов. Они также хороши для инвестирования в периоды краткосрочной волатильности фондового рынка или когда цена акций более важна, чем выполнение заказов.

Есть дополнительные условия, которые вы можете разместить на лимитном ордере, чтобы контролировать, как долго ордер будет оставаться открытым. Ордер «все или ничего» (AON) будет исполнен только тогда, когда все акции, которыми вы хотите торговать, будут доступны по вашему ценовому лимиту.Ордер «годен на день» (GFD) истекает в конце торгового дня, даже если он не был полностью исполнен. Заказ «годен до отмены» (GTC) остается в силе до тех пор, пока покупатель не отключит питание или не истечет срок действия заказа; это где-то от 60 до 120 дней или больше.

Ордер «все или ничего» (AON) будет исполнен только тогда, когда все акции, которыми вы хотите торговать, будут доступны по вашему ценовому лимиту.Ордер «годен на день» (GFD) истекает в конце торгового дня, даже если он не был полностью исполнен. Заказ «годен до отмены» (GTC) остается в силе до тех пор, пока покупатель не отключит питание или не истечет срок действия заказа; это где-то от 60 до 120 дней или больше.

Хотя лимитный ордер гарантирует цену, которую вы получите в случае исполнения ордера, нет гарантии, что ордер будет исполнен полностью, частично или даже вообще. Лимитные ордера размещаются в порядке очереди и только после того, как рыночные ордера исполнены, и только в том случае, если акции остаются в пределах установленных вами параметров достаточно долго, чтобы брокер мог выполнить сделку.

Лимитные приказы могут стоить инвесторам больше комиссионных, чем рыночные. Лимитный ордер, который не может быть выполнен полностью за один раз или в течение одного торгового дня, может продолжать исполняться в последующие дни, при этом транзакционные издержки взимаются каждый день, когда совершается сделка. Если акция никогда не достигнет уровня вашего лимитного ордера к моменту истечения срока его действия, сделка не будет выполнена.

5. Оптимизируйте свой портфель акций

Мы надеемся, что ваша первая покупка акций знаменует начало жизненного пути успешного инвестирования.Но если что-то станет сложным, помните, что каждый инвестор — даже Уоррен Баффет — проходит через тяжелые периоды. Ключ к выходу вперед в долгосрочной перспективе — сохранять свою перспективу и концентрироваться на вещах, которые вы можете контролировать. Среди них нет рыночных колебаний. Но есть несколько вещей, которые вы можете контролировать.

Когда вы познакомитесь с процессом покупки акций, найдите время, чтобы углубиться в другие области инвестиционного мира. Как паевые инвестиционные фонды будут играть роль в вашей инвестиционной истории? Создавали ли вы пенсионный счет в дополнение к брокерскому счету, например IRA? Открытие брокерского счета и покупка акций — отличный первый шаг, но на самом деле это только начало вашего инвестиционного пути.

Часто задаваемые вопросы

Какие акции лучше всего подходят для начинающих?

Не существует единственной «лучшей акции», поэтому многие финансовые консультанты рекомендуют инвестировать в недорогие индексные фонды. Однако, если вы хотите добавить несколько отдельных акций в свой портфель, новички могут захотеть рассмотреть акции «голубых фишек» в S&P 500. Это одни из самых стабильных компаний страны с проверенной репутацией в обеспечении долгосрочной доходности. для инвесторов.

Сейчас хорошее время для покупки акций?

По правде говоря, вы никогда не узнаете, пришло ли время покупать акции.Однако, если вы инвестируете на длительный срок (скажем, более пяти лет), то самое время покупать акции, как только у вас появятся деньги. Даже если рынок упадет вскоре после инвестирования, у вас будет достаточно времени, чтобы компенсировать эти потери. И единственный способ гарантировать, что вы с самого начала будете участвовать в восстановлении и расширении фондового рынка, — это инвестировать до начала восстановления.

Как покупать акции в Интернете без брокера?

В последние годы онлайн-брокеры упростили для новичков регистрацию и использование их услуг.Для большинства новых инвесторов онлайн-брокерский счет будет самым простым способом выйти на фондовый рынок.

Но если вы все еще хотите начать инвестировать без брокера, поищите компании, которые предлагают прямой тарифный план, который позволяет вам покупать акции напрямую у компании за небольшую комиссию или вообще без комиссии. Эти программы также могут иметь преимущество в виде инвестирования в размере долларовой суммы, а не в виде доли, и часто позволяют инвесторам осуществлять регулярные инвестиции на регулярной основе.

Другой способ покупки акций без брокера — это план реинвестирования дивидендов, который позволяет инвесторам автоматически реинвестировать дивиденды обратно в акции, а не принимать дивиденды в качестве дохода. Однако, как и в случае с прямыми акциями, вам придется искать компании, предлагающие эти программы.

Сколько денег мне нужно, чтобы купить акции?

Если вы откроете брокерский счет без минимального счета и нулевой комиссии за транзакцию, вы можете начать инвестировать, имея ровно столько, чтобы купить одну акцию.В зависимости от компании это может быть всего 10 долларов (хотя помните, что дешевые акции не обязательно приносят хорошие покупки).

Некоторые брокерские компании даже позволяют покупать дробные акции, то есть, если у вас было всего 100 долларов для инвестирования, вы могли бы купить часть акций, таких как Google, которые давно торгуются по цене более 1000 долларов за акцию. Конечно, чем больше вы инвестируете, тем выше потенциальная прибыль в долгосрочной перспективе. Воспользуйтесь нашим инвестиционным калькулятором, чтобы увидеть, как работает сложный доход.

Акции и акции — одно и то же?

По большей части да.Владение «акциями» и владение «акциями» означают, что у вас есть собственность — или капитал — в компании. Обычно термин «акции» используется для обозначения размера доли владения в конкретной компании, в то время как «акции» часто означают капитал в целом. Например, вы можете услышать, как инвесторы говорят: «Я купил 10 акций Apple» или «У меня есть акции Apple, Facebook и Amazon».

Сколько акций я должен купить?

Количество акций, которые вы покупаете, зависит от суммы в долларах, которую вы хотите инвестировать. Если цена акции составляет 50 долларов, а у вас есть 500 долларов, которые вы готовы инвестировать, вы можете приобрести 10 акций.Однако, если ваша брокерская компания не допускает частичную торговлю и цифры не так точны, вам придется округлить в меньшую сторону. Если цена акции составляет 51 доллар, а у вас есть 500 долларов для инвестирования, вы сможете приобрести только девять акций, так как 10 акций будут стоить 510 долларов.

Какие дешевые акции можно купить сейчас?

Важно отметить, что цена акции не говорит вам всего, что вам нужно знать о компании, в которую вы собираетесь инвестировать. Цена отражает, за сколько инвесторы готовы купить или продать акции, а не внутренняя стоимость компании, ни направление, в котором движется цена акций компании.То, что акция «дешевая», не означает, что это хорошая покупка.

Тем не менее, есть способы найти акции, которые могут быть недооценены. Эта стратегия помогает инвесторам идентифицировать проверенные компании с ценами на акции, которые могут быть ниже их стоимости из-за внешних факторов, таких как общий спад фондового рынка.

Как я узнаю, когда продавать акции?

Если вы покупаете акции, вам должно быть комфортно не трогать свои деньги в течение как минимум пяти лет. Это связано с нестабильностью фондового рынка — возможно, стоимость ваших акций сначала упадет, а потом вырастет.Вы можете рассмотреть возможность продажи своих акций, если вам нужны наличные, и они выросли в цене, но это означает, что вы можете уплатить налог на прирост капитала при продаже и упустить будущую прибыль с течением времени.

Возможно, более важно учитывать, когда не продавать акции. Когда рынок падает, у вас может возникнуть соблазн продать, чтобы предотвратить дальнейшие убытки. Это широко признано плохой стратегией, поскольку, продавая, вы фиксируете понесенные убытки. Лучшая стратегия — преодолеть волатильность и стремиться к долгосрочной прибыли, понимая, что рынок со временем придет в норму.

Стоит ли покупать акции сейчас в условиях такой неопределенности?

В этой статье содержится информация и обучение инвесторов. NerdWallet не предлагает консультационных или брокерских услуг, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции или ценные бумаги.

Десятки тысяч людей каждый месяц обращаются в Google, чтобы спросить, не подходящее ли сейчас время для покупки акций. Наполненный вопрос: в конце февраля 2020 года индекс S&P 500 начал историческое падение, в конечном итоге достигнув минимального уровня пандемии 23 марта 2020 года.Исторически сложилось так, что рынку требовалось в среднем около двух лет, чтобы оправиться от краха; на этот раз он пришел в норму всего за 149 дней. К концу августа 2020 года индекс снова достиг рекордных максимумов.

Перенесемся в 2021 год, и фондовый рынок все еще потрясен неожиданными событиями (мы не скоро забудем сагу о GameStop-Reddit-хедж-фондах), а экономические перспективы США все еще неясны.

Инвесторы по понятным причинам настороженно относятся к неустойчивому поведению фондового рынка и экономической неопределенности во всем мире.Но это не должно означать отстранение от рынка.

Понимание несоответствия между Мэйн-стрит и Уолл-стрит

Быстрое восстановление рынка в 2020 году явно шло вразрез с экономикой США тогда, и это неравенство существует по сей день. Но более пристальный взгляд показывает, что этот дисбаланс может быть не таким сложным, как кажется.

Фондовый рынок отражает мнение инвесторов о будущем, а не о том, что происходит сейчас. В то время как розничные инвесторы могут быть более склонны покупать и продавать, основываясь на ежедневных новостях, институциональные инвесторы смотрят далеко вперед.И, учитывая недавние рыночные максимумы, похоже, Уолл-стрит не напуган.

Индекс S&P 500 также взвешен по рыночной капитализации, что означает, что более крупные компании будут иметь большее влияние на его результаты (см., Как работает S&P 500, чтобы узнать больше об этом). Многие из крупнейших компаний в индексе работают в сфере технологий — отрасли, которая не так сильно пострадала от COVID-19, — и эти компании помогли поднять индекс S&P 500 до рекордных максимумов, несмотря на продолжающиеся экономические проблемы, вызванные пандемией .

Сравнение рынка и времени на рынке

По словам Маргариты Ченг, сертифицированного финансового планировщика и генерального директора Blue Ocean Global Wealth в Гейтерсбурге, штат Мэриленд, когда вы начинаете инвестировать, не так важно, как то, как долго вы остаетесь вложено. И это правило следует помнить и во время пандемии.

«Лучший способ разбогатеть — это продолжать инвестировать, но я знаю, что это может быть сложно», — говорит Ченг в интервью по электронной почте.

Будет проще, если вы инвестируете только для долгосрочных целей.Не вкладывайте деньги, которые могут вам понадобиться в ближайшие пять лет, так как очень вероятно, что акции или паевой инвестиционный фонд, которые вы покупаете, упадут в цене в краткосрочной перспективе. Если вам нужны эти средства для крупной покупки или чрезвычайной ситуации, вам, возможно, придется продать свои инвестиции до того, как они вернутся, что приведет к убыткам.

Но если вы инвестируете в долгосрочной перспективе, эти краткосрочные падения вас не сильно беспокоят. Именно совокупная прибыль с течением времени поможет вам достичь пенсионных или долгосрочных финансовых целей.(Посмотрите, как сложная прибыль работает с помощью этого инвестиционного калькулятора.)

Вода прекрасна, но продвигается медленно

Одна из лучших стратегий, позволяющих сохранять спокойствие и не терять инвестиции в периоды нестабильности, — это относиться к инвестиционным вкладам как к повторяющейся подписке. — метод, известный как усреднение долларовой стоимости.

Используя этот подход, вы инвестируете определенную сумму в долларах через регулярные промежутки времени, скажем, один или два раза в месяц, вместо того, чтобы пытаться рассчитать рынок.При этом вы покупаете по разным ценам, которые, теоретически, со временем усредняются.

Роберт М. Уайрик-младший, управляющий член и главный инвестиционный директор Post Oak Private Wealth Advisors в Хьюстоне, отмечает, что это также отличная стратегия для начинающих инвесторов, желающих выйти на рынок в периоды неопределенности.

«Очень сложно вовремя выйти на рынок, поэтому сейчас нет времени, как настоящее», — говорит Уайрик. «Я бы не стал сразу идти ва-банк, но я думаю, что ждать, чтобы увидеть, что произойдет с экономикой или что произойдет с рынком в следующие три, шесть или девять месяцев, в большинстве случаев оказывается бессмысленным занятием.

Итак, как именно начать выводить на рынок среднюю долларовую стоимость? Распространенной стратегией является объединение этого с фондовыми фондами, такими как биржевые фонды. ETF объединяют множество разных акций, позволяя вам получить доступ ко всем из них за одно вложение. Например, если бы вы инвестировали в ETF S&P 500, у вас была бы доля в каждой компании, указанной в индексе. Вместо того, чтобы вкладывать все свои деньги в отдельные акции, ETF помогают быстро создать хорошо диверсифицированный портфель.

Для расчета средней стоимости в долларах вы можете настроить автоматические ежемесячные (или еженедельные, или двухнедельные) инвестиции в ETF через свой онлайн-брокерский счет или пенсионный счет. Благодаря такому подходу вы достигнете преимуществ усреднения долларовых затрат и диверсификации — и все это благодаря стратегии невмешательства, разработанной для создания долгосрочного богатства.

Итак, подытоживая, если вы спрашиваете себя, хорошее ли сейчас время для покупки акций, советники говорят, что ответ прост, независимо от того, что происходит на рынках: да, если вы планируете инвестируйте в долгосрочной перспективе, начинаете с небольших сумм, инвестируемых путем усреднения долларовой стоимости, и инвестируете в высокодиверсифицированные паевые инвестиционные фонды и ETF.

Реклама

TradeStation 4.0 Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакционной группой. Формула подсчета очков для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию и минимальные суммы, инвестиционный выбор, поддержку клиентов и возможности мобильных приложений.Сборы и минимумы: Рекламная акция: Кредит наличными до 5000 долларов США с соответствующим депозитом. |

Реклама

TradeStation 4.0 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой. Формула подсчета очков для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию и минимальные суммы, инвестиционный выбор, поддержку клиентов и возможности мобильных приложений.Сборы и минимумы: Рекламная акция: Кредит наличными до 5000 долларов США с соответствующим депозитом. |

Morningstar Review 2021 — NerdWallet

Итог: Morningstar Premium предлагает розничным инвесторам доступ к надежным инструментам исследования, анализа и создания портфеля за 199 долларов в год (169 долларов для читателей NerdWallet).Бесплатная 14-дневная пробная версия позволяет потенциальным клиентам ознакомиться с услугой.

Плата: 14-дневная бесплатная пробная версия; затем 199 долларов в год. Промоакция: подписка составляет всего 169 долларов для читателей NerdWallet (скидка 30 долларов) |

Платная подписка после этого, подробности см. на сайте Morningstar.com.

Профи

Доступ к выбору инвестиций мирового класса, исследованиям, анализу и данным.

Простой в навигации интерфейс с некоторыми параметрами настройки.

Минусы

Некоторые рейтинги смотрят назад только на прошлые показатели.

Инструменты Screener могут быть немного запутанными и неуклюжими.

Полный обзор

Исследования, опыт, анализ и инструменты Morningstar пользуются доверием крупнейших инвестиционных фирм в мире, и эта же информация доступна розничным инвесторам через Morningstar Premium. При цене 199 долларов в год (169 долларов для читателей NerdWallet) это не для невнимательных инвесторов, настроенных и забывших.Но если вы готовы начать выбирать свои собственные акции, паевые инвестиционные фонды и биржевые фонды, хотите управлять своим портфелем и определять возможности диверсификации, Morningstar Premium может быть выгодным вложением.

Morningstar начала предоставлять свой рейтинг Morningstar для паевых инвестиционных фондов в 1985 году, и с тех пор постоянно добавляла новые функции и улучшения, кульминацией которых стало предложение Morningstar Premium, доступное сегодня. В то время как Morningstar Basic действительно предлагает ограниченный доступ к некоторым средствам проверки и инструментам управления портфелем, отчеты аналитиков, Top Investment Picks и полный набор инструментов управления инвестициями, предлагаемые через Morningstar Premium, понравятся инвесторам, активно управляющим своими собственными портфелями.

Для ясности, Morningstar не является брокерской компанией. Это независимый источник объективных исследований, анализа, комментариев и идей, который помогает инвесторам принимать самые разные решения, от выбора отдельных инвестиций до распределения активов. Хотя есть некоторое совпадение между исследовательскими и аналитическими брокерскими услугами и услугами Morningstar (и действительно, многие брокерские компании делают исследования Morningstar и других поставщиков доступными для владельцев счетов), глубина и широта премиальных услуг Morningstar является сильным дополнением, помогающим инвесторам уверенно принимать решения.

Morningstar Premium лучше всего подходит для:

Кратко о Morningstar Premium

| |

Рейтинги, рейтинги, выбор, анализ, исследования, комментарии, отслеживание инвестиций | |

Типы исследуемых ценных бумаг | Акции, ETF, облигации, паевые инвестиционные фонды |

Читатели NerdWallet платят всего 169 долларов (скидка 30 долларов). |

Функции Morningstar Premium, о которых вы должны знать

Рейтинги Morningstar: звездная рейтинговая система Morningstar широко используется, чтобы помочь инвесторам выбрать среди тысяч доступных паевых инвестиционных фондов. Рейтинг от 1 до 5 основан на исторической доходности фонда с поправкой на риск и определяется исключительно математическими измерениями, а не человеческими аналитиками.

Формула сложна, но достаточно сказать, что это надежный способ определить, насколько хорошо фонд работал исторически, учитывая уровень риска, который берут на себя инвесторы при его покупке.Фонды делятся на категории, и рейтинг 5 звезд представляет 10% лучших фондов в этой категории с самой высокой доходностью с поправкой на риск. Следующие 22,5% средств в этой категории получают 4 звезды, следующие 35% получают 3 звезды и так далее.

Хотя этот рейтинг — отличное место для начала вашего исследования, важно отметить, что эти рейтинги ориентированы на прошлое, и прошлые результаты никогда не являются гарантией будущего успеха.

Мнения и выбор аналитиков: именно здесь премиум-предложение Morningstar действительно превосходит бесплатное предложение.Более 150 независимых, непредвзятых аналитиков предоставляют комментарии и аналитические данные о паевых инвестиционных фондах, акциях и ETF.

Сюда входят качественные и перспективные рейтинги аналитиков, дающие фондам рейтинг «Золотой», «Серебряный», «Бронзовый», «Нейтральный» и «Негативный». Чем выше рейтинг, тем больше аналитик полагает, что фонд будет лучше всех в течение рыночного цикла. Более низкие рейтинги «Нейтральный» и «Негативный» показывают, что аналитику не хватает уверенности в отношении фонда. Сюда также входят обзоры лучших инвестиций аналитиков с разбивкой по типу инвестиций и финансовым целям.

Отслеживание инвестиций: Менеджер портфеля Morningstar поможет вам правильно диверсифицировать свои активы, оценить распределение активов и веса секторов, а также отслеживать ваши финансовые цели. Премиум-участники также имеют полный доступ к Portfolio X-Ray, который включает в себя десяток инструментов, которые помогут вам сосредоточиться на распределении и уровне диверсификации, которые подходят именно вам.

Скринеры: проверяют тысячи акций, ETF и паевых инвестиционных фондов, чтобы найти инвестиции, которые соответствуют вашим конкретным критериям. Вы также можете сохранить критерии отбора, чтобы в следующий раз найти эти инвестиции всего несколькими щелчками мыши.Однако, если все, что вы надеетесь получить от Morningstar Premium, — это его инструменты для проверки, подписка может быть не для вас; многие крупные онлайн-брокеры имеют столь же надежные инструменты проверки.

Подходит ли вам Morningstar Premium?

Если вы активно управляете своим собственным портфелем, исследования, анализ, идеи и комментарии Morningstar могут помочь вам обрести уверенность в выборе инвестиций, настройке распределения активов и диверсификации. Это также отличный способ узнать об инвестициях и управлении портфелем, если вы собираетесь пойти по пути DIY и еще не начали.

Однако всегда разумно учитывать рентабельность инвестиций. Ожидаете ли вы, что инвестиционные решения, которые вы примете на основе информации Morningstar, компенсируют годовые затраты? Если это так, Morningstar может быть для вас чрезвычайно ценным инструментом, особенно с учетом того, что ваш инвестиционный баланс со временем растет. Но если вы вкладываете только небольшие суммы денег (сохраняя небольшую потенциальную прибыль), затраты могут не окупиться.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение