Инвестиции в интернете с малым рисками

Практически любая инвестиционная деятельность таит в себе риски. При размещении собственных сбережений всегда есть вероятность, что они будут потеряны. Поэтому многие люди не решаются вести инвестиционную деятельность с целью увеличения капитала. Существуют ли инвестиции в интернете с малым рисками?

Важно понимать, что даже самые надежные вложения будут иметь определенные риски. Однако при правильном подходе можно снизить вероятность потерь. Опытные инвесторы знают основные правила, которые помогут грамотно выбрать вид деятельности.

Различные риски и их особенности

Деятельность объекта инвестиций может быть связана с торговыми рисками. Так, если выбор падет на ПАММ-счета, тогда не стоит исключать возможность потерь. А вот неторговые риски не имеют связи с объектом вложения. К примеру, сегодня активную деятельность ведут мошенники, которые стараются обмануть и присвоить себе чужие средства. Существуют ли возможности уменьшить риски?

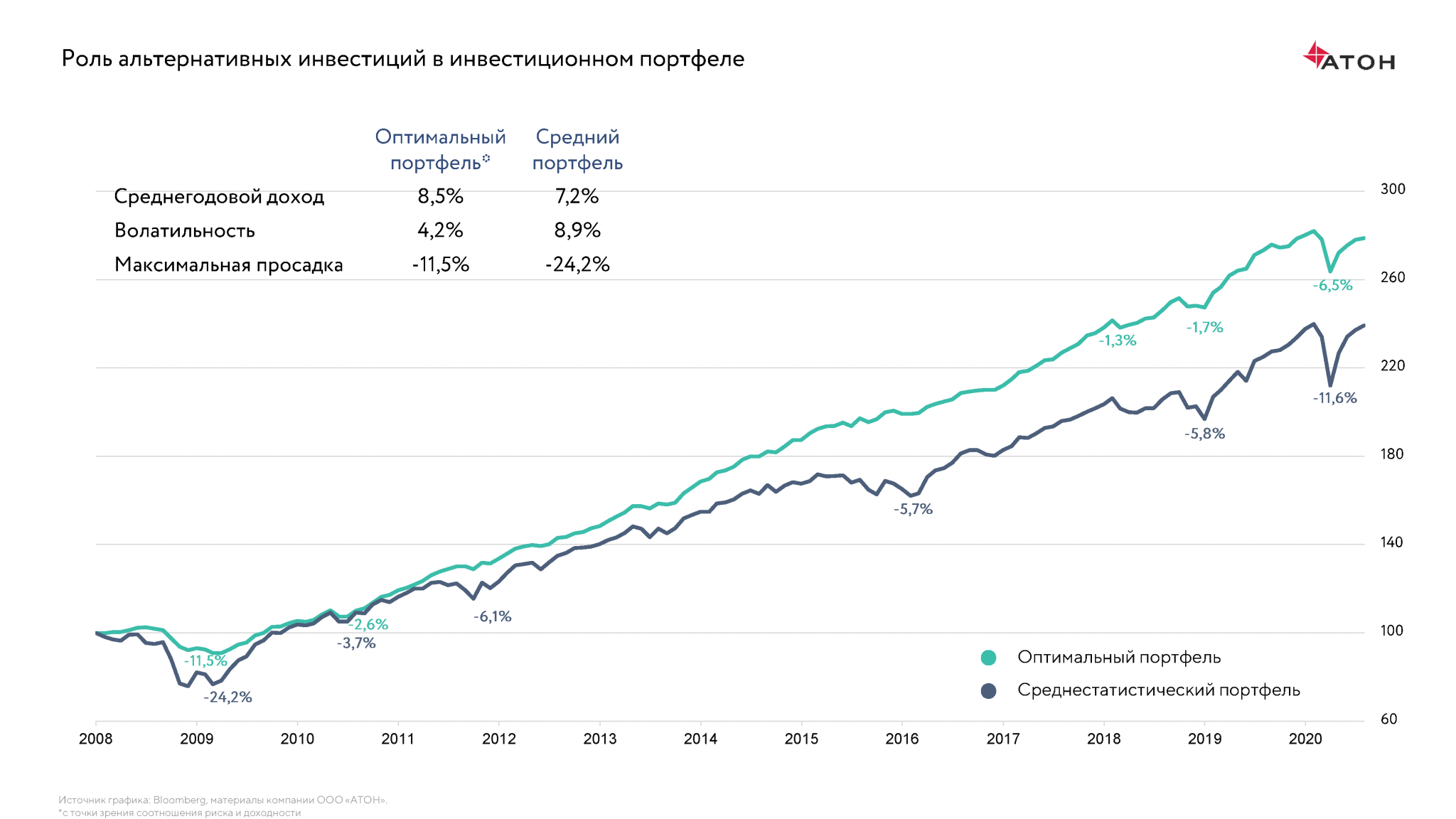

Инвестиции в интернете с малым рисками возможны при их диверсификации, когда средства распределяются по нескольким объектам. Никогда нельзя направлять весь капитал в один интернет-проект. Лучше всего разделить его и использовать для разных проектов, счетов и индексов. Это позволит снизить потери в случае какого-то неудачного направления. Конечно, в этом случае уменьшится и доходность, однако наша цель сейчас – инвестиции в интернете с малым рисками.

Никогда нельзя направлять весь капитал в один интернет-проект. Лучше всего разделить его и использовать для разных проектов, счетов и индексов. Это позволит снизить потери в случае какого-то неудачного направления. Конечно, в этом случае уменьшится и доходность, однако наша цель сейчас – инвестиции в интернете с малым рисками.

Ряд опытных инвесторов рекомендует периодически выводить прибыль или ее часть из вложений. Это позволит со временем получить обратно все сделанные инвестиции, а остаток будет и дальше преумножаться. После этого риски будут касаться только заработанных средств.

Существуют методы снижения неторговых рисков. Например, для этого можно из инвестиционного портфеля вывести активы, которые с ними связаны. Также сбережения можно направлять в проверенные инвестиции в интернете с малым рисками. Такие проекты уже должны существовать определенное время и показать себя с самой лучшей стороны.

Возможности безрискового инвестирования

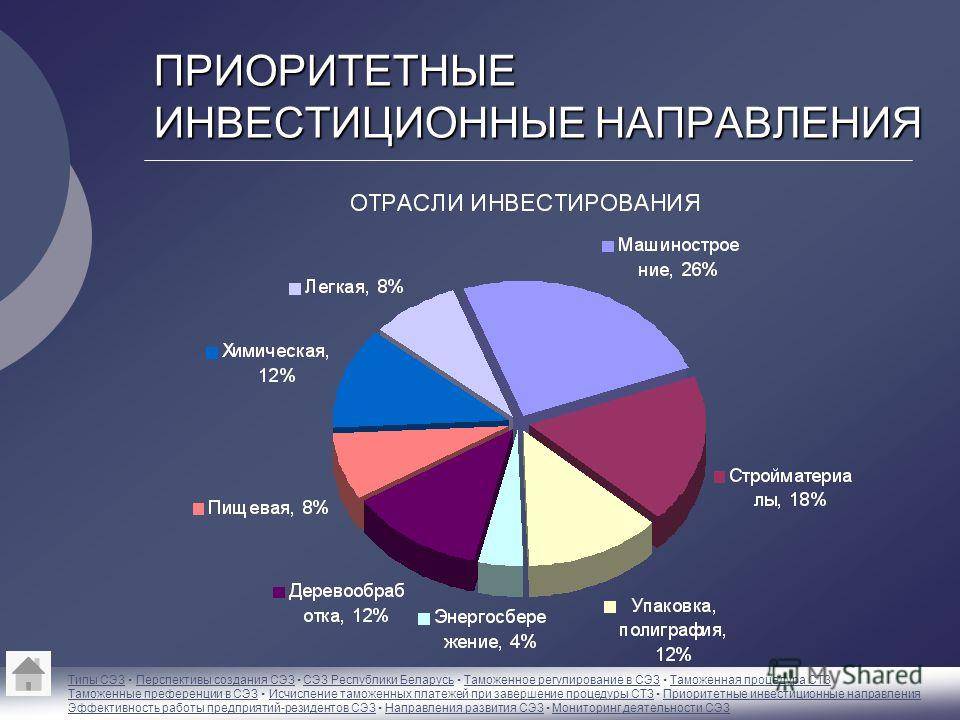

Инвестиции в интернете с малым рисками могут касаться разработки своего сайта, начисления процентов, которые превышают банковские вложения и многого другого. Все эти направления можно классифицировать на ряд категорий. Рассмотрим их подробнее:

Все эти направления можно классифицировать на ряд категорий. Рассмотрим их подробнее:

При выборе того или иного направления для инвестирования не помешает заручиться мнением специалистов, которые помогут определить оптимальные сферы получения виртуального дохода. Это особенно важно для начинающих инвесторов.

Куда можно вложить деньги и как это лучше сделать

Сегодня особой популярностью пользуются вложения в активные проекты. Интернет позволяет получить множество ценных данных по отношению к самым подходящим проектам. В зависимости от рисков все многообразие направлений можно классифицировать:

Сделать успехи в этом направлении поможет профессиональная раскрутка сайта.

Сделать успехи в этом направлении поможет профессиональная раскрутка сайта.

Традиционно низкие риски несут инвестиции в недвижимость и другие активы. Каждый самостоятельно принимает решения, куда вкладывать деньги. И все же инвестиции в интернете с малыми рисками помогут грамотно выбрать направление использования средств и избежать их потери.

Другие статьи на нашем сайте

Инвестиции в интернете с малыми рисками

Мало кто бы отказался от возможности дополнительного заработка. Вариант физической работы в двух местах мы не рассматриваем, потому что тогда придется позабыть об отдыхе и свободном времени. Речь пойдет о менее «радикальных», но более эффективных способах – инвестициях через интернет. Заработать таким образом можно значительно больше, а усилий при этом потратить значительно меньше. Но и подводных камней здесь предостаточно. Рассмотрим только проверенные инвестиции в интернете с малыми рисками.

Вариант физической работы в двух местах мы не рассматриваем, потому что тогда придется позабыть об отдыхе и свободном времени. Речь пойдет о менее «радикальных», но более эффективных способах – инвестициях через интернет. Заработать таким образом можно значительно больше, а усилий при этом потратить значительно меньше. Но и подводных камней здесь предостаточно. Рассмотрим только проверенные инвестиции в интернете с малыми рисками.

Сразу оговоримся, что не стоит обольщаться на счет «супервыгодных» условий, предлагаемых многочисленными интернет-проектами и сулящими солидные «барыши» за короткий срок. Участие в таки х проектах сродни лотереи, в которой проигравших в разы больше, чем заработавших. Речь пойдет только о проверенных проектах. Не будем подробно останавливаться на вопросе, в чем суть инвестиций. Это понятно каждому. Ты вкладываешь деньги в проект, и каждый месяц получаешь проценты за их использование. Рассмотрим пять способов инвестиций в интернете с минимальными рисками.

WebMoney

WebMoney – международная платежная система, которая помимо свойственных банкам функций, дает возможность дополнительного заработка. Каждый из участников WebMoney может стать мини-банком, зарабатывая на кредитовании. При этом сама система является арбитром. Все операции четко контролируются, в том числе и платежеспособность заемщиков. Хотя от мошенничества на 100% никто не застрахован, система отслеживает репутацию участников, что снижает риск невозвратов.

WebMoneyGold

Еще одним вариантом заработка на WebMoney является возможность создания золотого счета — WebMoneyGold. Его особенностью является тот факт, что сбережения на нем никогда не обесцениваются. Доходность этого вида деятельности не такая большая, зато надежность очень высокая. Внеся средства на счет, остается ждать, когда они принесут прибыль.

Рынок Форекс

Международный валютный рынок Форекс все больше притягивает к себе желающих испытать удачу на торговле валютными парами. Система очень дорожит своей репутацией и предлагает разныеспоосбы заработка. Можно стать трейдером и самостоятельно распоряжаться средствами. Но риски в этом случае, сами понимает, не маленькие. Можно хорошо заработать, а можно и все проиграть. Для неопытных больше подойдет вариант «мягких» интернет-инвестиций с малыми рисками, доверив средства управляющему вашим ПАММ-счетом. Вложенные инвестиции распределяются между самыми успешными трейдерами. Ежемесячная доходность участников фиксируется, и каждый месяц распределяется процент прибыли между инвесторами. Этот способ менее доходный, но более надежный.

Можно стать трейдером и самостоятельно распоряжаться средствами. Но риски в этом случае, сами понимает, не маленькие. Можно хорошо заработать, а можно и все проиграть. Для неопытных больше подойдет вариант «мягких» интернет-инвестиций с малыми рисками, доверив средства управляющему вашим ПАММ-счетом. Вложенные инвестиции распределяются между самыми успешными трейдерами. Ежемесячная доходность участников фиксируется, и каждый месяц распределяется процент прибыли между инвесторами. Этот способ менее доходный, но более надежный.

Спортивные прогнозы

Есть интернет-проекты, предлагающие заработать на спортивных прогнозах. Однако по статистике только 5% из общего числа делающих ставку имеют шанс выиграть. Люди, серьезно занимающиеся этим видом заработка, не один год вникают в тонкости этого процесса или определенного вида спорта. Некоторые знатоки в этой области предлагают делать инвестиции через них, суля за это хорошие проценты. Однако здесь можно легко стать жертвой обмана. Единственный вариант хоть как то обезопасить себя – это изучать отзывы людей о том или ином лице.

Сделать удачные инвестиции в интернете с малыми рисками можно и путем приобретения доли в каком-либо проекте. Биржа Shareholder – это площадка для таких проектов, предоставляющая информацию, помогающую сделать выводы об их перспективах. Например, на основании данных об активах, присутствующих в том или ином проекте на данном этапе, а также на основании информации о выдаваемых ранее дивидендах, инвестор может оценить степень риска и решить приемлема ли для него данная инвестиция или нет.

Выбирая для себя подходящую инвестицию через интернет с минимальными рисками важно помнить простую истину: бесплатный сыр бывает только в мышеловке. Безусловно, заработать на инвестициях реально, но если вы имеете минимальные знания в этой области, лучше не рисковать большими суммами. Более того, ни в коем случае не вкладывайте заемные деньги или последние сбережения. Получив горький опыт, вы надолго, если не навсегда, откажетесь от идеи дополнительного заработка через инвестиции, упустив при этом и большие возможности, которые они в себе несут. Возможно, вам будет интересно познакомиться с опытом инвестирования других. Сделать это можно на странице https://investtalk.ru/opy-t-investirovaniya нашего бизнес-портала.

Возможно, вам будет интересно познакомиться с опытом инвестирования других. Сделать это можно на странице https://investtalk.ru/opy-t-investirovaniya нашего бизнес-портала.

Другие статьи на нашем сайте

Инвестиции в интернете с малым рисками: как заработать новичку

David

Друзья, в первую очередь, все новости по инвестиционным проектам и новым инсайдам я публикую в канале Telegram. Подпишитесь! Это очень важно)

Подписаться!

Сегодня инвестиции в интернете с малым рисками получают все большее и большее распространение. Но следует помнить одно простое правило. Вкладываясь, вы всегда рискуете потерять часть своих денег.

Как осуществлять инвестирование в интернете и не остаться без денег?

Каждый опытный инвестор скажет вам, что меньше всего риска у тех активов, которыми вы можете управлять. К примеру, если вы инвестируете в какой-то проект, то деньгами распоряжаются другие люди. Вы лишь получаете проценты.

Лучше всего выбирать те инвестиции, которые вы можете сами контролировать. Если вы увидите риски, то сможете оперативно выйти из актива, выбрать другой.

Какой вариант вам подойдет?

Вам нужен быстрый заработок на инвестициях в интернете? Тогда для начала следует попробовать бинарные опционы. Суть заработка заключается в том, чтобы заключать краткосрочные сделки. Вы можете получить по ней как прибыль, так и убыток.

Риск при ведении продуманной деятельности на бирже минимален, хотя многих кажется, что это не так. Вы можете в любой момент прекратить торги, зафиксировав прибыль или убыток. У хороших игроков всего 30% сделок убыточные. Если грамотно подходить к торговле, то можно заработать очень хорошие деньги.

Инвестиции в интернете с малым рисками прочими способами

Начинаем зарабатывать на инвестициях всякими возможными вариантами…Достаточно часто можно встретить хайп-проекты (что такое HYIP?). Подходить к ним необходимо только подготовленным людям./how-to-read-a-bar-chart-57a0c31e3df78c3276ae83c3.jpg)

Вряд ли вы узнаете, что в голове у создателей хайпа. Но вы можете косвенно понять их намерения. К примеру, если они активно вкладываются в рекламу, то надеются на дальнейшую жизнь проекта.

Не нужно гнаться за высокой доходностью. Такие хайпы долго не «живут». Они привлекают средства и закрываются. Постоянно пользуйтесь мониторингами хайпов и следите за ситуацией на специализированных форумах. Помните об этом перед тем как вкладывать хотя бы доллар.

P.S. Если вас заинтересовали хайпы, то настоятельно рекомендуем вам прочитать вот эту статью!

Что нужно знать о доверительном управлении?

Это неплохой способ инвестирования в Интернете. Вы отдаете свои денежные средства трейдерской компании. Ее профессиональные сотрудники будут осуществлять торговлю активами. Прибыль вы будете получать за счет удачных сделок. Прибыль вы получаете в конце каждого месяца. Естественно, если он вышел хорошим.

Прибыль вы получаете в конце каждого месяца. Естественно, если он вышел хорошим.

В то же время, на рынке имеется большое количество всевозможных мошенников, которые только собирают деньги и после этого скрываются. Хороший трейдер может обеспечивать доходность в 10-12% ежемесячно. Предварительно проведите тщательный анализ и решите, какой трейдерской компании вы готовы доверить свои кровные.

Об интернет-кредитовании

Это перспективный способ вложения капитала. Вы можете дать пользователям в сети деньги и получать процент. Обычно условия для кредитора максимально выгодные:

- суммы займов небольшие;

- деньги даются на непродолжительный срок;

- проценты высокие.

Удобный сервис имеется у платежной системы Webmoney. Заемщики (что такое заем?) загружают сюда сканы своих документов. У них есть репутация. Вы можете проанализировать показатели пользователя и принять выбор. Но и здесь вас будут ожидать риски.

У заемщиков могут неожиданно закончиться денежные средства. Некоторые люди просто покупают аккаунт с хорошими показателями. Отправленные сканы не гарантируют то, что они действительно были загружены конкретным человеком. Сама система предупреждает, что кредиторы несут риски.

Предварительно вы можете пообщаться с пользователем и попросить, чтобы он подтвердил свою личность, к примеру, по Skype.

Покупка акций

Покупка акций в ИнтернетеТакая инвестиция в интернете с малым рисками тоже должна быть рассмотрена. Только не следует приобретать один актив на все имеющиеся деньги. Не забывайте про диверсификацию рисков. Лучше выделить на акции порядка 10% от всего бюджета.

Вы можете зарабатывать не только разнице курсов, но и на дивидендах, которые компании платят за счет своей ежегодной прибыли.

Инвестиции в образование

Это перспективный способ получения дохода. Во Всемирной паутине есть масса платных вебинаров. Они помогут получить новую профессию. Чаще всего обучают:

Чаще всего обучают:

- бизнесу;

- биржевой торговле

- веб-разработке.

Но и здесь вы можете натолкнуться на мошенника. Некоторые просто продают «воздух». Вы просто потратите деньги и время, не освоите никаких навыков.

Создание собственного сайта

Сайт — пассивный доход в Интернете…Это практически безрисковая инвестиция. Вам не придется терять деньги, вкладывая в какое-то определенное направление. Быстрый запуск сайта поможет вам окупиться в самые сжатые сроки.

Хотите быстрее окупиться и готовы идти на риски? Тогда приобретите уже готовый сайт. Это должен быть рентабельный актив, который приносит прибыль на постоянной основе.

Инвестиции в бизнес

Данное направление считается крайне перспективным. Человеческий капитал все активнее и активнее переходит в Интернет. Люди начинают понимать, что во Всемирной паутине много денег. Здесь можно заинтересоваться самыми разными проектами.

Если вы видите перспективный бизнес, то не теряйте время. Оцените все риски и инвестируйте в него.

Если вы видите перспективный бизнес, то не теряйте время. Оцените все риски и инвестируйте в него.Естественно, вам должны быть предложены прозрачные условия сотрудничества. Получите гарантии. Можно приобрести готовый бизнес или какую-то долю в нем. После этого вы сможете приступить к созданию собственного дела, набравшись необходимого опыта.

Что можно сказать в заключении?

Как видите, сегодня вы можете найти инвестиции в интернете с малым рисками. Данными способами можно комбинировать. Но не следует расслабляться. Вам в любом случае придется упорно работать.

Обязательно ведите дневник своих сделок. Если временной период вышел убыточным, то проанализируйте, разберитесь, где вы совершили ошибку.

Investment Secrets — держим руку на пульсе инвестиций!

David

Автор этого инвестиционного блога. Инвестирую в интернете с 2012 года. Делюсь личным опытом с читателями. Консультирую с 2016 года. Могу бесплатно собрать Вам инвестиционный портфель. Пишите, буду только рад)

Пишите, буду только рад)

Задать вопрос

Инвестиции в интернете с малыми рисками

Автор статьи: Судаков А.П.

Вы наверняка слышали о том, что в интернете можно заработать деньги. Действительно, сейчас открывается большое количество интересных проектов и стартапов, которые могут принести серьезные прибыли инвесторам. Главное — понимать, во что именно можно вкладывать и как минимизировать риски. Мы расскажем вам о том, куда вложить деньги в интернете, чтобы заработать и как определить достойный проект.

Введение

Инвестирование подразумевает под собой наличие определенных знаний и принципов. Без них вы сильно рискуете потерять деньги.

Правильно делая инвестиции, можно приумножить свой капитал

Инвестиции — это практически всегда риск. Даже если вы просто кладете деньги на депозит в банке. Поэтому перед тем, как вложить во что-то деньги, изучите вопрос. Согласитесь, странно было бы вкладывать средства в салон красоты, если вы всю жизнь работаете токарем на заводе и так же далеки от маникюра и педикюра, как профессиональная модель от мечиков и плашек. Вкладывайте деньги и время в свое образование — эти вложения гарантировано окупятся.

Вкладывайте деньги и время в свое образование — эти вложения гарантировано окупятся.

Как свести риски к нулю

Минимальные риски только там, где вы сами управляете своими деньгами и следите за процессом. Все остальные варианты имеют большие риски, но позволяют получать пассивный доход, не забивая себе голову ненужной информацией.

Простой пример — торговля на бирже бинарных опционов. Вы выбираете понравившуюся пару, делаете на нее ставку и когда она вырастает в цене или наоборот падает в соответствии с вашим прогнозом, то получаете деньги. Сложно? На первый взгляд да. Но если изучить вопрос, составить стратегию работы и не рисковать всем и сразу, то это — вполне прогнозируемый и прибыльный способ заработка. В среднем инвестор выигрывает по 7 ставкам из 10, что приносит ему до 20% прибыли за один “круг”.

Бинарный опцион — отличный вариант для тех, кто хочет научиться зарабатывать сам, чтобы впоследствии выйти на рынок акций или валюты. Его достоинства:

- Вы полностью контролируете свои деньги, оцениваете риски, выбираете стратегию и принцип работы.

Вы можете выбирать различные варианты работы, уменьшая риски или поднимая прибыль.

Вы можете выбирать различные варианты работы, уменьшая риски или поднимая прибыль. - Опционы приносят серьезную прибыль. Опытные игроки за месяц получают до 120-150% от суммы вклада, при этом практически не рискуя своим капиталом. Агрессивные игроки могут получать до 300% в месяц, но вероятность рисков в этом случае растет в геометрической прогрессии.

- Минимальный порог входа в бизнес. Многие брокеры предлагают открыть депозиты от 10 долларов. Но начинать лучше с 200 — так вы хотя-бы почувствуете прибыль.

- Заняться опционами может абсолютно любой человек. Неважно, какое у вас образование, кем вы работаете и сколько у вас свободного времени. Если у вас есть компьютер, интернет и желание заработать — вы заработаете. На торговлю обычно тратится не более часа в день. Еще час нужно будет тратить на обучение (по крайней мере на начальных этапах).

Бинарный опцион — неплохой вариант для самостоятельного заработка

Где еще можно заработать

Существует ли другой заработок в интернете на инвестициях? Да, кроме бинарных опционов есть и другие варианты. Перечислим наиболее популярные:

Перечислим наиболее популярные:

- Разнообразные хайп-проекты. По сути хайп — это классическая пирамида, которая работает за счет привлечения денег от множества пользователей. Не стоит бояться хайпов, ведь на них можно заработать серьезные суммы (от 1000% и более). Главное — внимательно следить за проектами и вкладывать разумные суммы. Хайпы часто открывают одни и те же люди, причем привлечь их за недобросовестность нельзя — они сразу же предупреждают, что проект является высоко-рисковым. Чтобы заработать на хайпе, нужно вложиться в него в период становления. Обычно такие проекты живут несколько месяцев, после чего сворачиваются, когда размер выплат превышает размер поступлений от пользователей. За это время можно неплохо заработать.

- Инвестиции в доверительное управление или ПАММ счет. Многие успешные трейдеры привлекают средства инвесторов и зарабатывают для них деньги, получая за свои услуги процент и известность. Вся сложность в том, чтобы найти действительно профессионального трейдера, который будет выдавать хорошие показатели в течение всего года.

Обычно такие люди оперируют серьезными суммами, поэтому если вы найдете трейдера, собирающего по 10-20 долларов, то следует задуматься о его намерениях.

Обычно такие люди оперируют серьезными суммами, поэтому если вы найдете трейдера, собирающего по 10-20 долларов, то следует задуматься о его намерениях. - Выдача кредитов. Этот способ заработка прост — у вас есть сумма, вы даете ее людям в кредит и получаете определенный процент. Такая возможность реализована на многих площадках, а также в платежной системе WebMoney. Обычно размеры кредитов в подобных случаях небольшие, до 100 долларов, процент — до 30 в месяц. Главное — правильно выбрать заемщика, исходя из его данных и истории.

- Фондовая биржа позволит вам приобретать акции и ценные бумаги различных компаний. Благодаря этому вы сможете получать дивиденды и продавать их, когда цена вырастет. Но здесь опять же нужны определенные знания и аналитические способности.

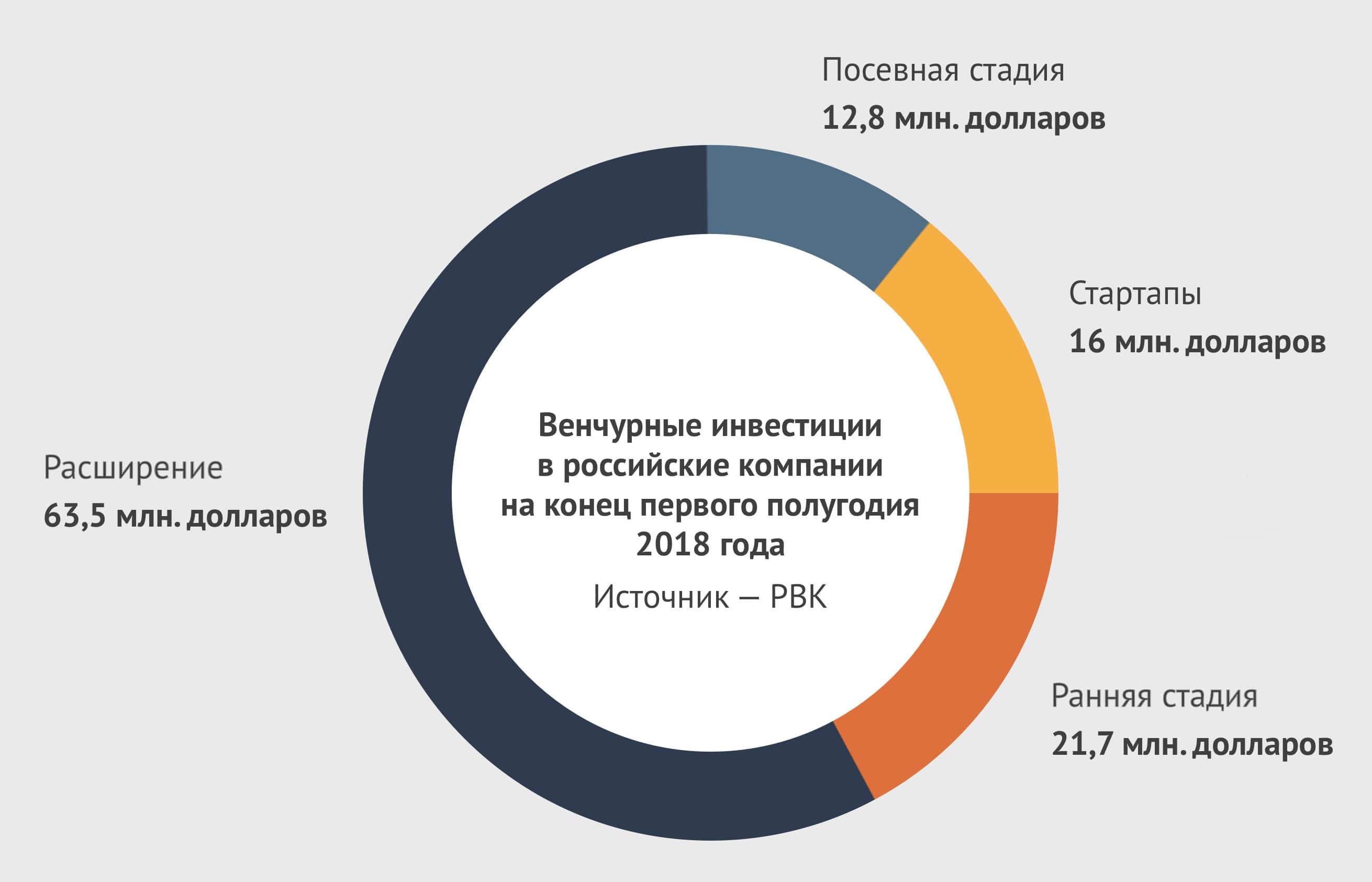

- Стартапы и интернет-проекты. Это довольно перспективный рынок для инвестиций, который может сделать вас богатым человеком. Главное — правильно оценить идею проекта.

К примеру, вы купите акции какого-нибудь стартапа по 2 уе за штуку. Проект “выстреливает”, акции растут в цене, и через год вы их продаете уже по 50 долларов.

К примеру, вы купите акции какого-нибудь стартапа по 2 уе за штуку. Проект “выстреливает”, акции растут в цене, и через год вы их продаете уже по 50 долларов.

Обратите внимание: приведенные выше способы заработка имеют среднюю степень риска. Чтобы его минимизировать, нужно разобраться в принципах работы проекта и проанализировать предложения.

Существует множество вариантов инвестирования в сети Интернет

Как свести риски к нулю

Как все же правильно найти инвестиции в интернете с малыми рисками и свести к нулю возможность потери своих сбережений? Ответ прост — не храните все яйца в одной корзине. Необходимо диверсифицировать риски, разделяя их. Вложите одну часть в опционы, вторую в перспективный стартап, третью в акции, четвертую в доверительное управление. Если одна часть “рухнет”, то остальные сгладят потери за счет прибыли. Диверсификацией рисков занимаются все крупные инвесторы. Идеальный вариант инвестиций — часть из них будет работать в интернете, часть — в реальном мире.

Куда не нужно вкладывать

Не вкладывайте свои деньги в те проекты, о которых вы ничего не знаете. Обязательно сначала изучите проект, соберите о нем отзывы на профильных сайтах, начните с небольшой суммы денег. Не верьте обещаниям сделать вас миллионером при вложении в 100 долларов — так работают мошенники. Стандартная прибыль от инвестиций в интернете составляет 15-20% в месяц — если вам обещают больше, то и риски растут пропорционально. Помните, что инвестирование в интернете ничем не отличается от инвестирования в реальной жизни. Вы бы отнесли свою зарплату в контору, которая обещает удвоить сумму за 10 дней? Скорее всего нет. Будьте благоразумны, учитесь, и вы сможете зарабатывать!

Вконтакте

Одноклассники

Google+

Секреты прибыльных инвестиций в интернете с малыми рисками

Многие люди, накопившие определенную сумму денег, не хотят, чтобы она лежала без дела.

Сегодня мы поговорим о самых безопасных вариантах инвестирования онлайн, а также дадим несколько советов по минимизации рисков.

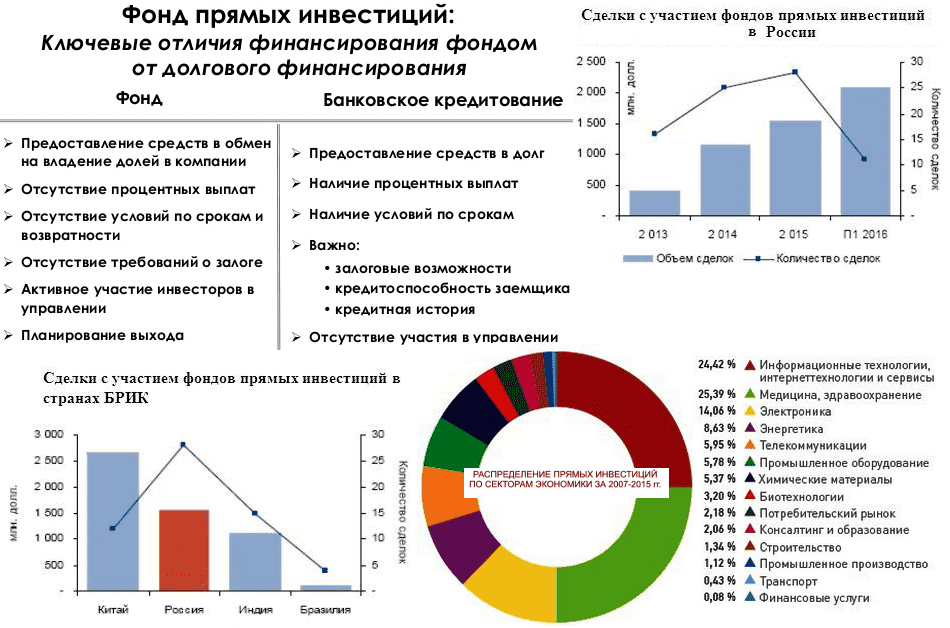

Виды популярных интернет-инвестицийВ одной из предыдущих статей мы перечисляли основные возможные способы инвестирования. С полным перечнем направлений вы можете ознакомиться здесь. К основным направлениям инвестиций в интернете, как с малыми рисками так и с достаточно высокими, можно отнести:

- бинарные опционы

рынок Forex

акции и другие ценные бумаги

драгоценные металлы

памм-счета

хайпы

криптовалюта

интернет-проекты

микрозаймы

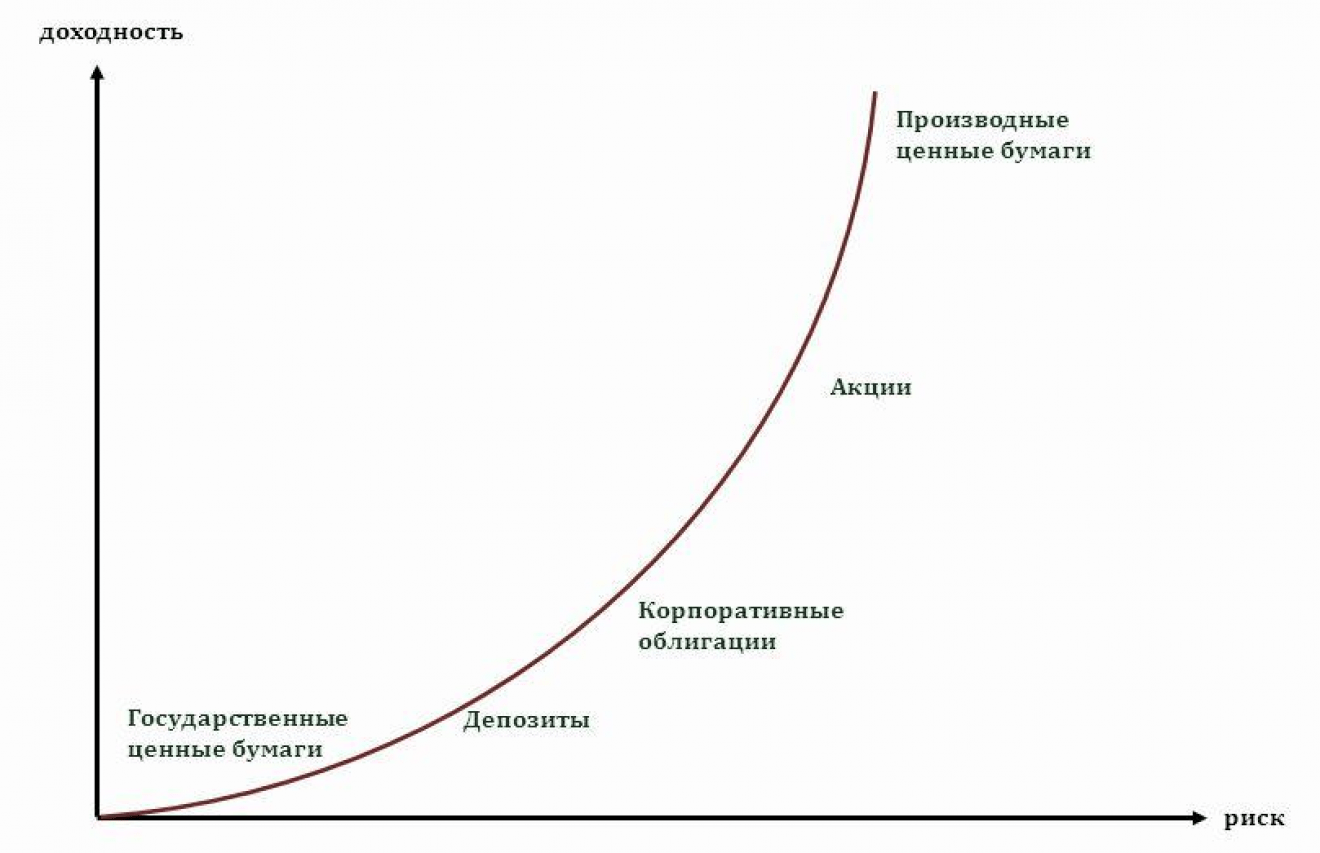

Все варианты имеют множество особенностей и различаются между собой по уровню риска, проценту доходности и сроку вероятного обогащения. Не существует вложений, которые являлись бы абсолютно безопасными и гарантировали сохранность денежных средств.

Не существует вложений, которые являлись бы абсолютно безопасными и гарантировали сохранность денежных средств.

Есть инвестиции, которые приносят хорошую прибыль, только если вкладывать деньги на долгосрочной основе. И наоборот: способы, которые позволяют быстро обогатиться, как правило, отличаются повышенной степенью угроз и высоким уровнем экономической неопределенности.

Прежде чем рассказать о способах, в которых ваши риски при инвестировании в интернете будут минимальны, перечислим общие правила, позволяющие снизить финансовые угрозы любой инвестиции.

Как минимизировать риски во процессе онлайн-инвестирования?Интернет стал привлекательным местом для многих проектов, нуждающихся в инвестициях. Обычный пользователь может найти много познавательной информации с рекомендациями (куда вложить? Какой вариант лучше?), а также прочитать отзывы о системе, в которую собрался вложиться.

Тем не менее, наряду с честной инвестиционной деятельностью, возникло огромное число воров и мошенников.

Существует вопрос, который нужно задать себе, прежде чем во что-то вложиться: «Не звучит ли всё это слишком хорошо для того, чтобы быть правдой?» и, если ответ утвердительный – значит, с большой долей вероятности вас попытаются обмануть.

Рекомендации по инвестированию в интернетеСовет №1. Тщательно проверяйте любые сайты и другие ресурсы, в которые собираетесь инвестировать. Мошенники часто создают «подставные» сайты, очень похожие на настоящие, и с их помощью крадут деньги.

Прежде, чем инвестировать в интернете, соберите всю возможную информацию о законности проекта, разыщите отзывы о данном ресурсе. Также существуют специальные анализаторы сайтов, дающие множество полезной информации, в частности, указание даты создания ресурса. Если сайт совсем «свежий», стоит относиться к нему с огромной осторожностью.

Совет №2. Для минимизации угроз не рекомендуется вкладывать во что-либо малоизвестное и непонятное: специфические акции, подозрительные интернет-проекты со сложной структурой и т.п.

Совет №3. Не идите на поводу у объявлений, обещающих высокую прибыль без риска или крайне низким риском. Аналогичным образом остерегайтесь предложений с очень быстрой отдачей, рекламы со словами «гарантия, ограниченное предложение» и т.п. Помните: гарантии в области инвестирования предоставить невозможно.

Совет №4. С осторожностью относитесь к такому виду вложений, как хайпы. По сути своей эти проекты — не более чем электронная версия классической схемы «пирамиды», в которой участники пытаются заработать деньги исключительно за счет привлечения новых участников в программу.

Совет №5. Для снижения рисков их рекомендуется дифференцировать, т.е. вкладывать в разные области или в разные направления одной области. Так, если вы «прогорите» в одном направлении, есть шанс забрать прибыль с другой удачной сделки.

Так, если вы «прогорите» в одном направлении, есть шанс забрать прибыль с другой удачной сделки.

Совет №6. Если вы являетесь новичком в этой деятельности, не нужно сразу вкладывать большие суммы. Выберите наиболее привлекательную для себя область, разберитесь в ее основных особенностях и инструментах.

Также желательно «потренироваться» инвестировать, однако сделать можно это не всегда. Самый удачный вариант для инвестирования с практической тренировкой и обучением – рынок форекс и бинарные опционы.

Если говорить о рискованности каждого метода и выбирать наиболее безопасные – лучше построить таблицу для наглядности;

Виды вложений | Возможная прибыль | Особенности |

| Бинарные опционы | 20-40% | Необходимы базовые знания рынка, умение проводить простейшую финансовую аналитику. Практически отсутствуют финансовые барьеры для Практически отсутствуют финансовые барьеры для |

| Forex | 20-50% | Необходимы знания рыночных инструментов и механизмов, умение проводить финансовую аналитику, анализировать графики, строить прогнозы |

| Акции | 15-30% и более | Возможно два вида инвестирования: получение дивидендов от купленных акций (пассивный тип) и спекуляция (активный тип) |

| Драгоценные металлы через обезличенный металлический счет | 15-30% и более | Характеризуется низкими рисками и отсутствием налога (18%) в отличии от покупки металла слитком |

| ПАММ-счета | 20% и более | Главная задача – грамотный выбор области, в которую будут вложены деньги, отданные под доверительное управление |

| Хайпы | 20-50% | Высокий уровень риска |

| Криптовалюта | 20-50% и более | Перспективное направление со сложными рисками |

| Интернет-проекты | Индивидуальные условия | Характеризуется средней степенью риска. Успех во многом определяет выбор проекта и текущая рыночная ситуация Успех во многом определяет выбор проекта и текущая рыночная ситуация |

| Микрозаймы | 15-30% и более | Может принести быстрый и высокий доход, но отличается довольно высокими рисками |

Исходя из таблицы можно заметить, что самые сохранные способы для вложения ваших денег – это бинарные опционы и драгоценные металлы. Инвестирование в криптовалюту, безусловно, тоже может принести очень хороший доход, и сейчас это одно из самых популярных направлений.

Но система здесь очень сложна: ценообразование и скачки курсов довольно хаотичны, а также очень важно выбрать правильную криптовалюту (среди нескольких тысяч существующих).

Важно: чтобы эта валюта смогла устоять на рынке и имела тенденцию стабильного подорожания. Поэтому данное направление хоть и одно из самых выгодных, к инвестированию с высокой безопасностью его вряд ли можно отнести.

Так, мы рассмотрим два первых варианта – бинарные опционы и драгметаллы. Риски в обоих случаях остаются низкими, но различаются по своему составу. Вложения в драгоценные металлы характеризуются малыми рисками, потому что драгметаллы – стабильная отрасль, спрос и цена на которую повышается даже во время кризисов.

Риски в обоих случаях остаются низкими, но различаются по своему составу. Вложения в драгоценные металлы характеризуются малыми рисками, потому что драгметаллы – стабильная отрасль, спрос и цена на которую повышается даже во время кризисов.

Опционы имеют невысокий риск за счет того, что здесь можно потерять не очень большую сумму. Система бинарных опционов устроена так, что позволяет тренироваться и набирать опыт с минимальными вложениями. А обученному трейдеру будет гораздо проще выйти в плюс в плане финансовой прибыли. Рассмотрим подробнее каждый из этих методов вложений.

Бинарные (двоичные) опционыС технической точки зрения, этот вариант торговли напоминает торги на рынке Forex, однако в этой системе все происходит гораздо проще. Чтобы получить первую прибыль, вам просто нужно угадать, в какую сторону изменится цена базового актива в заданный (или, скорее, выбранный) период времени.

Купите опцион «колл», если вы ожидаете, что по истечении заданного времени цена будет выше текущей. Если вы предполагаете снижение цены – нужно купить объект «пут».

Если вы предполагаете снижение цены – нужно купить объект «пут».

В случае правильного прогноза вы получите прибыль, в случае неверной оценки – потеряете все свои деньги или их часть (в зависимости от условий работы вашего брокера). По сути, методы анализа рынка в бинарных опционах не отличаются от методов оценки ситуации на валютном рынке.

Торговля осуществляется через специальную платформу — брокера. Подробнее о выборе надежного брокера с выгодными условиями работы читайте в статье «рейтинг брокеров бинарных опционов».

При правильном подходе к торгам и наличии стратегии соотношение выигрышных транзакций составляет 60-70%. Есть брокеры, у которых минимальный допустимый депозит для торговли составляет всего лишь 1 доллар.

Многие платформы бесплатно предоставляют тренировочные демо-счета. Вообще, двоичные опционы – это неплохой способ для инвестирования в интернете с достаточно малыми рисками, т.к. он заранее позволяет узнать на практике, с чем вы будете иметь дело. Подробнее о специфике работы и ее основных аспектах читайте в статье «заработок на бинарных опционах»

Подробнее о специфике работы и ее основных аспектах читайте в статье «заработок на бинарных опционах»

Этот метод, кстати, можно комбинировать с торговлей валютой, но лучше прибегать к такому методу только опытным трейдерам. Чтобы добиться успеха на рынке бинарных опционов, не нужно торговать наугад. Интуитивная торговля — главный враг успешного трейдера. Используйте только качественную и лично проверенную торговую стратегию с четким соблюдением всех правил.

Как начать инвестировать в бинарные опционы: ИнструкцияНа примере покажем, как выглядит система, через которую вы будете торговать.

1. Для начала нужно выбрать брокера и пройти регистрацию. Для примера мы выбрали брокера Бинариум. Минимальный депозит здесь составляет всего 9 долларов, а минимальная ставка за сделку – 1 доллар. Компания работает с 2012 года и успела зарекомендовать себя с хорошей стороны.

Прибыльность сделки здесь может достигать 85%. Поддерживаются множество платежных систем для ввода и вывода денежных средств: Карты VISA и MasterCard, Webmoney, Skrill, Qiwi, Яндекс.Деньги.

Предусмотрен бесплатный обучающий демо-счет. Более того, деятельность брокера регулируется ЦРОФР, что свидетельствует о защите от мошенников. Также здесь существует хорошая служба поддержки, способная ответить на любой вопрос, интересующий пользователя.

2. Нужно пройти стандартную процедуру регистрации: вводите свою почту и придумываете пароль. После этого вам на почту пришлют письмо, перейдя по ссылке которого, вы окончательно подтвердите свою регистрацию. После этого вам предложат указать свои персональные данные.

Заметьте, на начальном этапе регистрации вы можете выбрать реальный или учебный счет. Рекомендуем, конечно же, сначала выбрать учебный. В плане интерфейса и ширины функционала никаких отличий между реальным и учебным счетом нет.

Так выглядит интерфейс. В верхнем левом углу можно увидеть список базовых активов, с которыми вы будете совершать сделки. Их более 130. Платформа предоставляет множество инструментов и опций, с которыми, несомненно, придется разбираться.

Более того, платформа имеет несколько полезных и удобных «фишек», например, в одном окне вы можете отслеживать графики по 4 активам одновременно, изменяя положение графиков.

В целом, разобраться в данной системе несложно. Если вас интересует область трейдинга и вы желаете получить быструю прибыль от инвестирования – стоит приглядеться к бинарным опционам.

Инвестирование в драгоценные металлы через ОМСС помощью обезличенного металлического счета (ОМС) драгоценные металлы покупаются по текущей стоимости определенного банка, но при этом инвестор не получает физический продукт в виде слитка или монет. Драгметаллы хранятся на персональном счете в денежном выражении. Инвестировать в драгметаллы выгодно как минимум по трем причинам:

Причина №1. В отличие от физической покупки драгоценные металлы через ОМС не облагаются налогом в 18%, т.к. такое золото можно считать «электронным».

В отличие от физической покупки драгоценные металлы через ОМС не облагаются налогом в 18%, т.к. такое золото можно считать «электронным».

Причина №2. Исключается риск порчи металла и его последующего обесценивания, в отличие от хранения физического объекта

Причина №3. На протяжении многих лет поддерживается тенденция роста цен на драгоценные металлы, и по прогнозам, это направление будет еще долго оставаться востребованным.

Риски при в кладах в драгоценные металлыСамый главный риск в случае покупки металла через ОМС связан не с возможным падением его стоимости, а с тем, что обезличенные металлические счета не подлежат страхованию. То есть, в случае банкротства и разорения банка все ваши средства будут потеряны. Поэтому для покупки драгметаллов и открытия счета нужно выбирать очень надежный банк. Вся процедура покупки и продажи происходит в онлайн-режиме.

Вкладывая в драгоценные металлы, стоит понимать, что это долгосрочные вложения. Т.к. получить прибыль здесь будет можно лишь на возможном росте цен в будущем. Есть несколько основных правил, которые позволяют минимизировать риски в этом виде инвестирования:

Т.к. получить прибыль здесь будет можно лишь на возможном росте цен в будущем. Есть несколько основных правил, которые позволяют минимизировать риски в этом виде инвестирования:

- не вкладывать все свои сбережения только в ОМС

ищите надежный банк, который по вашему мнению будет защищен от банкротства на долгие годы

предпочитайте банки, которые специализируются на подобном виде деятельности. Важно, чтобы разница между ценой покупки и продажи обезличенного золота была адекватной (до 1,5%)

Инвестиции в интернете даже с малыми рисками, тесно связано с финансовыми угрозами, поэтому чтобы удачно вести свою деятельность, нужно досконально изучить область, в которую вы собираетесь вкладываться.

Определитесь, какой способ вам больше по душе: активный или пассивный заработок вы предпочитаете; хотите ли сами распоряжаться своим капиталом или вам проще доверить его в управление профессионалу. И, конечно же, забудьте про спешку и жадность. Инвестирование – область для терпеливых людей, грамотно подходящих к делу и не ждущих мгновенного обогащения с нуля. Делитесь в комментариях своим опытом и предпочтениями инвестирования, будем рады услышать ваше мнение.

И, конечно же, забудьте про спешку и жадность. Инвестирование – область для терпеливых людей, грамотно подходящих к делу и не ждущих мгновенного обогащения с нуля. Делитесь в комментариях своим опытом и предпочтениями инвестирования, будем рады услышать ваше мнение.

Источник

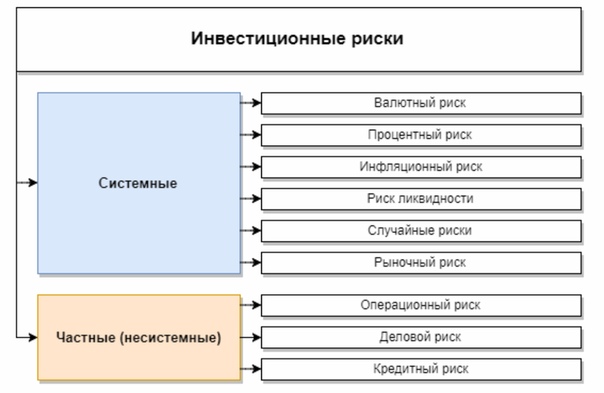

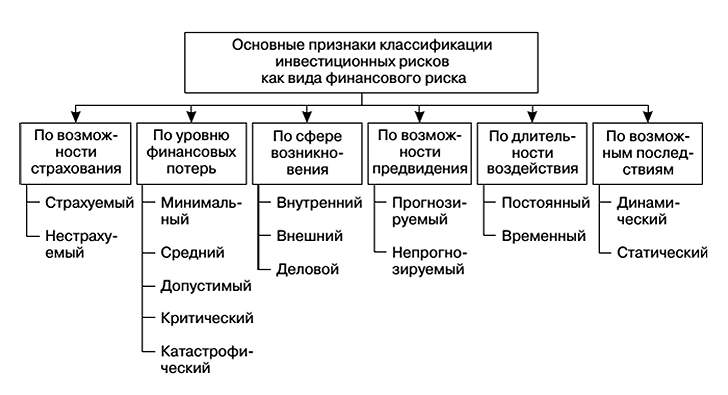

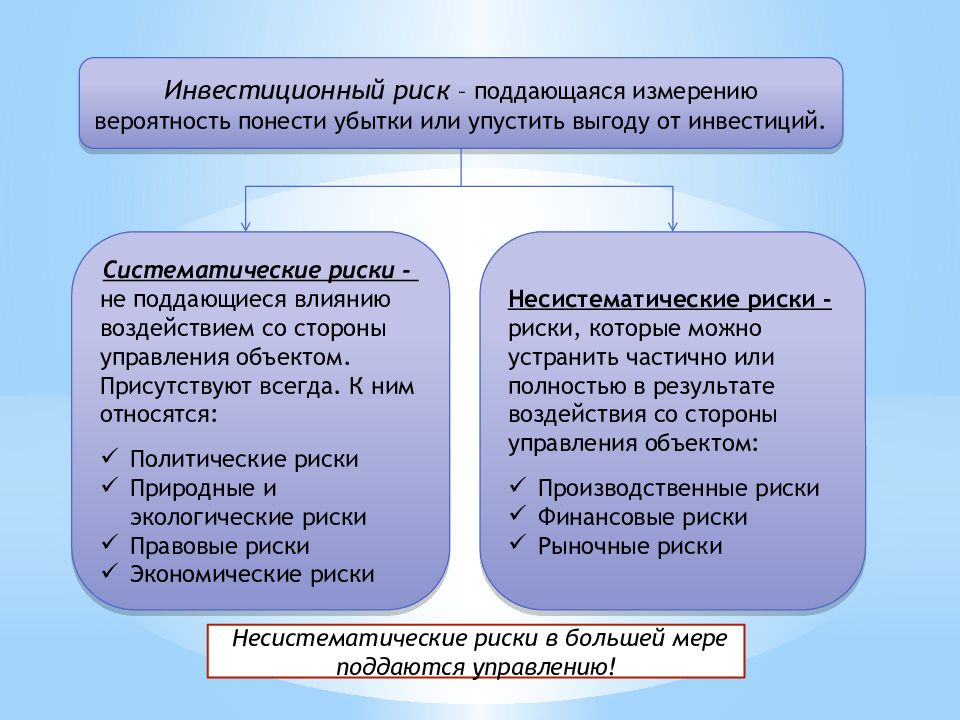

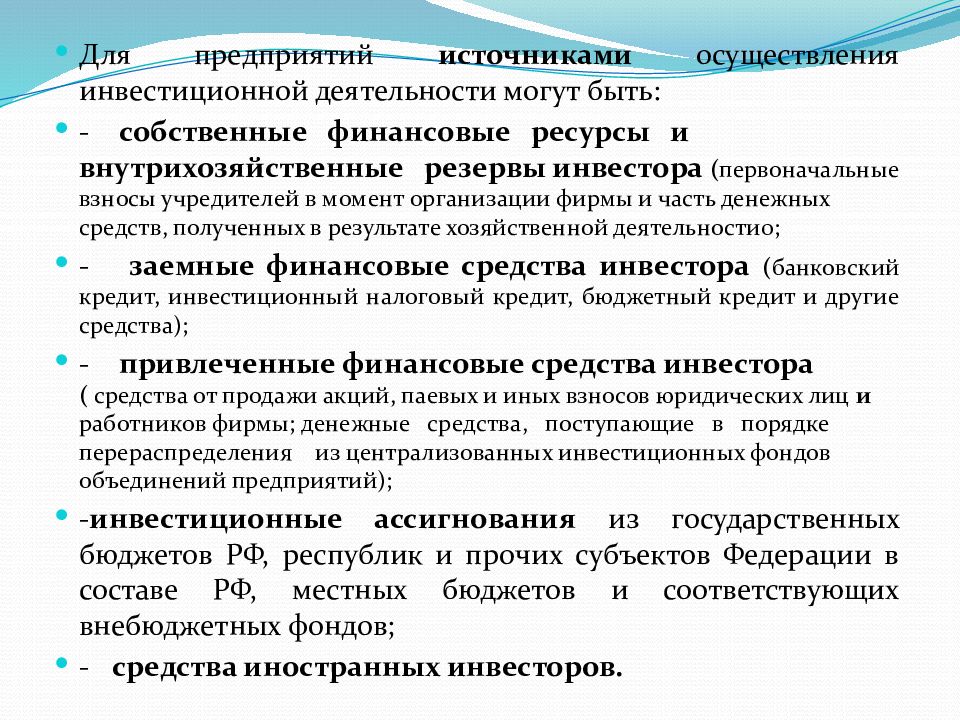

Риски инвестиционной деятельности малого бизнеса и способы их страхования (хеджирования)

Инвестиционная деятельность так же, как и любое предпринимательство, сопряжена с риском, и инвестору не в меньшей степени приходится учитывать это при принятии решений. На текущий момент экономической наукой и практикой выработан целый ряд методов и инструментов, которые способствуют если не полной нейтрализации риска то, во всяком случае, уменьшению потерь от неблагоприятных факторов.

В этой статье будет рассказано о том, какие виды рисков существуют, как их следует идентифицировать (классифицировать) и приведены основные практические методы страхования рисков, или их хеджирования.

Содержание статьи

Основные виды инвестиционных рисков

О видах инвестиционных рисков и их классификации было уже сказано немало на нашем ресурсе, и здесь лишь стоит вкратце напомнить об их видах и сущностном содержании.

В приведенной ниже классификации отражены основные риски, связанные с инвестиционными проектами и деятельностью в малом и среднем бизнесе:

В этой классификации представлены основные типы рисков, и стоит немного раскрыть содержание каждого из них:

- Риск упущенной выгоды — это неблагоприятные факторы, которые не позволяют инвестору в полной мере реализовать свой проект в результате, например, наступления банкротства ведущих контрагентов или компаний, осуществляющих главное ресурсное обеспечение (например, банкротство банка или арест счетов в нем по судебному иску)

- Риск снижения прибыли — это группа рисков, по вине которых инвестор не получает рассчитанной нормы прибыли по своему проекту. Например, по причине высокого уровня инфляции, девальвации национальной валюты (валютный риск), действия конкурентов занижающих (демпинг) закупочные цены на товары или услуги.

- Процентные риски. К процентным рискам относится опасность потерь коммерческими банками, кредитными учреждениями, инвестиционными институтами в результате повышения процентных ставок, выплачиваемых ими по привлеченным средствам, над ставками по предоставленным кредитам.

К процентным рискам относятся также риски потерь, которые могут понести инвесторы в связи с изменением дивидендов по акциям, процентных ставок.

К процентным рискам относятся также риски потерь, которые могут понести инвесторы в связи с изменением дивидендов по акциям, процентных ставок. - Кредитный риск — опасность неуплаты заемщиком основного долга и процентов, причитающихся кредитору. Кредитный риск может быть также разновидностью рисков прямых финансовых потерь.

- Риски прямых финансовых потерь включают следующие разновидности: биржевой риск, селективный риск, риск банкротства, а также кредитный риск.

- Биржевые риски представляют собой опасность потерь от биржевых сделок. К этим рискам относятся риск неплатежа по коммерческим сделкам, риск неплатежа комиссионного вознаграждения брокерской фирмы и т.п.

- Селективные риски — это риск неправильного выбора видов вложения капитала, вида ценных бумаг для инвестирования в сравнении с другими видами ценных бумаг при формировании инвестиционного портфеля.

- Риск банкротства представляет собой опасность в результате неправильного выбора вложения капитала, полной потери предпринимателем собственного капитала и неспособности его рассчитаться по взятым на себя обязательствам.

Как видно из этого списка, в котором в основном представлены риски, связанные с финансовой стороной инвестиционной деятельности, что является вполне приемлемым. Это обусловлено тем, что все другие типы рисков (политические, конъектурные, рыночные и форс-мажорные) находят непосредственное выражение в стоимости активов (все учтено в цене) и такими рисками инвестор не может управлять в принципе.

Далее будут рассмотрены основные методы работы с рисками, и в частности будет сделан акцент на хеджировании рисков с помощью специальных инструментов.

Инструменты хеджирования инвестиционных рисков и практика их применения

В инвестиционной практике существует определенный набор способов страхования рисков, которые включают в себя как стратегии поведения на рынке, так и вполне конкретные инструменты, имеющие финансовый характер.

К числу основных способов страхования рисков или, вернее сказать, управления ими являются:

- диверсификация рисков

- отклонения (уход) от риска или перенос риска на других (стандартные виды страхования)

- распределение риска — арбитражные сделки, аутсорсинговые и агентские схемы управления капиталом

- налоговое планирование

- использование производных финансовых инструментов

- применение реальных опционных стратегий

Обо всех этих способах имеется более чем достаточно информации, но все же имеет смысл подробнее остановиться на способах хеджирования рисков в реальном секторе экономики финансовыми инструментами, которые раньше применялись исключительно в финансовой отрасли и в частности в управлении инвестиционными проектами. Речь идет о применении производных финансовых инструментов в страховании рисков при реализации производственных и коммерческих инвестиций.

Речь идет о применении производных финансовых инструментов в страховании рисков при реализации производственных и коммерческих инвестиций.

В общем виде перечень этих инструментов можно увидеть на схеме, представленной ниже:

Из всех видов производных финансовых инструментов, применяемых для хеджирования активов, наибольший интерес для защиты инвестиционных проектов в реальном секторе экономики представляют опционные контракты (далее – просто опционы).

Этот вид инструмента подразумевает право (но не обязанность) покупателя или продавца приобрести или продать товар по заранее оговоренной цене. Существует большое разнообразие как самих опционов, так и технологий их использования в каждом конкретном случае, поэтому для формирования правильного преставления как это работает на практике, можно привести небольшой пример.

Допустим, имеется небольшое предприятие, работающее на рынке переработки пищевой продукции, например, производства сыра из сырья, поставляемого из близлежащих фермерских хозяйств и/или аграрных холдингов. Как известно, рынок сырной продукции при всей своей кажущейся простоте имеет несколько факторов риска, с которыми предпринимателю или инвестору необходимо работать.

Как известно, рынок сырной продукции при всей своей кажущейся простоте имеет несколько факторов риска, с которыми предпринимателю или инвестору необходимо работать.

В первую очередь, это:

- Сезонность поступления сырья (молока)

- Нестабильность качества исходного сырья (разные поставщики, разные условия содержания коров и т.д.)

- Неустойчивый спрос на сырную продукцию, особенно в ценовом сегменте выше среднего

- Временной лаг между производством сыра и его реализацией на рынке через торговые сети — сыру необходима выдержка, и чем старее сыр, тем он ценнее.

Как видно из этой системы рисков, большая часть связана с временным разрывом между производством (вложением денег в товар) и получением прибыли. На этом временном промежутке инвестор сталкивается с рисками перепроизводства, изменения потребительского спроса.

Причем эти факторы могут наступить внезапно, и у инвестора просто нет возможности среагировать на это, так как сделаны вложения в товарное производство. Например, внезапный скачок инфляции вследствие падения курса рубля влечет скачек цен по всему диапазону товаров и, в первую очередь, продуктов. Соответственно почти сразу же падает покупательский спрос, и произведенный сыр остается невостребованным.

Например, внезапный скачок инфляции вследствие падения курса рубля влечет скачек цен по всему диапазону товаров и, в первую очередь, продуктов. Соответственно почти сразу же падает покупательский спрос, и произведенный сыр остается невостребованным.

Для того, чтобы застраховать такого рода риски, предприниматель (даже на уровне ИП), может использовать несколько вариантов финансовых инструментов хеджирования. Поскольку сыр является биржевым продуктом, то компания-производитель может осуществить хеджирование риска неблагоприятной ценовой конъюнктуры, используя опционы.

Значительным преимуществом применения финансовых инструментов является возможность их комбинации, что позволяет создать гибкую стратегию хеджирования. Одной из таких стратегий является стратегия «Барьерный форвард».

Суть данной стратегии заключается в следующем: Одновременно осуществляется приобретение опциона Put и продажа опциона Call с одинаковой ценой исполнения контракта, при этом опцион Call является барьерным, т. е. существует условие, при котором он «оживает» («Knock in» Call options).

е. существует условие, при котором он «оживает» («Knock in» Call options).

Реализация такой стратегии позволяет компании, производителю сыров, застраховать себя от снижения рыночной цены на свою продукцию – покупкой опциона Put или права продать его по цене, установленной ранее. В то же время встречная продажа опциона Call (приобретение обязательства продать по цене исполнения опциона) частично компенсирует издержки компании по выплаченной премии на покупку Put option, а условие барьера, установленного выше текущей рыночной цены, позволяет уменьшить вероятность наступления собственных обязательств.

Таким образом, компания всегда сможет реализовать свое право продажи продукции по установленной цене, при этом не обременяя себя лишними обязательствами и понеся сравнительно небольшие издержки на страхование своих рисков. В плане технической реализации такого метода обычно используются специальные опционные контракты, продающиеся на товарно-сырьевых или аграрных биржах (например, региональные сырьевые биржевые площадки — зерновые, плодово — овощные, мясо — молочные и т. п.).

п.).

В крайнем случае, всегда есть возможность покупки опционов на фондовых площадках, которые могут застраховать бизнес или инвестиции от валютных рисков, что для российских условий является более чем актуально.

Вложения в акции с малым риском — Finsovetnik.com

В течение прошлых недель мы с вами рассмотрели вложения денег на банковские вклады и в валюту.

Заметку о вложении денег в валюту мы закончили фразой, что самое простое вложение в акции крупных компаний РФ в прошлом году могло принести +24% годовых.

Пора нам с вами перейти к рассмотрению тех самых способов вложения денег в акции крупных компаний. Такие вложения идут по смыслу сразу после вложения денег на вклады, потому что в них немного более высокий риск, но и больше возможная доходность (те самые +24% в прошлом году против 11% на банковском вкладе).

На фондовом рынке представлены сотни и тысячи компаний. В какие из них вложить деньги?

Ответ на этот вопрос интересует многих уже несколько десятков лет. Правильное определение подходящих вложений сделало многих людей очень богатыми. Самый яркий пример — Уоррен Баффетт, который превратил $100 тысяч в $60 миллиардов и стабильно находится в десятке богатейших людей планеты.

Правильное определение подходящих вложений сделало многих людей очень богатыми. Самый яркий пример — Уоррен Баффетт, который превратил $100 тысяч в $60 миллиардов и стабильно находится в десятке богатейших людей планеты.

Те, кто становятся миллиадерами с помощью акций, тратят на это много времени.

Но если нам с вами нужна не космическая доходность, а доходность просто выше банковского вклада, то нам и не нужно тратить много времени.

Можно спокойно разложить деньги по акциям крупных компаний.

Что значит разложить деньги по акциям крупных компаний?

Это означает, что мы вкладываемся сразу в несколько компаний, которые уже нарастили мышцы, имеют большую выручку, прибыль. И они стабильны. Конечно, они могут сейчас расти не так быстро, как маленькие компании, зато риск того, что кто-то из них разорится крайне мал (представляете, что должно произойти, чтобы разорился Сбербанк или Газпром? как минимум мировой апокалипсис).

Отдельно хочу подчеркнуть важность фразы «в несколько компаний». В инвестициях мы с вами никогда не кладем все яйца в одну корзину. Мы всегда раскладываем наши сбережения на несколько активов. Покупка акций нескольких компаний обезопасит нас от внезапных/случайных неполадок в одной из компаний. В таком случае другие инвестиции (акции) просто компенсируют любые неполадки.

В инвестициях мы с вами никогда не кладем все яйца в одну корзину. Мы всегда раскладываем наши сбережения на несколько активов. Покупка акций нескольких компаний обезопасит нас от внезапных/случайных неполадок в одной из компаний. В таком случае другие инвестиции (акции) просто компенсируют любые неполадки.

А какие компании выбрать? Как понять, какие компании на рынке крупные и надежные?

Для этого мы с вами вспомним один термин, который мы разбирали в этом блоге три месяца назад. Этот термин — «индекс» (а вот ссылка на исходную заметку). В той самой заметке я рассказывал вам о том, что индекс — это взвешенная сумма стоимостей акций крупнейших компаний на рынке. Обратите внимание на слово «крупнейших», после этого, надеюсь, вам все сразу станет понятно. Мы можем просто взять список компаний из индекса ММВБ (их там 50, поэтому хватит с лихвой), и инвестировать деньги в них. Вот список этих компаний. Это и будет «то самое» вложение в акции крупных компаний. И в прошлом году, напомню, это принесло бы +24%.

Резюмирую.

Вложение денег в акции крупных компаний позволяет зарабатывать в среднем существенно больше, чем на банковском вкладе (подтверждается 119-летней статистикой американского рынка ценных бумаг). Важно вкладывать деньги не в одну, а именно в несколько крупных компаний. Список крупных компаний проще всего взять из индекса (ММВБ. S&P500, NASDAQ100), пример списка компаний из индекса ММВБ (Россия) я привел.

P.S. Я написал, что вложение денег в акции крупных компаний может приносить доходность выше банковского вклада. Следующей ступенью мастерства является определение того, в какие именно компании вкладываться, а в какие нет. Из тех же крупных компаний: Газпром не растет, а Роснефть и Сбербанк раллировали в небеса за прошлый год (вот здесь писал подробнее), что могло чуть ли не удвоить ваши вложения.

P.P.S. В рамках обучающих курсов и инвестиционных рекомендаций мы как раз вкладываем деньги именно в акции крупных компаний. И делаем это существенно более умным способом. Пруфлинк с результатами. Это тот раздел, где вы можете постепенно совершенствоваться и увеличивать свою доходность.

И делаем это существенно более умным способом. Пруфлинк с результатами. Это тот раздел, где вы можете постепенно совершенствоваться и увеличивать свою доходность.

10 лучших инвестиций с низким уровнем риска в июне 2021 года

Несмотря на то, что экономика США вышла из глубины 2020 года, до конца 2021 года и в последующий период может быть еще немало препятствий. Фондовый рынок пережил существенный отскок во второй половине прошлого года и с тех пор остается горячим. Но инвесторам следует оставаться дисциплинированными, если рынок остынет. Создание портфеля, в котором есть хотя бы несколько менее рискованных активов, может быть полезным, чтобы помочь вам преодолеть будущую волатильность на рынке.

Разумеется, компромисс заключается в том, что, снижая подверженность риску, инвесторы, скорее всего, получат более низкую доходность в долгосрочной перспективе. Это может быть хорошо, если ваша цель — сохранить капитал и поддерживать стабильный поток процентного дохода.

Но если вы стремитесь к росту, подумайте о стратегиях инвестирования, которые соответствуют вашим долгосрочным целям. Даже у инвестиций с более высоким риском, таких как акции, есть сегменты (например, дивидендные акции), которые снижают риск, но при этом обеспечивают привлекательную долгосрочную доходность.

Что следует учитывать

В зависимости от того, насколько вы готовы рискнуть, есть несколько возможных сценариев:

- Нет риска — вы никогда не потеряете ни цента своей основной суммы.

- Некоторый риск — разумно сказать, что со временем вы либо выйдете на уровень безубыточности, либо понесете небольшие убытки.

Однако есть два улова: инвестиции с низким уровнем риска приносят более низкую доходность, чем вы могли бы найти где-либо еще с риском; а инфляция может подорвать покупательную способность денег, хранящихся в инвестициях с низким уровнем риска.

Если вы выберете инвестиции с низким уровнем риска, вы, скорее всего, со временем потеряете покупательную способность. Именно поэтому игры с низким уровнем риска делают более выгодные краткосрочные инвестиции или дают возможность пополнить запасы вашего чрезвычайного фонда.Напротив, инвестиции с более высоким риском лучше подходят для более высокой долгосрочной прибыли.

Именно поэтому игры с низким уровнем риска делают более выгодные краткосрочные инвестиции или дают возможность пополнить запасы вашего чрезвычайного фонда.Напротив, инвестиции с более высоким риском лучше подходят для более высокой долгосрочной прибыли.

Вот лучшие инвестиции с низким уровнем риска в июне 2021 года:

- Высокодоходные сберегательные счета

- Сберегательные облигации

- Депозитные сертификаты

- Фонды денежного рынка

- Казначейские векселя, векселя, облигации и TIPS

- Корпоративные облигации

- Акции, выплачивающие дивиденды

- Привилегированные акции

- Счета денежного рынка

- Фиксированные аннуитеты

Обзор: лучшие инвестиции с низким уровнем риска в 2021 году

1.Высокодоходные сберегательные счета

Хотя с технической точки зрения сберегательные счета не являются инвестициями, они предлагают умеренную прибыль на ваши деньги. Вы найдете наиболее прибыльные варианты, выполнив поиск в Интернете, и вы можете получить немного больше урожая, если захотите ознакомиться с прейскурантами и присмотреться к ним.

Зачем инвестировать: Сберегательный счет полностью безопасен в том смысле, что вы никогда не потеряете деньги. Большинство счетов застрахованы государством на сумму до 250 000 долларов США на каждый тип счета в банке, поэтому вам будет выплачена компенсация, даже если финансовое учреждение обанкротится.

Риск: Наличные деньги не теряют в долларовой стоимости, хотя инфляция может подорвать их покупательную способность.

2. Сберегательные облигации

Как и сберегательные счета, сберегательные облигации США, строго говоря, не являются инвестициями.

Скорее, это «инструменты сбережений», — говорит Маккайла Брейден, бывший старший советник Министерства финансов США, которое управляет TreasuryDirect.gov.

Через TreasuryDirect Казначейство продает два типа сберегательных облигаций: облигацию EE и облигацию I.

«Облигация I — хороший выбор для защиты от инфляции, потому что вы получаете фиксированную ставку, и уровень инфляции добавляется к ней каждые шесть месяцев», — говорит Брейден, имея в виду надбавку за инфляцию, которая пересматривается дважды в год.

Зачем инвестировать: Сберегательные облигации серии EE выплачивают проценты до 30 лет, и они приносят фиксированную доходность, если они были выпущены в мае 2005 года или позже. Если сберегательная облигация США погашается до пяти лет, взимается штраф в размере процентов за последние три месяца.

Риск: Сберегательные облигации США практически не имеют риска, а также могут приносить небольшую прибыль или вообще не приносить никакой прибыли. Так что со временем вы, вероятно, потеряете покупательную способность.

3. Депозитные сертификаты

Банковские компакт-диски всегда защищены от потери на счете, обеспеченном FDIC, если вы не заберете деньги раньше. Чтобы найти самые выгодные тарифы, поищите в Интернете и сравните, что предлагают банки.

Зачем инвестировать: Если вы оставите компакт-диск нетронутым до истечения срока, банк обещает выплатить вам установленную процентную ставку в течение указанного срока.

На некоторых сберегательных счетах выплачиваются более высокие процентные ставки, чем на некоторых компакт-дисках, но для этих так называемых высокодоходных счетов может потребоваться большой депозит.

Риск: Если вы удалите деньги с компакт-диска раньше, вы обычно потеряете часть заработанных процентов. Некоторые банки также поражают вас потерей части основной суммы долга, поэтому важно прочитать правила и проверить ставки, прежде чем покупать компакт-диск.

4. Фонды денежного рынка

Фонды денежного рынка представляют собой пулы компакт-дисков, краткосрочных облигаций и других инвестиций с низким уровнем риска, сгруппированных вместе для диверсификации рисков и обычно продающихся брокерскими фирмами и компаниями паевых инвестиционных фондов.

Зачем инвестировать: В отличие от CD, фонд денежного рынка является ликвидным, что означает, что вы обычно можете забрать свои средства в любое время без каких-либо штрафов.

Риск: Фонды денежного рынка обычно довольно безопасны, — говорит Бен Вацек, основатель и специалист по финансовому планированию Guide Financial Planning в Миннеаполисе.

«Банк сообщает вам, какую ставку вы получите, и его цель состоит в том, чтобы стоимость одной акции не была меньше 1 доллара», — говорит он.

5. Казначейские векселя, векселя, облигации и TIPS

The U.S. Treasury также выпускает казначейские векселя, казначейские векселя, казначейские облигации и ценные бумаги с защитой от инфляции, или TIPS:

- Казначейские векселя со сроком погашения в один год или раньше.

- Казначейские облигации рассчитаны на срок до 10 лет.

- Казначейские облигации со сроком погашения до 30 лет.

- TIPS — это ценные бумаги, основная стоимость которых повышается или понижается в зависимости от направления инфляции.

Зачем инвестировать: Все это высоколиквидные ценные бумаги, которые можно покупать и продавать напрямую или через паевые инвестиционные фонды.

Риск: Если вы храните казначейские облигации до их погашения, вы, как правило, не потеряете никаких денег, если только не купите облигацию с отрицательной доходностью. Если вы продадите их раньше срока погашения, вы можете потерять часть своей основной суммы, поскольку их стоимость будет колебаться по мере роста и падения процентных ставок. Однако недавняя волатильность на рынке и переход ФРС к снижению процентных ставок до нуля означают, что некоторые казначейские облигации могут фактически иметь отрицательную доходность. Так что покупка некоторых из этих облигаций может стоить вам денег.

6. Корпоративные облигации

Компании также выпускают облигации, которые могут быть от относительно низкорисковых (выпущенных крупными прибыльными компаниями) до очень рискованных. Самые низкие из низких известны как высокодоходные облигации или «мусорные облигации».

«Существуют высокодоходные корпоративные облигации с низкой ставкой и низким качеством, — говорит Шерил Крюгер, основатель Growing Fortunes Financial Partners в Шаумбурге, штат Иллинойс. «Я считаю их более рискованными, потому что у вас есть не только риск процентной ставки, но и риск дефолта.”

«Я считаю их более рискованными, потому что у вас есть не только риск процентной ставки, но и риск дефолта.”

- Риск процентной ставки: Рыночная стоимость облигации может колебаться при изменении процентных ставок. Стоимость облигаций растет, когда ставки падают, и стоимость облигаций снижается, когда ставки растут.

- Риск дефолта: Компания может не выполнить свое обещание выплатить проценты и основную сумму, что потенциально может оставить вас без каких-либо инвестиций.

Зачем инвестировать: Чтобы снизить процентный риск, инвесторы могут выбирать облигации со сроком погашения в ближайшие несколько лет.Долгосрочные облигации более чувствительны к изменениям процентных ставок. Чтобы снизить риск дефолта, инвесторы могут выбирать высококачественные облигации крупных компаний с хорошей репутацией или покупать фонды, инвестирующие в диверсифицированный портфель этих облигаций.

Риск: Обычно считается, что облигации имеют меньший риск, чем акции, хотя ни один из классов активов не является безрисковым.

«Держатели облигаций имеют более высокую иерархию, чем акционеры, поэтому, если компания обанкротится, держатели облигаций получат свои деньги обратно раньше акционеров», — говорит Вацек.

7. Акции, приносящие дивиденды

Акции не так безопасны, как наличные деньги, сберегательные счета или государственный долг, но, как правило, они менее рискованны, чем такие высокоуровневые компании, как опционы или фьючерсы. Дивидендные акции считаются более безопасными, чем акции с высокими темпами роста, потому что они выплачивают денежные дивиденды, помогая ограничить их волатильность, но не устраняя ее. Таким образом, дивидендные акции будут колебаться вместе с рынком, но могут не так сильно упасть, когда рынок находится в депрессивном состоянии.

Зачем инвестировать: Акции, по которым выплачиваются дивиденды, обычно считаются менее рискованными, чем те, которые этого не делают.

«Я бы не сказал, что дивидендные акции — это инвестиция с низким уровнем риска, потому что были акции, приносящие дивиденды, которые потеряли 20 или 30 процентов в 2008 году», — говорит Вацек. «Но в целом это меньший риск, чем акции роста».

«Но в целом это меньший риск, чем акции роста».

Это потому, что компании, выплачивающие дивиденды, обычно более стабильны и зрелы, и они предлагают дивиденды, а также возможность повышения курса акций.

«Вы не зависите только от стоимости этих акций, которая может колебаться, но вы также получаете регулярный доход от этих акций», — говорит Вацек.

Риск: Один из рисков для дивидендных акций заключается в том, что компания сталкивается с тяжелыми временами и объявляет об убытке, вынуждая ее полностью урезать или полностью исключить свои дивиденды, что отрицательно скажется на цене акций.

8. Привилегированные акции

Привилегированные акции больше похожи на облигации с более низким рейтингом, чем на обыкновенные акции. Тем не менее, их стоимость может существенно колебаться в случае падения рынка или повышения процентных ставок.

Зачем инвестировать: Как и облигации, привилегированные акции производят регулярные выплаты наличными. Но, что необычно, компании, выпускающие привилегированные акции, могут в некоторых случаях приостановить выплату дивидендов, хотя часто компании приходится компенсировать любые пропущенные выплаты. И компания должна выплатить дивиденды по привилегированным акциям, прежде чем дивиденды могут быть выплачены держателям обыкновенных акций.

Но, что необычно, компании, выпускающие привилегированные акции, могут в некоторых случаях приостановить выплату дивидендов, хотя часто компании приходится компенсировать любые пропущенные выплаты. И компания должна выплатить дивиденды по привилегированным акциям, прежде чем дивиденды могут быть выплачены держателям обыкновенных акций.

Риск: Привилегированные акции похожи на более рискованную версию облигации, но, как правило, они безопаснее, чем акции. Их часто называют гибридными ценными бумагами, потому что держатели привилегированных акций получают выплаты после держателей облигаций, но раньше держателей акций.Привилегированные акции обычно торгуются на фондовой бирже, как и другие акции, и их необходимо тщательно проанализировать перед покупкой.

9. Счета денежного рынка

Счет денежного рынка может во многом походить на сберегательный счет, и он предлагает многие из тех же преимуществ, включая дебетовую карту и выплату процентов. Однако для счета денежного рынка может потребоваться более высокий минимальный депозит, чем для сберегательного счета.

Зачем инвестировать: Ставки на счетах денежного рынка могут быть выше, чем на сопоставимых сберегательных счетах.Кроме того, у вас будет возможность потратить наличные, если они вам понадобятся, хотя на счете денежного рынка может быть установлен лимит на ежемесячное снятие средств, как на сберегательном счете. Вы захотите найти здесь лучшие ставки, чтобы убедиться, что вы получаете максимальную прибыль.

Риск: Счета денежного рынка защищены FDIC с гарантиями до 250 000 долларов США на каждого вкладчика на банк. Таким образом, счета денежного рынка не представляют риска для вашего принципала. Возможно, самый большой риск — это цена наличия слишком большого количества денег на вашем счете и недостаточного дохода для опережающих темпов инфляции, что означает, что вы можете со временем потерять покупательную способность.

10. Фиксированные аннуитеты

Аннуитет — это договор, часто заключаемый со страховой компанией, по которому будет выплачиваться определенный уровень дохода в течение определенного периода времени в обмен на авансовый платеж. Аннуитет можно структурировать по-разному, например, выплачивать в течение фиксированного периода, например, 20 лет или до смерти клиента.

Аннуитет можно структурировать по-разному, например, выплачивать в течение фиксированного периода, например, 20 лет или до смерти клиента.

При фиксированном аннуитете контракт обещает выплачивать определенную сумму денег, обычно ежемесячно, в течение определенного периода времени. Вы можете внести единовременную выплату и получить выплату сразу же или внести ее в течение определенного периода времени, и аннуитет начнет выплачиваться в какой-то момент в будущем (например, в дату вашего выхода на пенсию).)

Зачем инвестировать: Фиксированный аннуитет может обеспечить вам гарантированный доход и доход, обеспечивая большую финансовую безопасность, особенно в периоды, когда вы больше не работаете. Аннуитет также может предложить вам способ увеличения вашего дохода на основе отсрочки налогообложения, и вы можете вносить неограниченную сумму на счет. Аннуитеты могут также включать ряд других льгот, таких как пособие в случае смерти или минимальные гарантированные выплаты, в зависимости от контракта.

Риск: Аннуитетные контракты известны своей сложностью, поэтому вы можете не получить именно то, что ожидаете, если не будете внимательно читать мелкий шрифт контракта.Аннуитеты довольно неликвидны, а это означает, что их может быть трудно или невозможно получить без значительного штрафа. Если в будущем инфляция существенно вырастет, ваша гарантированная выплата также может выглядеть не столь привлекательной.

Подробнее:

Хотите надежное вложение? Рассмотрите эти варианты с низким уровнем риска

Когда рынки становятся волатильными, безопасные инвестиции часто получают момент под солнцем — и не зря. Депозитные счета, застрахованные FDIC, и другие инвестиции с низким уровнем риска могут помочь осторожным инвесторам бороться с инфляцией, сохраняя при этом свои сбережения в безопасности.

Однако помните: низкий риск обычно означает низкую доходность, а это означает, что эти учетные записи имеют наибольший смысл, когда вы инвестируете в краткосрочной перспективе и, возможно, в ближайшее время вам придется снять деньги. (Наш полный список инвестиционных вариантов охватывает более долгосрочные и более рискованные инвестиции.)

(Наш полный список инвестиционных вариантов охватывает более долгосрочные и более рискованные инвестиции.)

Если вы инвестируете на долгосрочную перспективу — подумайте о целях на пять или более лет вперед — недорогие инвестиции в акционерный капитал, такие как индексные фонды, часто являются лучшим выбором. . (Если вы не знаете, почему это так, прочтите о различиях между краткосрочными и долгосрочными целями инвестирования.)

Способы приумножения с минимальным риском

Все перечисленные ниже инвестиции сопровождаются страховкой, что делает их риски практически несуществующими. Но их доходность также очень низка по сравнению с долгосрочной доходностью, которую вы можете получить, инвестируя в фондовый рынок.

Счета денежного рынка

Какие они? По сути, это сберегательные счета, но они позволяют вам тратить деньги непосредственно со счета (в отличие от сберегательного счета) с ограниченным количеством транзакций в месяц.

Что в них безопасного? Эти счета поддерживаются Федеральной корпорацией страхования депозитов (FDIC), которая гарантирует вклады до 250 000 долларов США на одно учреждение на одного инвестора.

Где я могу его получить? Большинство банков предлагают счета на денежном рынке, но средняя процентная ставка по стране на FDIC в настоящее время составляет всего 0,10% (эта ставка является переменной и может меняться). Однако многие онлайн-банки предлагают значительно более высокие ставки.

Онлайн высокодоходные сберегательные счета

Какие они? Они принципиально похожи на типичные сберегательные счета, но, работая строго онлайн, этим банкам не нужно тратить деньги на обычные операции.В свою очередь, они передают вам эти сбережения в виде более высоких APY.

Что в них безопасного? Хотя они не принадлежат традиционным обычным банкам, эти счета по-прежнему застрахованы FDIC.

Где я могу его получить? Все делается онлайн, от выбора банка до регистрации и перевода в него денег.

Кассовые счета

Какие они? Природа этих счетов немного различается между поставщиками сегодня, но большинство этих продуктов ведут себя аналогично онлайн-сберегательным счетам. В последнее время они стали более популярными среди онлайн-брокеров и роботов-консультантов, в основном потому, что они позволяют клиентам легко переводить деньги на инвестиционный счет и обратно.

В последнее время они стали более популярными среди онлайн-брокеров и роботов-консультантов, в основном потому, что они позволяют клиентам легко переводить деньги на инвестиционный счет и обратно.

Что в них безопасного? Счета для управления денежными средствами предлагаются небанковскими финансовыми учреждениями, но благодаря партнерству с банками они по-прежнему поддерживаются Федеральной корпорацией страхования депозитов.

Где я могу его получить? У онлайн-брокера или робо-консультанта.

Депозитные сертификаты (CD)

Что это такое? Банки предлагают компакт-диски, потому что они дают им заранее определенную сумму наличных на определенный период времени, которую они могут использовать для ссуды другим клиентам или инвестирования.Чтобы побудить вас открыть компакт-диск, они часто предлагают более высокие ставки, чем сберегательные счета. Обратная сторона? Если вам нужно получить доступ к наличным на вашем компакт-диске, вы столкнетесь с штрафом за досрочное снятие, который часто состоит из процентов за несколько месяцев.

Что в них безопасного? С их помощью вы помещаете свои деньги на счет, застрахованный FDIC, на определенный период, в течение которого вы получите гарантированную процентную ставку.

Где я могу его получить? Большинство банков предлагают компакт-диски; однако в онлайн-банках доходность, как правило, намного выше по тем же причинам, которые указаны выше.

Казначейские билеты, векселя и облигации

Что это такое? Когда вы покупаете казначейские векселя, векселя и облигации, вы, по сути, даете ссуду правительству, и оно регулярно выплачивает вам проценты по этой ссуде. Если вы держите ее в течение всего периода, вам также вернется номинальная стоимость облигации.

Самая большая разница между векселями, векселями и облигациями заключается в том, как долго государство хранит ваши деньги и ваша процентная ставка.

Векселя погашаются в течение года.

Облигации подлежат погашению через 2, 3, 5, 7 или 10 лет.

Облигации подлежат погашению через 20 или 30 лет.

Что в них безопасного? Казначейские ценные бумаги (векселя, векселя и облигации) обеспечены «полной верой и кредитом правительства США». Приобретая их в Казначействе, вы получаете все обещанные вам регулярные процентные выплаты, пока вы владеете облигацией, плюс номинальная стоимость облигации, если вы держите ее до погашения.

В качестве альтернативы вы также можете продать свою облигацию, если хотите, хотя вы потеряете процентные платежи, которые у вас были бы до наступления срока ее погашения.

Реклама

| Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула подсчета очков для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию и минимальные суммы, инвестиционный выбор, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула подсчета очков для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию и минимальные суммы, инвестиционный выбор, поддержку клиентов и возможности мобильных приложений. |

Инвестиции с фиксированной процентной ставкой с низким риском потери основной суммы

В отличие от выше следует рассмотреть 9000 вариантов с каждым из следующих, но они по-прежнему относятся к менее рискованной стороне инвестиционного спектра.Для этих инвестиций вам также понадобится онлайн-брокер. Во-первых, узнайте, как выбрать лучший для вас. Затем, когда у вас есть брокерский счет, вы можете использовать его средство проверки инвестиций, чтобы помочь вам сделать покупки для любого из вложений, указанных ниже.

Корпоративные облигации

Что это такое? Как и государственные облигации, корпоративные облигации похожи на небольшую ссуду от вас, но в данном случае конкретной компании. Самый безопасный способ купить облигации и извлечь из них выгоду — это выявить стабильные компании с длительным опытом выплаты долгов держателям облигаций.

Самый безопасный способ купить облигации и извлечь из них выгоду — это выявить стабильные компании с длительным опытом выплаты долгов держателям облигаций.

Microsoft и Johnson & Johnson, например, являются двумя компаниями с самым высоким рейтингом в мире, и вероятность их дефолта очень мала. Когда вы покупаете облигацию с фиксированной процентной ставкой у качественной компании и планируете держать ее до наступления срока погашения, это обычно считается безопасным вложением средств.

Текущая доходность: от 3% до 4% за последние 10 лет, на основе средней доходности корпоративных облигаций Moody’s Daily с рейтингом AAA.

Что в них безопасного? Корпоративные облигации поставляются с обещанием компании-эмитента: выплатить вам фиксированную процентную ставку в течение определенного периода времени и выплатить основную сумму в конце этого периода.Как правило, более длительные периоды приносят более высокую доходность.

В чем риск? Если компания, выпускающая облигацию, объявляет о банкротстве, она может не выплатить вам свой долг, что означает, что ваш фиксированный доход исчезнет. Но для сильных, устоявшихся компаний этот риск может быть относительно низким.

Но для сильных, устоявшихся компаний этот риск может быть относительно низким.

Где я могу его получить? У онлайн-брокера.

Привилегированные акции

Что это такое? Владение акциями компании, предлагающими владельцу фиксированные выплаты.

Текущая доходность: Зависит от компании.

Что в них безопасного? Подобно облигациям, привилегированные акции предлагают фиксированный доход, который часто выплачивается инвесторам ежеквартально. Например, если цена акции составляет 100 долларов, а годовой дивиденд составляет 5 долларов, дивидендная доходность составляет 5%.

При использовании наиболее привилегированных акций вы получите дивиденды по той же ставке, которую обещали при их покупке, даже если рыночная стоимость акций упадет. В этом отличие от дивидендов по обыкновенным акциям, которые основаны на колебаниях стоимости акций и не являются фиксированными.См. Наше руководство по привилегированным акциям, чтобы получить более подробное представление об этих инвестиционных инструментах.

В чем риск? Выплата дивидендов остается на усмотрение каждой компании, и они могут отказаться от выплат в периоды жесткой экономии — хотя большинство компаний очень стараются избежать этого, потому что это рассматривается как сигнал бедствия для бизнеса. Если компания обанкротится, держатели облигаций получают деньги раньше держателей привилегированных акций.

Также стоит отметить: рыночная стоимость привилегированных акций имеет тенденцию расти медленнее, чем обыкновенные акции той же компании.Как и в случае с облигациями, на стоимость привилегированных акций наиболее сильно влияют колебания процентных ставок, а не показатели компании.

Где я могу его получить? У онлайн-брокера.

Инвестиции с умеренным риском

Не впечатлены вышеуказанной доходностью и готовы взять на себя немного больший риск для более высокой потенциальной доходности? Изучите варианты ниже. Хотя они сопряжены с некоторым риском потери основной суммы, они также предлагают гораздо более высокую потенциальную доходность, чем перечисленные выше инвестиции, а их долгосрочные риски — особенно в случае паевых инвестиционных фондов — часто относительно низки.

Обыкновенные акции с выплатой дивидендов