Как организовать приём платежей на сайте разными способами

- 26.04.2019

- Просмотров:

Интернет-коммерция сегодня просто процветает, через глобальную сеть можно оплатить практически любую вещь или услугу, а также заказать доставку на дом. Всё более популярным стал безналичный расчёт, поэтому долг каждого владельца интернет-магазина – предоставить своим покупателям комфортный способ оплаты покупок. В этом отношении удобство покупателей стоит на первом месте. Рассмотрим, какие существуют популярные способы приёма платежей на сайтах сегодня? Что нужно сделать, чтобы настроить систему оплаты на своём сайте?

Банковские карты

Банковские карты – универсальное средство оплаты, которое позволяет рассчитываться за покупки в супермаркетах, оплачивать услуги ЖКХ, мобильной связи, счета в кафе и ресторанах, а также онлайн-покупки и заказы.

Необходимость заключить договор с банком на приём платежей и открыть счёт, куда будут поступать средства.

Некоторые банки требуют внесения депозита.

Предоставление информации о продаваемых товарах.

Для небольшого бизнеса такое «плотное» сотрудничество с банком может оказаться не самым выгодным решением.

Яндекс.Деньги

Работать с Яндексом проще, чем с банком. Приём платежей на сайте в Яндекс.Деньгах можно настроить юридическим лицам и ИП. Чтобы воспользоваться услугами сервиса, необходимо заключить договор и представить некоторые идентифицирующие документы. Система предлагает своим пользователям несколько вариантов тарифов в зависимости от оборота интернет-магазина.

Если изначально сервис был довольно узок и предоставлял возможность расчёта только Я. Деньгами, то сегодня он позволяет принимать оплату на Я.Кошелек с пластиковых карт, счетов мобильных телефонов, а также Webmoney. При этом комиссия за каждую транзакцию будет отличаться в зависимости от способа оплаты, в среднем она составляет от 3% до 5%.

Деньгами, то сегодня он позволяет принимать оплату на Я.Кошелек с пластиковых карт, счетов мобильных телефонов, а также Webmoney. При этом комиссия за каждую транзакцию будет отличаться в зависимости от способа оплаты, в среднем она составляет от 3% до 5%.

Qiwi

Платежная система Qiwi доступна для подключения на сайтах юр. лиц или ИП. Для этого нужно предоставить информацию о товарах и деятельности магазина, в соответствии с которой сотрудники сервиса будут готовы предложить оптимальный тариф.

На сегодняшний день сервис позволяет принимать к оплате валюту Qiwi, наличные через терминалы Qiwi, оплату со счета мобильного или с банковских карт. Комиссия системы Visa QIWI Wallet составляет от 1% до 5%.

WebMoney

WebMoney – одна из старейших платежных систем, которая позволяет принимать платежи в формате WM. Для интернет-магазинов система предлагает несколько вариантов обслуживания, в том числе Web Merchant Interface, которая предполагает прием средств с:

WM-кошельков,

WM-карт,

WebMoney Check,

Пластиковых карт,

Банковскими переводами,

Через платежные терминалы,

Денежными переводами.

Юридические лица могут принимать платежи от участников системы на банковский счет, не создавая собственный WM-кошелек. В таком случае, им необходимо сотрудничать с платежным агрегатором, который исполняет роль посредника.

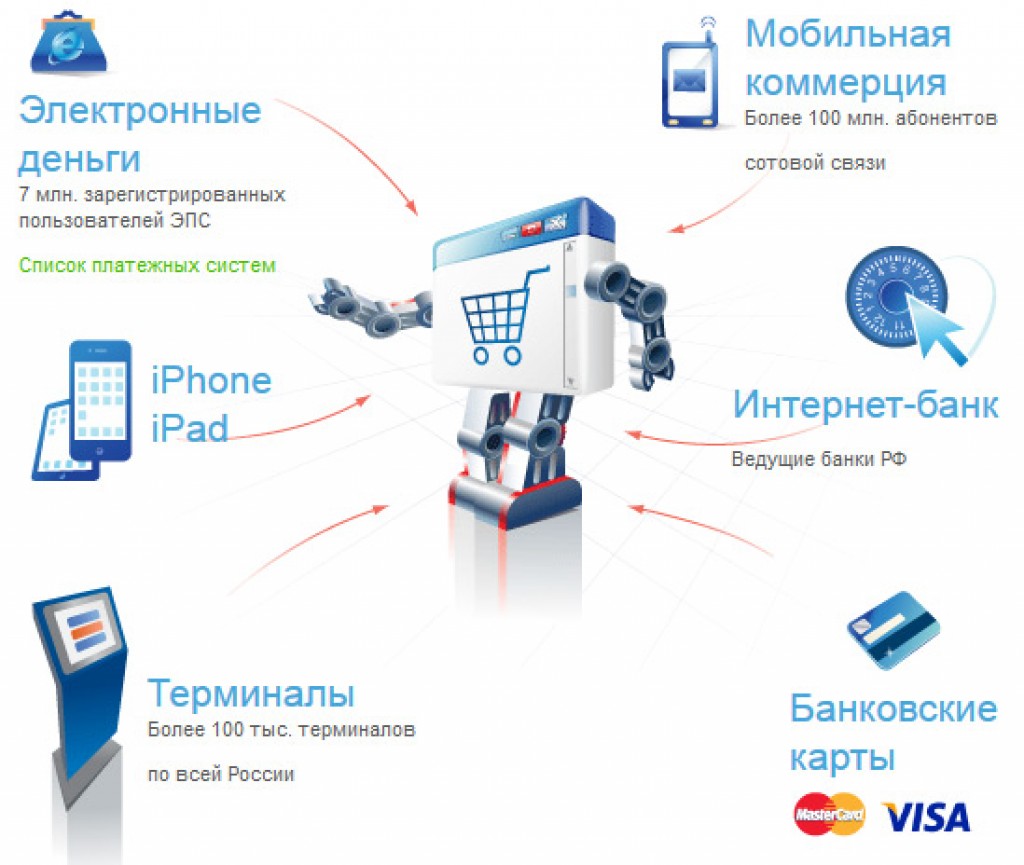

Агрегаторы

Агрегаторы представляют собой платежные системы, которые позволяют принимать на сайте самые распространённые формы оплаты. С помощью такого сервиса покупатель может рассчитаться Я.Деньгами, Вебмани, через терминал или кошельки Киви, с банковской карты или счета мобильного телефона.

Преимущество данного способа приема оплаты заключается в том, что владельцу сайта не приходится заключать договор с каждой отдельной платежной системой, только один договор с агрегатором. При этом необходимо иметь статус ИП или юр. лица. За каждую транзакцию агрегатор берет небольшую комиссию. Один из примеров такого сервиса — платежный агрегатор PayMaster. В среднем при приеме платежей через данный сервис комиссия составляет от 2%.

Как принимать платежи по пластиковым картам? Прием платежей по банковским картам, прием оплаты картой с эквайрингом от 2can.

Прием платежей по банковским картам

Сегодня платёжные карты являются довольно распространённым явлением. В качестве платёжного инструмента банковские карты используются во многих организациях. Простота выполняемой операции экономит время, как клиента, так и компаний. Подобный способ оплаты услуг практически исключает появление очередей, в то же время продавцу не нужно искать сдачу, ибо терминал снимет со счёта именно ту сумму, которая нужна с точностью до копейки.

Как устроена платежная карта?

Так что же представляет собой пластиковая карта? На первый взгляд, сложно понять, каким образом с её помощью проводятся подобные операции. Она оснащена специальной магнитной полосой или чипом (иногда и тем, и другим). На полосе и/или в чипе хранится платежная информация держателя (владельца). Специальные считывающие устройства на терминалах получают информацию с карты, после чего производят необходимые операции.

Она оснащена специальной магнитной полосой или чипом (иногда и тем, и другим). На полосе и/или в чипе хранится платежная информация держателя (владельца). Специальные считывающие устройства на терминалах получают информацию с карты, после чего производят необходимые операции.

После того, как банк-эмитент, выпустивший карту, авторизовал запрашиваемую сумму, всё, что требуется покупателю — это поставить свою подпись на чеке, чтобы удостовериться в том, что продавец ввёл в терминал верную сумму.

На большинстве банковских карт есть специальное поле, где владелец ставит свою подпись. Это нужно для того, чтобы определить действительно ли человек является её владельцем.

Как видите, этот платёжный инструмент удобен, универсален и практичен. Определённо, пройдёт некоторое время, и пластиковые карты вытеснят наличные деньги, этот процесс необратим. Да, сегодня многие люди всё ещё подсознательно боятся иметь дело с пластиковыми банковскими картами, но лет через 10 у них просто не будет выбора.

Аппараты для приема платежных карт

Компании смогут организовать прием платежей от физлиц через «Сбербанк» без визита в офис за пять минут — Новости — город Рязань на городском сайте RZN.info

Компании смогут организовать прием платежей от физлиц через «Сбербанк» без визита в офис за пять минут

Подробнее о подключении к сети приема платежей — на сайте «Сбербанка».

Подключиться к сети приема платежей физических лиц «Сбербанка» стало еще быстрее и удобнее. Об этом сообщили представители банка.

Чтобы начать принимать платежи за свои услуги в каналах «Сбербанка», юридическому лицу — поставщику услуг — достаточно войти в систему «Сбербанк Бизнес Онлайн», выбрать расчетный счет, на который будут зачисляться деньги от плательщиков, вид услуги и подписать договор электронной подписью.

К преимуществам заключения такого договора относят упрощение обработки платежей на стороне компании: банк передает юридическому лицу один сводный реестр в день, что удобнее, чем набор отдельных платежных поручений. Комфортнее становится оплата счетов для клиентов — физических лиц: для проведения платежа требуется минимум реквизитов, что минимизирует ошибки при вводе. Это в итоге гарантирует компании получение денег.

«В начале этого года мы предоставили нашим клиентам-юридическим лицам возможность самостоятельно заключить договор за 5 минут без визита в банк. Нашей следующей задачей было сократить время вывода услуги в платежные каналы банка. Если раньше это происходило только на следующий день, то сейчас процесс занимает всего несколько минут. Мы рады предоставить нашим клиентам действительно высокотехнологичный сервис, соответствующий требованиям времени», — прокомментировала Оксана Синельник, управляющий директор дивизиона «Платежи и переводы» «Сбербанка».

Подробнее о подключении к сети приема платежей — на сайте «Сбербанка».

Онлайн оплата и платежи на сайте

В процессе ведения собственного бизнеса одной из практичных функций является онлайн оплата на сайте с использованием банковских карт или через систему быстрых платежей(СБП) Банка России. Дистанционный способ оплаты будет очень удобен как для вас, так и для вашего клиента, ведь для этого необходимо лишь наличие интернета и денежных средств на банковском счету. Процесс онлайн оплаты выполняется через платёжную форму, которая будет встроена на ваш сайт. На этой форме ваши покупатели вводят данные своей карты или сканируют QR код системы быстрых платежей и производят оплату.

Оплата картой на сайте способна значительно поднять уровень ваших продаж в максимально сжатые сроки. Чтобы снизить коэффициент отказов по оплате онлайн, наши специалисты оптимизировали платёжную форму и настроили весь процесс проведения платежей с максимальным удобством для плательщика и высоким уровнем безопасности. Благодаря оптимизации, вашему клиенту будет гораздо проще оплачивать свои заказы, а значит он будет возвращаться к вам снова и рекомендовать своим знакомым.

Благодаря оптимизации, вашему клиенту будет гораздо проще оплачивать свои заказы, а значит он будет возвращаться к вам снова и рекомендовать своим знакомым.

Платежный шлюз GateLine подключен к такими ведущими банками-эквайерами, как ВТБ, Сбербанк, Банк Русский Стандарт, ФК Открытие и др. Благодаря этому, проведя интеграцию с нашим шлюзом, вы можете организовать приём онлайн-платежей на сайте на выгодных условиях в режиме мультиэквайринга. При этом, всю необходимую вам поддержку при организации онлайн оплат на вашем сайте, подготовку договоров, консалтинг и круглосуточное техническое обслуживания мы Вам предоставим с выделением персонального менеджера. Используя платёжный шлюз GateLine, вы сможете повысить объем ваших продаж и лояльность ваших клиентов.

Благодаря разнообразным функциональным возможностям нашего шлюза, Вы можете организовать привязку банковских карт плательщиков на Вашем сайте для удобства повторных онлайн оплат, предоставить плательщику возможность оплаты на сайте в один клик с использованием его карт, сохраненных в таких сервисах, как GooglePay, Apple Pay, MasterPass, а также организовать автоматическое списание с карт клиентов определенных сумм при использовании ими услуг, требующих ежемесячные оплаты.

В личном кабинете платежного шлюза вы можете всегда просмотреть все ваши заказы, их статус, операции онлайн оплаты заказов, при необходимости оформить возвраты платежей, выставить клиенту электронный счет для дистанционной онлайн оплаты ваших товаров и услуг, а также сформировать, распечатать или выгрузить необходимую вам отчетность по интернет эквайрингу.

Для вашего удобства, есть возможность проведения брендирования, кастомизации платёжной формы, а также её встраивания на ваш сайт, что будет отличать вас от остальных организаций. Максимально удобный сервис оплаты и привлекательный внешний вид страницы вызовет больше доверия у вашего покупателя, а значит поднимет продажи.

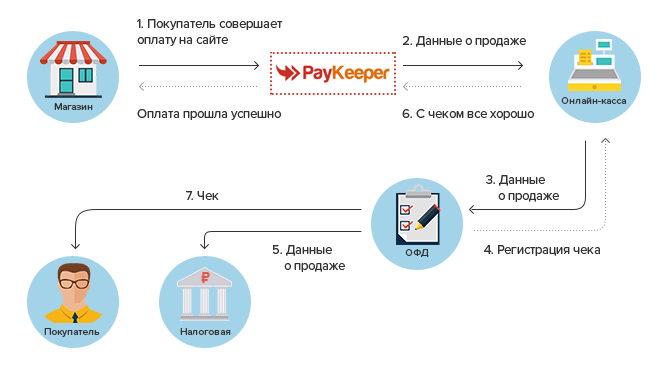

Прием онлайн-платежей на сайте – подключите онлайн-кассу

Мы ценим своих клиентов, а поэтому предоставляем своим клиентам комплексные услуги. Вам не надо отдельно искать поставщиков онлайн-касс и проводить с ними интеграцию вашего сайта. Для вашего удобства, мы можем при приеме платежей на сайте или в мобильном приложении автоматически направлять данные для формирования фискальных чеков через сервис по аренде онлайн касс нашего партнера — компании Orange Data (https://orangedata. ru/).

ru/).

Чтобы подключить онлайн кассу и узнать все подробности, Вы можете воспользоваться консультацией наших специалистов, которые предоставят вам полную информацию по условиям подключения интернет-эквайринга с использованием онлайн-кассы по 54-ФЗ, предложат выгодные тарифы приёма банковских карт, а также возможность проведения оплат C2B через систему быстрых платежей Банка России.

Воспользуйтесь услугами нашей компании, и вы по достоинству оцените преимущества использования нашего платёжного шлюза при приёме платежей на сайте с онлайн-кассой. Вы будете удовлетворены результатом сотрудничества с нами, система оплаты на сайте с использованием нашего платежного шлюза оправдает все ваши ожидания и сделает ваш бизнес более конкурентоспособным.

Без затрат и усилий. Как организовать прием криптовалюты в своем бизнесе :: РБК.Крипто

36% процентов американских компаний принимают цифровые монеты. Российская статистика менее позитивна, однако число тех, кто решился получать токены в качестве оплаты товаров и услуг, растет с каждым годом

Российская статистика менее позитивна, однако число тех, кто решился получать токены в качестве оплаты товаров и услуг, растет с каждым годом

На портале coinmap.org представлена мировая карта, где указаны все магазины и банкоматы, принимающие криптовалюту. По данным сайта на момент написания материала по всему миру было 15 955 таких объектов. Для сравнения, в мае 2018 года их количество составляло 12 541.

Страховая компания Hartford Steam Boiler and Insurance Co в начале этого года опубликовала результаты своего исследования. Аналитики опросили представителей 505 американских предприятий малого и среднего бизнеса и выяснили, что 36% процентов из них уже принимают цифровую валюту в качестве оплаты товаров и услуг.

Респонденты отметили, что перешли на прием криптовалютных платежей из-за более низких сборов за обработку транзакций и более быстрых переводов, при этом представители фирм заявили, что понимают и принимают рискованность данного вида платежей. В компаниях считают, что использование криптовалют может сделать предприятия более уязвимыми к кибер-мошенничеству и компьютерным атакам.

Оплата товаров и услуг биткоином и другими криптовалютами становится все популярнее в офлайн и на онлайн-платформах. Это подтверждает другое исследование, которое проводила фирма SEMRush в октябре 2019 года. По мнению аналитиков, в Италии третьим по популярности способом интернет-платежей стал биткоин. Первая криптовалюта используется в качестве оплаты почти 216 000 раз в месяц, это в разы больше, чем у популярных платежных систем, таких как Visa, Mastercard и American Express.

Сервисы, приложения и плагины для организации приема криптовалют

Для внедрения криптовалютной оплаты на сайт или в онлайн-магазин потребуется крипто-шлюз — особое ПО, которое позволяет получать или отправлять цифровые монеты в качестве платежного средства за товары и услуги, помогает разделять платежи и бережет полученные средства.

Один из самых популярных и проверенных сервисов — BitPay. Он позволяет компаниям принимать Bitcoin и Bitcoin Cash в качестве оплаты, взамен берет довольно низкую комиссию за обработку транзакций и перевод цифровых монет в фиат. Для начала работы с сервисом необходимо подать заявку с данными о деятельности компании. На официальном сайте сервиса есть подробная инструкция по установке и работе с криптовалютными платежами.

Если заявку по каким-то причинам не примут, что тоже бывает, можно присмотреться к двум альтернативным сервисам BTCPay и B2BinPay. BTCPay Server — это бесплатный сервер с открытым исходным кодом для торговцев, которые хотят принимать только биткоин. B2BinPAY дает возможность принимать около 10 крупнейших по капитализации криптовалют и более 500 токенов. Чтобы начать работу с этим сервисом, нужно заполнить заявку на сайте B2Broker, после чего пользователю будут отправлены подробные инструкции о настройке платежей.

Более продвинутых пользователей может заинтересовать платформа Apirone, которая помогает клиентам принимать биткоин и лайткоин в качестве оплаты. В отличие от других программ, установка данного плагина не так проста и занимает больше времени.

В отличие от других программ, установка данного плагина не так проста и занимает больше времени.

Процессинговые услуги также предоставляют сервисы: Bitaps.com, Сommerce.coinbase, Blockchain.com.

Помимо низких комиссий и ускоренной обработки транзакций, переход на криптовалютные платежи позволяет расширить целевую аудиторию, привлечь новых клиентов, опередить конкурентов и стать чуть более независимым от традиционных банковских институтов.

Автор

Александра Берлизева

Приём платежей в чате с клиентом

Компании часто теряют клиентов уже на моменте оплаты товара. Если мы отправляем клиента на сайт составлять самостоятельно заказ, а потом еще и вводить вручную данные карты, то клиент взбесится и уйдет искать более простые варианты.

Если мы отправляем клиента на сайт составлять самостоятельно заказ, а потом еще и вводить вручную данные карты, то клиент взбесится и уйдет искать более простые варианты.

Наша задача — максимально сделать всё за клиента, чтобы ему нужно было просто нажать пару кнопок.

Центр продаж позволяет быстро создать заказ, который клиент сможет оплатить прямо в чате. Менеджер сформирует заказ и страницу оплаты, а клиенту нужно только выбрать удобный способ оплаты и перевести нам деньги.

Как отправить страницу оплаты в чат?

Перед началом работы необходимо провести небольшую настройку центра продаж. Подробнее читайте в статье С чего начать.Рассмотрим пример — у нас есть магазин игрушек, и клиенты пишут нам с желанием совершить заказ.

Выберем иконку Продажи в чате и перейдем в раздел Принять оплату.

Чтобы клиенты могли совершить онлайн-оплату прямо в чате — подключите платежные системы. Подробнее читайте в статье Как подключить платежные системы.

Подробнее читайте в статье Как подключить платежные системы.Прежде всего укажем товары — их можно выбрать из списка или создать новые, не покидая страницы.

Теперь добавим количество, цену и единицу измерения.

Прямо в этом окне вы можете дать клиенту скидку — в нашем случае, мы подарим клиенту несколько мишеней.

Готово! Отправим клиенту информацию о заказе — ему останется выбрать подходящий способ оплаты.

Где посмотреть список заказов?

Битрикс24 автоматически создаст новый заказ для текущего клиента. Кликнем иконку Продажи в чате и перейдем к списку заказов.

Мы увидим список всех заказов этого клиента.

Нажмите на заказ для дополнительной информации.

Для корректного формирования чека обязательно перейдите в созданный заказ и укажите электронный адрес или телефон клиента в разделе Свойства заказа.

Битрикс24 автоматически сохранит товары, которые мы создавали для заказа. Теперь их можно выбрать из каталога.

Связь заказа и сделки в CRM

Заказ, созданный из центра продаж, автоматически привязывается к текущей сделке. Эту связь можно увидеть в карточке сделки на вкладке Заказы.

А также в истории изменений сделки.

Возможен ли эквайринг без терминала?

27 Августа 2020

Многие люди предпочитают совершать покупки онлайн, потому что это удобно, быстро и выгодно. Сегодня всего в несколько кликов можно купить продукты, одежду, книги, билеты в кино, мебель, бытовую технику и другие товары. Оплатить заказ также можно банковской картой на сайте. В таком случае не придется собирать к приезду курьера нужную сумму наличными без сдачи.

Чтобы предоставлять покупателям возможность оплаты на сайте, продавцам необходимо подключить интернет-эквайринг. Данную услугу предоставляют процессинговые центры. Интернет-магазинам доступен эквайринг без терминала. Онлайн-платеж происходит по следующей схеме:

Данную услугу предоставляют процессинговые центры. Интернет-магазинам доступен эквайринг без терминала. Онлайн-платеж происходит по следующей схеме:

- при оформлении заказа покупатель вводит данные банковской карты,

- система перенаправляет его на страницу банка,

- для подтверждения платежа владелец карты вводит в форму одноразовый пароль, который высылается на номер телефона и имеет ограниченный срок действия.

Услуги интернет-эквайринга

Не знаете, как организовать прием платежей на сайте? Воспользуйтесь выгодным предложением от ООО «БПЦ Процессинг». Мы предоставляем эквайринговые услуги и актуальные сервисы для дистанционной торговли. В пакет интернет-эквайринга входит не только подключение, но также личный кабинет продавца, антифрод и служба поддержки.

Наш процессинговый центр является сертифицированным участником платежных систем VISA, MasterCard, МИР. Мы предлагаем эффективное решение для приема платежей на сайте, отличающееся:

- надежной инфраструктурой,

- удобством использования,

-

безопасностью.

Отправить заявку на подключение интернет-эквайринга можно с помощью электронной формы. Вскоре мы свяжемся с Вами для обсуждения деталей сотрудничества. Узнать точную стоимость услуги можно по телефону, указанному в разделе «Контакты».

Настройка системы для управления платежами клиентов

Нет ничего более важного для успеха вашего бизнеса, чем ваша система для управления выставлением счетов к получению и сбором платежей от ваших клиентов. Иногда эту систему называют системой управления платежами или системой сбора.

Установить способы оплаты

То, как вам будут платить люди, будет зависеть в первую очередь от типа вашего бизнеса и от того, являются ли ваши клиенты частными лицами или компаниями, или и тем и другим вместе.Кроме того, если ваша компания является интернет-магазином, вы получите оплату не так, как обычная витрина. Чем больше различных способов оплаты вы примете, тем более полезными они будут для клиентов. Но вам придется заплатить надбавку за обработку некоторых типов платежей, таких как кредитные и дебетовые карты.

Но вам придется заплатить надбавку за обработку некоторых типов платежей, таких как кредитные и дебетовые карты.

Есть несколько устоявшихся способов получать деньги от клиентов:

- Наличные платежи — в основном от физических лиц в розничной торговле

- Чеки — от физических и юридических лиц

- Платежи по кредитным и дебетовым картам — от физических и юридических лиц

- Способы онлайн-платежей, такие как PayPal — от частных лиц и компаний

Кроме того, вы можете предложить кредитный план или план оплаты как для физических лиц, так и для бизнес-клиентов.Примером такого плана для розничного магазина может быть временный отпуск, когда покупатель платит часть каждый месяц до тех пор, пока не погасит остаток покупки. В качестве альтернативы вы можете разрешить покупателю получить товар, и он будет платить вам после получения согласно запланированному плану платежей.

Вы даже можете принять оплату от третьей стороны или других внешних источников, таких как страховая компания. Авторемонтные мастерские могут использовать этот тип системы, а также фирмы, которые продают ее крупным строительным фирмам.

Авторемонтные мастерские могут использовать этот тип системы, а также фирмы, которые продают ее крупным строительным фирмам.

Настройка «Практических правил обработки платежей»

После того, как вы определили, какие типы платежей принимать, вам нужно будет установить некоторые правила для ваших сотрудников в отношении принятия и обработки этих типов платежей.

Например, у вас должны быть правила приема чеков. Определите, разрешаете ли вы только бизнес-чеки или будете принимать личные чеки. Также укажите информацию, необходимую для обработки платежа, например номер водительского удостоверения.

Некоторые формы оплаты, такие как возобновляемый кредит, могут потребовать от вас проверки кредитной истории клиента. Вы можете установить ограничения, которые клиент не может превышать. В некоторых случаях вы можете взимать плату за оформление документов и бухгалтерский учет, связанный с ведением этих типов счетов. Также рекомендуется создавать для этих учетных записей подробные счета-фактуры, которые позволят вам отслеживать их покупки и упростить возврат.

Отправка счетов

Отправляйте счета клиентам, которые должны вам деньги.Отправляйте счет как минимум раз в месяц или чаще, если вы серьезно относитесь к сбору денег. Вам нужно будет учитывать, сколько времени требуется клиентам для оплаты, и отображать просроченный остаток при следующем выставлении счета.

Создание отчета о сроках действия дебиторской задолженности

В зависимости от вашего типа бизнеса у вас могут быть клиенты, которые не платят при покупке или платят в течение определенного периода времени. Текущий отчет о старении дебиторской задолженности покажет вам, когда отправлять счета, а когда применять более строгие методы взыскания.

Инициирование процедуры взыскания для неплательщиков

Для клиентов, которые не платят в разумные сроки (в соответствии с вашими «практическими правилами»), инициируют процедуры взыскания. Вы можете отправить счет в агентство по сбору платежей или в суд мелких тяжб. Решите, что лучше всего подходит для каждого типа учетной записи.

Настройка и работа системы управления коллекциями может помочь вам собрать причитающиеся вам деньги и обеспечить движение денежных средств через вашу компанию.

Как получать деньги быстрее

6 мин. Читать

- Концентратор

- Платежи

- Способы оплаты счетов для малого бизнеса: как получать выплаты быстрее

Малые предприятия могут предложить своим клиентам ряд способов оплаты счетов, чтобы помочь им быстрее получать оплату за свои услуги и привлечь новый бизнес. Важно, чтобы компании выбирали способы оплаты, которые подходят для их конкретной бизнес-модели и отвечают потребностям клиентов.Вы должны четко указать допустимые способы оплаты во всех своих счетах в разделе условий платежа в документе. Таким образом вы сможете избежать путаницы среди своих клиентов, что может замедлить процесс оплаты.

В этих разделах представлены наиболее распространенные и удобные способы оплаты счетов для малого бизнеса:

Какие бывают способы оплаты?

Как выбрать способы оплаты

Какие существуют способы оплаты?

Малые предприятия могут принимать различные способы оплаты для получения оплаты по счетам, которые они создают. У Управления малого бизнеса есть полезное руководство по способам оплаты. Некоторые из наиболее популярных способов оплаты включают:

У Управления малого бизнеса есть полезное руководство по способам оплаты. Некоторые из наиболее популярных способов оплаты включают:

Наличные

Наличные деньги часто являются предпочтительным способом оплаты для обычных магазинов, поскольку с ними не связаны комиссии за транзакции или время обработки. Однако наличные — наименее безопасный способ оплаты. Он уязвим для краж и потерь. Компании, которые принимают наличные, также с большей вероятностью будут проверять свои налоги, потому что с наличными деньгами меньше бумажного следа.Если вы получили денежный платеж на сумму 10 000 долларов и более, вам необходимо сообщить об этом в IRS.

Чек

Чеки остаются одним из наиболее популярных способов оплаты для малых предприятий, предоставляющих услуги. Их дешево принять, и они менее уязвимы для воровства, чем наличные. Однако чеки не являются очень безопасным способом оплаты, поскольку вы никогда не узнаете, достаточно ли средств на банковском счете, связанном с полученным чеком, для покрытия платежа. Если чек, который вы обналичиваете, не возвращается, это может повредить вашему денежному потоку, и вы можете задолжать комиссию своему банку.Для погашения чеков может потребоваться несколько рабочих дней, а это означает, что вы не получите доступ к своим деньгам сразу.

Если чек, который вы обналичиваете, не возвращается, это может повредить вашему денежному потоку, и вы можете задолжать комиссию своему банку.Для погашения чеков может потребоваться несколько рабочих дней, а это означает, что вы не получите доступ к своим деньгам сразу.

Кредитная карта

Кредитные карты — это удобный способ оплаты, обеспечивающий определенный уровень защиты. Чтобы принимать личные платежи по кредитным картам, вам необходимо создать торговый счет в банке или у поставщика услуг по обработке платежей. С вас будет взиматься комиссия за транзакцию каждый раз, когда вы принимаете платеж по кредитной карте от клиента.

Банковский перевод

Вы можете запросить прямые переводы с банковского счета вашего клиента на ваш корпоративный банковский счет, что также называется кредитным переводом ACH.Чтобы принимать банковские переводы от ваших клиентов, вам необходимо предоставить им часть своей банковской информации, включая маршрут и номер счета. Банковские переводы отправляются просто, быстро и бесплатно. Это безопасный способ приема платежей от ваших клиентов.

Это безопасный способ приема платежей от ваших клиентов.

Онлайн-платежи

Вы можете принимать онлайн-платежи с помощью кредитной или дебетовой карты, чтобы клиенты могли оплачивать свои счета быстро и безопасно. Чтобы принимать онлайн-платежи, вам сначала необходимо зарегистрироваться в системе онлайн-платежей, например PayPal или Stripe.Если вы используете облачное бухгалтерское решение, у вас, вероятно, есть возможность принимать онлайн-платежи непосредственно через бухгалтерское программное обеспечение. Онлайн-платежи обрабатываются быстро, и обычно вы получаете платеж на свой корпоративный счет в течение нескольких рабочих дней. Это также безопасный способ оплаты, который защищает вас и вашего клиента. Вам нужно будет платить комиссию за транзакцию каждый раз, когда вы принимаете онлайн-платеж.

Мобильные платежи

Мобильные платежи — удобный способ оплаты, особенно для предприятий, которые работают на месте, например, для подрядчиков и ландшафтных дизайнеров. Чтобы принимать мобильные платежи, вам понадобится устройство для чтения мобильных платежей, которое подключается к вашему смартфону и обрабатывает платежи через приложение, например Square. Мобильные платежи — это быстрый способ оплаты, и вы получите платеж на свой банковский счет в течение нескольких дней. С вас будет взиматься комиссия за каждую транзакцию мобильного платежа, которую вы обрабатываете.

Чтобы принимать мобильные платежи, вам понадобится устройство для чтения мобильных платежей, которое подключается к вашему смартфону и обрабатывает платежи через приложение, например Square. Мобильные платежи — это быстрый способ оплаты, и вы получите платеж на свой банковский счет в течение нескольких дней. С вас будет взиматься комиссия за каждую транзакцию мобильного платежа, которую вы обрабатываете.

Автоматические платежи

Если у вас есть клиенты, которые платят определенную сумму по установленному графику, вы можете принимать автоматически повторяющиеся платежи, чтобы быстрее получать оплату за свои услуги.Автоматические платежи взимают с клиентов определенную сумму в определенный день каждого месяца с разрешения клиента. Это удобный вариант для ваших клиентов, потому что они могут установить график платежей и забыть о нем. Вы можете принимать автоматические платежи через свой онлайн-платежный шлюз или через бухгалтерское программное обеспечение.

Как выбрать способы оплаты

Все способы оплаты, доступные для малого бизнеса, имеют свои преимущества и недостатки. Вам нужно будет оценить свои возможности, чтобы выбрать способы оплаты, которые лучше всего подходят для вашей бизнес-модели.Вот некоторые соображения, которые следует учитывать при выборе способов оплаты для вашего бизнеса:

Вам нужно будет оценить свои возможности, чтобы выбрать способы оплаты, которые лучше всего подходят для вашей бизнес-модели.Вот некоторые соображения, которые следует учитывать при выборе способов оплаты для вашего бизнеса:

- Стоимость: При оценке варианта оплаты подумайте, во сколько вашей компании будет стоить его использование. Многие из вариантов обработки кредитной карты взимают комиссию за транзакцию каждый раз, когда вы принимаете платеж по карте. Существуют также дополнительные расходы, связанные со способами оплаты, требующими оборудования, такими как личные платежи по кредитным картам и мобильные платежи.

- Безопасность: Вам следует подумать о том, насколько безопасен способ оплаты как для вашего бизнеса, так и для ваших клиентов.Наличные деньги предлагают предприятиям низкую безопасность, поскольку они уязвимы для краж и потерь. Онлайн-платежи предлагают высокий уровень безопасности и шифрования, чтобы защитить вашего клиента и гарантировать получение платежа.

- Удобство: Подумайте, насколько легко принять каждый способ оплаты. Чеки, например, требуют, чтобы вы отправились в банк, чтобы внести свои деньги, и банк часто приостанавливает платеж на несколько дней, поэтому у вас не будет немедленного доступа к платежу. Варианты онлайн-оплаты практически не требуют с вашей стороны работы, и деньги появятся на вашем банковском счете в течение нескольких дней.

- Предпочтения клиента: При выборе способов оплаты важно учитывать предпочтения клиентов. Вы можете неформально спросить клиентов во время встречи с ними, чтобы узнать, предпочитают ли они определенный способ оплаты для выставления счетов, или вы можете опросить своих клиентов по электронной почте, чтобы узнать, как они предпочитают оплачивать свои счета.

СТАТЬИ ПО ТЕМЕ

7 соображений по выбору платформы приема платежей

Деньги на входе, деньги на выходе.Благодаря большему количеству способов оплаты, чем когда-либо, компании находятся под постоянным давлением, требуя от потребителей поддержки различных способов оплаты и получения оплаты. Все чаще предпочитают простые, удобные и быстрые цифровые платежи через веб-сайт компании или мобильное приложение.

Все чаще предпочитают простые, удобные и быстрые цифровые платежи через веб-сайт компании или мобильное приложение.

Несмотря на то, что кредитные карты часто используются для онлайн-платежей, некоторые предприятия могут их принять слишком дорого, и не все потребители имеют или хотят их использовать. Ежеквартальное исследование потребительских тенденций Fiserv «Ожидания и опыт: каналы и новые участники» показало, что 50 процентов людей хотели бы, чтобы деньги снимались сразу, а не покупали в кредит.А опрос 2017 года, проведенный Maru / Matchbox от имени Fiserv, показал, что 54 процента людей открыты для использования онлайн-электронного чека, и этот показатель возрастает до 72 процентов среди лиц в возрасте от 18 до 34 лет.

Электронные чеки, или электронные чеки, предлагают предприятиям эффективный, экономичный и предпочтительный для потребителей способ приема разовых и повторяющихся цифровых платежей на основе подписки — и их стоит рассматривать как часть общего набора платежей. Многие предприятия теперь предлагают электронные чеки вместе с вариантами кредитных карт, чтобы сократить расходы, предоставить больше возможностей для потребителей и обслужить новые рынки и сегменты в рамках их платежного опыта.

Многие предприятия теперь предлагают электронные чеки вместе с вариантами кредитных карт, чтобы сократить расходы, предоставить больше возможностей для потребителей и обслужить новые рынки и сегменты в рамках их платежного опыта.

При оценке сервиса цифровых платежей для вашего бизнеса, вот основные атрибуты, которые следует оценить:

Гибкость

Очень важно иметь возможность адаптировать варианты оплаты в соответствии с вашей бизнес-моделью и тем, как клиенты платят или хотят платить вашему бизнесу. Когда поддерживаются несколько типов платежей и скоростей платежей, включая транзакции в реальном времени, клиенты могут быстро и легко произвести платеж, соответствующий их потребностям.

Простота интеграции

Важно иметь возможность легко добавлять новые способы оплаты на свой веб-сайт.Сервис цифровых платежей, доступ к которому осуществляется через интерфейс прикладного протокола (API), является хорошим способом сделать это.

В этой модели все платежные возможности размещаются у провайдера, и ваш бизнес подключается к ним с помощью набора базовых инструментов программирования.

В этой модели все платежные возможности размещаются у провайдера, и ваш бизнес подключается к ним с помощью набора базовых инструментов программирования.Готовность к мобильным платежам

Мобильные устройства — это количество потребителей, управляющих деньгами и перемещающих их. Forrester прогнозирует, что к 2021 году объем мобильных платежей в США утроится и составит 282 млрд долларов. Конкурентоспособные компании отдают предпочтение мобильным платежам как ключевой части своих стратегий по удовлетворению потребностей населения, все более привязанного к своим смартфонам.

Безопасность

По мере расширения возможностей оплаты и добавления различных форм платежей к платежной системе потребность в безопасности и снижении рисков становится еще более важной. Интегрированные возможности безопасности, включая проверку учетной записи и личности, являются неотъемлемой частью выбора платежных услуг. При выборе службы цифровых платежей для вашего бизнеса важно задавать вопросы о возможностях предотвращения и обнаружения мошенничества.

Поставщик, обрабатывающий большой объем транзакций, может лучше всего обнаружить аномалии, указывающие на мошенничество.

Поставщик, обрабатывающий большой объем транзакций, может лучше всего обнаружить аномалии, указывающие на мошенничество.Масштабируемость

Работа с поставщиком платежных услуг, у которого есть пропускная способность для обеспечения обработки больших объемов транзакций — изо дня в день — с надежностью и скоростью, гарантирует, что компании могут быть уверены, что их рост будет поддерживаться. Ваш партнер должен иметь возможность масштабироваться вместе с вами по мере роста объема транзакций.

Цена

Убедитесь, что вы хорошо понимаете стоимость. Будете ли вы платить фиксированную комиссию за транзакцию или комбинацию? Будете ли вы платить одинаковую или разную комиссию в зависимости от типа оплаты? Подумайте, как на ценообразование повлияет рост объема ваших транзакций, помимо затрат на внедрение и других сборов.

Поддержка

Стабильный и надежный провайдер, вероятно, сможет предоставить расширенную поддержку клиентов и опыт.

Важно знать, что при необходимости вы сможете получить помощь, в том числе онлайн-поддержку, и будете иметь доступ к отчетам, информационным панелям и инструментам управления учетной записью в Интернете. Подумайте, как может выглядеть ваша поддержка, помимо основной оперативной и технической поддержки. Если ваши потребности более сложны, вы можете найти поставщика, который может быть настоящим деловым партнером — и таким, который может провести вас через ключевые шаги, такие как определение приоритетов платежных предложений, проработка процесса проектирования и развертывание платежных услуг. вашим клиентам.

Важно знать, что при необходимости вы сможете получить помощь, в том числе онлайн-поддержку, и будете иметь доступ к отчетам, информационным панелям и инструментам управления учетной записью в Интернете. Подумайте, как может выглядеть ваша поддержка, помимо основной оперативной и технической поддержки. Если ваши потребности более сложны, вы можете найти поставщика, который может быть настоящим деловым партнером — и таким, который может провести вас через ключевые шаги, такие как определение приоритетов платежных предложений, проработка процесса проектирования и развертывание платежных услуг. вашим клиентам.

Расширение возможностей оплаты

По мере увеличения количества типов оплаты появляется возможность предоставлять эффективные и недорогие варианты оплаты и поощрять их использование. Обеспечение быстрых и простых платежей, которых ожидают потребители, всегда полезно для бизнеса.

Как принимать повторяющиеся платежи в малом бизнесе

Регулярные платежи — это эффективный способ сбора платежей для самых разных предприятий, при этом предлагая клиентам хорошее обслуживание. Чтобы настроить эти платежи, потребуется небольшая внутренняя работа, но ничего, с чем не могли бы вам помочь ваши платежные или торговые услуги.

Чтобы настроить эти платежи, потребуется небольшая внутренняя работа, но ничего, с чем не могли бы вам помочь ваши платежные или торговые услуги.

У разных поставщиков платежных услуг разные подходы и разные структуры комиссий при выполнении этих платежей. Давайте подробнее рассмотрим повторяющиеся платежи: что это такое, как они работают и какие компании могут их использовать.

Что такое регулярные платежи?

Периодические платежи — это повторяющиеся платежи, осуществляемые вашему бизнесу по заранее определенному графику.Эти платежи уникальны тем, что клиенту не нужно физически или виртуально присутствовать для обработки платежа. Вместо этого клиент соглашается поделиться своей платежной информацией (обычно с дебетовой или кредитной картой) с платежным оператором компании, и с их карты будет взиматься плата в соответствии с заранее согласованным графиком платежей. График платежей может быть годовым, ежемесячным, еженедельным или даже ежедневным. Вы также можете установить дату истечения срока для повторяющихся платежей или позволить им продолжаться в течение неограниченного времени.

Существует два различных типа регулярных платежей: фиксированные платежи и переменные платежи. При фиксированном регулярном платеже с клиента взимается одинаковая сумма каждый раз, как в случае с подпиской на журнал или абонементом в тренажерный зал. Переменный периодический платеж означает, что причитающаяся сумма может меняться от платежа к платежу. Примеры переменных периодических платежей включают плату за использование, такую как коммунальные услуги или телефонный счет.

Преимущества регулярных платежей очевидны: они экономят время продавца и покупателя и оптимизируют процесс оформления заказа.Кроме того, автоматизация платежей улучшает удержание клиентов. Использование регулярных платежей также упрощает прогнозирование денежных потоков.

Как работают регулярные платежи?

Для обработки регулярных платежей вам сначала необходимо получить торговый счет или поставщика платежных услуг. Оба позволяют принимать платежи в электронном виде, и именно так обрабатываются регулярные платежи.

Поставщик платежных услуг занимается всеми аспектами электронных платежей, включая обработку, защиту и внесение средств на банковский счет коммерческого предприятия продавца.С другой стороны, торговый счет — это особый тип банковского счета, через который депонируются средства от покупок по кредитным и дебетовым картам. Если вы используете аккаунт продавца, вам также нужно будет найти отдельные решения для обработки и безопасности.

Способ настройки регулярных платежей будет зависеть от того, принимаете ли вы платежи через Интернет или через счет-фактуру. Для предприятий, использующих счета-фактуры, периодические платежи будут взиматься каждый раз при их обработке. Чтобы это работало, клиенты должны согласиться сохранять свою платежную информацию в программном обеспечении для выставления счетов.Когда бизнес обрабатывает свои счета-фактуры в соответствии со своим графиком платежей, клиент должен получить электронное письмо или другую форму цифровой квитанции, информирующей его о том, что его платеж был обработан. Некоторые предприятия также заранее уведомляют клиентов о том, что их регулярный платеж скоро будет обработан.

Некоторые предприятия также заранее уведомляют клиентов о том, что их регулярный платеж скоро будет обработан.

При совершении покупок в Интернете клиенты обычно соглашаются на регулярные платежи во время первоначального процесса оформления заказа. После этого последующие платежи обрабатываются автоматически, без каких-либо действий со стороны продавца или покупателя.Клиенты по-прежнему будут получать какое-то цифровое уведомление, когда их платеж будет обработан.

То, что происходит при обработке повторяющегося платежа, аналогично тому, что происходит при обработке платежа электронной кредитной картой: обработчик платежей связывается с банком продавца (известным как банк-эквайер) и с сетью кредитных карт клиента (например, Visa или MasterCard).

Сеть кредитных карт связывается с банком, выдавшим клиенту его кредитную карту (известный как банк-эмитент).Банк-эмитент проверяет, не является ли транзакция мошеннической, а средства доступны на счете клиента. Если транзакция будет одобрена, сеть кредитных карт проинформирует платежную систему. Затем обработчик платежей приостанавливает получение средств на один-два рабочих дня, чтобы гарантировать, что списание средств не является мошенническим. После этого средства переводятся на счет продавца.

Затем обработчик платежей приостанавливает получение средств на один-два рабочих дня, чтобы гарантировать, что списание средств не является мошенническим. После этого средства переводятся на счет продавца.

Компаниям, использующим поставщиков платежных услуг, обычно не нужно ждать от одного до двух рабочих дней, пока их средства станут доступны.Вместо этого поставщик платежных услуг будет авансировать средства от покупки за вычетом комиссий, а затем ждать, пока фактические средства будут зачислены на его торговый счет.

Какие виды бизнеса используют регулярные платежи

Есть много вариантов использования повторяющихся платежей. Вот некоторые из наиболее распространенных:

Службы подписки: это могут быть мультимедийные продукты, такие как газеты, журналы или потоковые службы, службы подписки, такие как Dollar Shave Club или Blue Apron, или продукты SaaS, такие как Shopify или WordPress.Большинство услуг по подписке имеют фиксированные периодические платежи с ежемесячными интервалами.

Членские услуги: существует множество различных видов бизнеса, основанного на членстве, которые используют регулярные платежи для более эффективной работы, включая тренажерные залы, коворкинг-центры, социальные клубы и профессиональные организации. Как и услуги по подписке, членские взносы обычно представляют собой фиксированные периодические платежи с ежемесячными или годовыми интервалами.

Государственные и муниципальные услуги: предложение регулярных платежей может обеспечить своевременный сбор налогов и счетов за коммунальные услуги.Эти типы повторяющихся платежей могут варьироваться от выписки к выписке с точки зрения стоимости. Конкретные примеры включают счета за газ, воду и электричество, счета по налогу на имущество и выплаты студенческих ссуд.

Услуги 1: 1: услуги 1: 1 — это услуги, в которых поставщику оплачивается его время. Примеры включают юридические услуги, репетиторство, присмотр за детьми, услуги по уборке, индивидуальное обучение или любой другой вид 1: 1 услуги, который обычно предоставляется через регулярные промежутки времени.

Предложение регулярных платежей в этих сценариях делает транзакцию максимально простой.

Предложение регулярных платежей в этих сценариях делает транзакцию максимально простой.Финансовые услуги: Периодические платежи могут играть важную роль, когда речь идет о личных финансах, особенно с точки зрения сбережений и планирования выхода на пенсию. Например, многие планы 401 (k) и IRA позволят вам организовать регулярные взносы через регулярные промежутки времени, гарантируя, что вы ответственно откладываете деньги на будущее. Вы также можете организовать регулярные платежи по займам, чтобы не допустить дефолта.

Как настроить регулярные платежи

Различные поставщики платежных услуг и торговые сервисы обрабатывают повторяющиеся платежи по-разному — и с разной скоростью.

Square

Square является лидером в сфере финансовых и торговых услуг и предлагает функцию регулярных платежей через бесплатное программное обеспечение для выставления счетов Square Invoices. С помощью Square Invoices вы можете настроить повторяющийся счет и назначить его клиентам, у которых есть карта. Клиенты могут поделиться информацией о своей кредитной или дебетовой карте через онлайн-форму или путем считывания карты в терминале Square.

Клиенты могут поделиться информацией о своей кредитной или дебетовой карте через онлайн-форму или путем считывания карты в терминале Square.

Square Invoices Пользователи также имеют возможность предлагать коды скидок в своих счетах и давать чаевые.После завершения создания счета-фактуры вы можете установить график обработки счетов-фактур. После обработки счетов клиенты с имеющейся картой получат электронное письмо с уведомлением о том, что их платеж был обработан.

Квадратные счетаможно использовать бесплатно, но все повторяющиеся платежи сопровождаются комиссией 3,5% плюс 15 центов.

Stripe

Stripe позволяет пользователям настраивать регулярные платежи с помощью функции Stripe Billing. Процесс довольно прост.Через панель управления учетной записью назначьте тарифный план продукту или услуге, за которые вы хотите получать регулярные платежи. Затем просто подпишите клиента на этот тарифный план. Когда вы обрабатываете счета-фактуры, клиенты, подписанные на тарифные планы, получат электронные письма с подробным описанием своей задолженности и статусом оплаты. Вы также можете добавлять в счета-фактуры дополнительные элементы, такие как разовые платежи и сборы за установку. Stripe позволяет клиентам платить с помощью ACH-перевода, электронного чека, кредитной и дебетовой карты.

Stripe также предлагает различные сторонние интеграции, которые позволяют интегрировать регулярные платежи в платформы электронной коммерции.Вы можете выбрать всплывающую форму членства или подписку, встроенную в ваш веб-сайт или электронную почту. Как и Square, Stripe сохраняет платежную информацию клиентов в виртуальном хранилище, совместимом с PCI.

Настройка регулярных платежей с помощью Stripe совершенно бесплатна, но каждая повторяющаяся транзакция будет стоить вам 2,9% плюс 30 центов. Хотя эта цена дешевле, чем Square, Square также предлагает бесплатное программное обеспечение POS и устройство для чтения мобильных карт, что делает его лучшим вариантом для приема личных платежей.

PayPal

Чтобы получать регулярные платежи с помощью PayPal, вам сначала необходимо зарегистрировать виртуальный терминал PayPal или учетную запись Payments Pro, стоимость каждого из которых составляет 30 долларов в месяц.После создания учетной записи вы можете создать регулярный платеж и назначить его продукту или услуге на панели управления учетной записи. После этого вы сможете встроить кнопку «Подписаться» на любую веб-страницу или в маркетинговые материалы. Когда клиенты нажимают кнопку «Подписаться», они будут перенаправлены на страницу PayPal, где они могут ввести свою платежную информацию. PayPal создаст профиль клиента для всех, кто подписывается, и обрабатывает платежи в соответствии с созданным вами графиком.

Обратите внимание, что если у клиентов уже есть учетная запись PayPal, они могут выбрать ее в качестве способа оплаты для повторяющихся платежей.Использование регулярных платежей с PayPal будет стоить дополнительно 10 долларов в месяц сверх комиссии за счет в 30 долларов. PayPal также взимает 2,9% плюс 30 центов за повторяющуюся транзакцию, что делает его одним из самых дорогих вариантов повторяющихся платежей.

Clover POS 9,95 долларов США в месяц и выше. | |

Lightspeed POS 69 долларов в месяц (оплата ежегодно) и выше. | |

QuickBooks POS Бесплатно и выше. | |

Цены в таблице указаны на программные пакеты; они не включают затраты на оборудование или обработку платежей. | |

Версия этой статьи была впервые опубликована на Fundera, дочерней компании NerdWallet.

20 способов заставить клиентов быстрее оплачивать счета и счета

Одна из самых неловких и неудобных ситуаций в бизнесе — это напоминать клиентам о просроченных платежах по счету или счету.Еще сложнее пытаться уважительно запросить немедленную оплату без конфликта, связанного с добавлением штрафов за просрочку или задержкой подачи работ.

Чтобы избежать конфликта, вот 5 шагов к успешному выставлению счетов и 20 советов, которые призваны заставить клиентов оплачивать свои счета в установленный срок или даже раньше.

Создание прочного контракта

Создание контакта с четкими условиями оплаты — это первый шаг к тому, чтобы платежи поступали именно тогда, когда вы их ожидаете. В вашем контракте должны быть указаны наиболее важные детали вашей транзакции, и каждая сторона должна согласиться с условиями соглашения до начала работы.Сам по себе счет-фактура не является юридически обязательным документом, но контракт может защитить вас от потенциальных споров по счету.

Вот несколько советов, которые помогут вам создать прочную основу для быстрых выплат на этапе заключения контракта.

1. Обговорите четкие условия оплаты заранее

Очень важно иметь письменное соглашение между вами и клиентом, в котором четко указаны условия, сроки, сборы и другие важные аспекты. Это позволяет вам и клиенту синхронизироваться в отношении вашей политики оплаты, в том числе, когда отправляются счета и как долго они должны оплатить причитающуюся сумму.Вы можете указать эти условия оплаты в каждом счете, например, «срок при получении» или «30 нетто».

2. Запрос предоплаты или депозита

Это, вероятно, лучше всего подходит для более крупных проектов, но согласие оплатить половину счета в начале проекта, а вторую половину после завершения является признаком добросовестности и указанием на то, что вам, вероятно, заплатят в конце работа. Прогрессивные платежи не только помогут за счет увеличения денежного потока, но и помогут сформировать у ваших клиентов ожидания относительно совершения платежей до завершения проекта.

Упростите платежи

Сократите объем работы для ваших клиентов, предложив широкий выбор способов оплаты. Чем легче им будет оплатить счет, тем меньше вероятность того, что вы погонитесь за просрочкой платежа. Есть несколько способов упростить платежи:

3. Будьте гибкими с типом платежа

В то время как некоторые клиенты хотят платить чеком, кредитной картой или через систему онлайн-платежей, другие предпочитают прямой депозит. Принятие широкого спектра способов оплаты дает клиентам все основания для своевременного получения оплаты.

4. Автоматизировать счета

Отправка счетов-фактур по почте занимает слишком много времени, есть риск того, что счета-фактуры могут быть потеряны, и увеличивает расходы клиентов, выставляющих счета. Автоматизация процесса с помощью интеллектуальных счетов-фактур и бухгалтерского программного обеспечения, такого как QuickBooks, быстрее получает счет в руки клиента, экономит бумажные и почтовые расходы и держит ваш счет в центре внимания.

5. Используйте облачное программное обеспечение для выставления счетов

Облачные решения для управления, такие как QuickBooks, позволяют создавать, редактировать и отправлять счета из любого места.Это идеально подходит для тех случаев, когда клиенту может понадобиться, чтобы вы пересмотрели счет или отправили ему еще одну его копию для получения оплаты. Даже если вы находитесь вне работы и получаете такой запрос, облачное решение предоставляет возможность ответить, чтобы не было задержки платежа.

Билл мудро и профессионально

Последовательность и учтивость могут иметь большое значение, помогая вам получать деньги вовремя. Вот несколько способов обеспечить бесперебойный процесс оплаты и избежать просроченных счетов.

6.Предлагаем ретейнер

Если клиент выполняет долгосрочную работу, гонорар позволит клиенту точно знать, сколько и когда ему следует заплатить. Это помогает им более эффективно управлять своим бюджетом, а вам быстрее платят.

7. Максимально быстро выставляйте счета клиентам

Выставьте счет вашему клиенту как можно скорее после завершения проекта. Отправка клиенту счета как можно скорее связывает вместе выполненную работу и оплату и гарантирует, что вы предпримете все необходимые шаги для сокращения времени ожидания.Убедитесь, что в счете четко указано, за что выставляется счет клиенту, и указаны ваши контактные данные и условия оплаты транзакции. Вы можете использовать шаблон счета-фактуры или генератор счетов-фактур, чтобы помочь вам создать профессиональный счет-фактуру, включающий все эти ключевые детали.

8. Придерживайтесь регулярного графика платежей

Если клиент ожидает от вас счета-фактуры 1-го и 15-го числа каждого месяца, вам необходимо выставлять счет в эти дни. Стандартизация процесса выставления счетов может помочь избежать путаницы в отношении сроков оплаты.Наличие регулярного графика может быть разницей между получением зарплаты и отказом от нее.

9. Будьте вежливы, указав язык, на котором выставлен счет.

Хотя это может показаться несущественным, добавление таких строк, как «Спасибо за ваш бизнес» и «Мы ценим вашу своевременную оплату», положительно укрепляет ваши отношения с клиентом. Будьте вежливы, и они могут вернуть услугу, заплатив вовремя.

Следите за новостями и оставайтесь на связи

Если вы не получили платеж вскоре после выставления счета клиенту, постоянная связь является ключом к тому, чтобы клиент знал, что вы отслеживаете статус платежа.Невыполненные платежи могут вызывать стресс, особенно если это сказывается на вашем денежном потоке, но исправление ситуации гарантирует, что вы сделали все, что в ваших силах.

10. Поддерживайте хорошие отношения с клиентами

Работа с клиентами означает, что у вас есть деловые отношения, поэтому сосредоточьтесь на развитии хороших коммуникаций с новыми клиентами и понимании стороны партнерства друг друга. Если и когда оплата счета становится проблемой, здоровые отношения с клиентом могут предоставить способ справиться с этим и помочь обеим сторонам достичь соглашения без разрыва отношений.Поддержание позитивных отношений с клиентами может даже предотвратить возникновение проблем.

11. Проверяйте свою систему выставления счетов еженедельно

Несмотря на то, что легко отвлечься на повседневные задачи и работу над проектом, часть ответственности за сбор платежей по счетам лежит на вас. Это означает отслеживание счетов с номерами счетов и еженедельный обзор дебиторской задолженности, чтобы определить, какие клиенты заплатили, а какие нет. QuickBooks упорядочивает неоплаченные счета в соответствии с их сроками оплаты, что упрощает просмотр неоплаченных счетов.

12. Регулярно отправлять напоминания об оплате

Проактивность до наступления срока платежа поможет убедиться, что ваш клиент знает о предстоящих сроках платежа. Отправка дружеских профессиональных напоминаний до установленного срока поможет клиентам помнить, что срок приближается или уже наступил.

13. Предоставляем небольшую скидку при досрочном погашении

Это может быть процент от общей суммы счета, который часто складывается для клиентов как экономическое преимущество. Например, скидка 2% на досрочную оплату может побудить клиента оплатить счет раньше.

11 ведущих поставщиков услуг онлайн-платежей в 2021 году

Если вы до сих пор обрабатывали платежи вручную, вы, должно быть, задаетесь вопросом: а есть ли лучший способ?

Десять лет назад люди скептически относились к вводу информации о своей кредитной карте в Интернете, но сегодня 3 из 4 человек, использующих Интернет, занимаются банковскими операциями в Интернете.

Мир онлайн-платежных сервисов может показаться сложным, но по сути он заключается в том, чтобы облегчить вашим членам, клиентам или спонсорам поддержку вас удобным для них способом.

Поведение людей быстро изменилось, чтобы адаптироваться к новой технологии онлайн-платежей. Теперь важно предложить вариант онлайн-оплаты, независимо от вашей организации, если вы хотите иметь возможность охватить всех своих потенциальных клиентов, спонсоров или участников.

Например, Гэри Рубенс из лыжного клуба Вашингтона, округ Колумбия, этим летом начал принимать онлайн-платежи с помощью программного обеспечения для управления членством Wild Apricot.

В течение одного месяца после рекламы предстоящей зимней поездки его клуба все места были заполнены, а денежный поток клуба увеличился на 18 000 долларов, что позволило Гэри покрыть все свои депозиты.

Как выразился Гэри: «Это на FAR самое раннее, когда мы когда-либо распродавали лыжные туры … Наш президент и совет директоров также очень впечатлены».

Гэри смог связаться с людьми, которые иначе не зарегистрировались бы на мероприятие, если бы он не принимал онлайн-платежи.

И это всего лишь один пример из тысяч организаций, с которыми мы работаем каждый день, которые достигли невероятного роста после приема онлайн-платежей.

Хотя реализация онлайн-платежей поначалу может показаться пугающей, в этом посте мы поможем вам сориентироваться во всех вариантах и расшифровать жаргон.

Зачем нужны услуги онлайн-платежей?

Если вы похожи на многие небольшие организации, вы собираете платежи в основном наличными или чеками. Хотя в настоящий момент это может сработать для вас, добавление онлайн-платежей дает вам и вашим сторонникам ряд преимуществ.

оправдать ожиданияЛюдям становится все удобнее платить онлайн. Когда участники, клиенты или сторонники готовы зарегистрироваться, зарегистрироваться на мероприятие или сделать пожертвование, они хотят сделать это быстро и легко.Фактически, веб-сайты, не поддерживающие онлайн-платежи, могут считаться неуместными.

Ускорить процессОнлайн-платежи быстрее, чем платежи вручную, так как вам не нужно ждать прибытия чека или его погашения. Весь процесс — от отправки онлайн-платежа до обновления вашего банковского счета — может занять несколько секунд. Конечным результатом является улучшение денежного потока для вашей организации и почти немедленное подтверждение транзакций. Потенциальным участникам не придется ждать, чтобы присоединиться к вашей организации, и участники сразу узнают, успешно ли они зарегистрировались для участия в мероприятии.

Кроме того, служба онлайн-платежей позволяет вам сразу узнать, достаточно ли у лица, производящего онлайн-платеж, средств для покрытия транзакции, вместо того, чтобы узнать через неделю, когда чек вернется.

Избавьте вас от лишних хлопот …Автоматические платежи также избавят вас от необходимости вносить чек и регистрировать платеж вручную. После того, как вы настроите онлайн-платежи для своего веб-сайта, они будут обработаны автоматически. Вы не обрабатываете и не храните информацию о кредитных картах.Любые обновления записей участников обрабатываются автоматически.

… А по ценеКонечно, за все, что имеет ценность, приходится платить, и в этом случае ваш поставщик платежей будет взимать с вас комиссию за транзакцию, а некоторые также взимают другие комиссии, такие как плата за установку или ежемесячную плату.

Но если онлайн-платежи помогут вам расширить свое членство, сбор средств или ваш онлайн-бизнес, они отнимут кусок от вашего гораздо большего пирога.

Мы рассмотрим расходы позже, но сейчас, прежде чем вы начнете думать о выборе конкретного поставщика платежных услуг, важно понять некоторую терминологию онлайн-платежей, в том числе поставщика платежей .

Что такое онлайн-платежи? Понимание терминологии онлайн-платежей

Есть несколько терминов, которые используются почти как взаимозаменяемые при описании онлайн-платежей:

Несмотря на то, что они разные, с небольшими различиями, все они относятся к компании, услуге или приложению, которое действует как финансовый посредник между вашим веб-сайтом и вашим клиентом, а также между вами и вашими банковскими счетами . Каждый из них облегчает завершение онлайн-транзакций и обработку онлайн-платежей.

Платежный шлюз

Платежный шлюз — это служба, которая получает запрос онлайн-платежа с вашего веб-сайта и направляет его в процессор платежей . Вы можете представить себе платежный шлюз как цифровой эквивалент кассового автомата, в который вы вставляете свою карту в продуктовом магазине.

Платежный процессор

Обработчик платежей — это служба, которая проверяет данные кредитной карты покупателя (например,g., таковые вашего члена, спонсора или спонсора) и проверяет, достаточно ли у них средств на их счете для покрытия платежа. Если у клиента достаточно средств, транзакция авторизуется, и средства переводятся со счета клиента. Статус транзакции передается обратно на платежный шлюз, который затем отправляет статусное сообщение на ваш сайт. Компания, занимающаяся обработкой платежей, также может предоставить вам оборудование, необходимое для приема личных платежей, например устройство для считывания карт.

Платежная система

A поставщик платежных услуг (или поставщик платежных услуг) — компания, которая управляет услугами платежного шлюза или платежного процессора. Некоторые будут работать с обоими.

Платежная служба или платежная система

Если поставщик платежных услуг предлагает несколько типов платежных шлюзов — с разными функциями и ценами — каждый тип называется платежной службой или платежной системой .Например, PayPal — поставщик платежных услуг, который предлагает ряд платежных услуг или платежных систем, таких как PayPal Payflow Pro и PayPal Express Checkout (и вот отличный список, если вы ищете альтернативу Paypal, или продолжайте читать, чтобы увидеть наш обзор различных систем онлайн-платежей внизу этого поста).

Торговый счет

Торговый счет — еще один важный термин, который необходимо понимать. Когда онлайн-транзакция успешно завершена, средства переводятся со счета покупателя на ваш торговый счет, специальный вид банковского счета, который используется исключительно для хранения средств, полученных от транзакций по кредитным и дебетовым картам.Чтобы принимать онлайн-платежи, вам обычно необходимо создать учетную запись продавца у вашего поставщика платежных услуг. Средства, накопленные на вашем торговом счете, регулярно переводятся на банковский счет вашей организации.

Платежный шлюз и платежный процессор: в чем разница?

Хотя термины «платежный шлюз» и «платежный процессор» иногда используются как синонимы, на самом деле они относятся к разным частям платежного процесса.

В онлайн-транзакции платежный шлюз — это то, что аутентифицирует платеж клиента, тогда как платежный процессор — это механизм, который передает транзакцию между банком и продавцом.

Это различие важно, потому что в физической транзакции требуется только платежный процессор. Однако в виртуальной транзакции необходим дополнительный уровень аутентификации.

Однако, что еще больше сбивает с толку, платежный шлюз и платежный процессор иногда объединяются в одну службу, известную под любым именем. Некоторые компании будут управлять обеими сторонами процесса, а другие — только одной.

Итак, читая наш список платежных систем, помните об этом простом, но жизненно важном различии.

Как работает процесс онлайн-платежей

Чтобы полностью понять, как работают онлайн-платежи, давайте проследим транзакцию от начала до конца. Таким образом, вы можете увидеть, как взаимодействуют ваш веб-сайт, ваш участник или спонсор и ваш поставщик платежных услуг.

Чтобы начать обработку онлайн-платежей, вам обычно требуется:

торговый счет — хотя некоторые платежные системы (например, PayPal) не требуют торгового счета или могут предоставить вам один

счет в платежной системе

веб-страница с кнопкой (напр.грамм. Присоединиться, Пожертвовать, Купить), который инициирует процесс транзакции — вы можете использовать код, предоставленный вашим поставщиком услуг, или специализированное программное обеспечение для корзины покупок

.

После того, как вы настроите свою веб-страницу и подключите ее к системе онлайн-платежей, посетители вашего сайта смогут оплачивать товары или услуги онлайн. Процесс онлайн-оплаты начинается, когда посетитель нажимает кнопку, чтобы заплатить онлайн за членские взносы или регистрацию на мероприятие, или сделать пожертвование или купить что-то в вашем интернет-магазине.

В появившейся онлайн-форме оплаты посетитель вводит данные своей кредитной карты и отправляет запрос на транзакцию. В зависимости от вашего поставщика услуг онлайн-платежей форма может отображаться на вашем веб-сайте, или ваш покупатель может быть перенаправлен на форму на веб-сайте поставщика услуг.

Запрос на транзакцию вместе с информацией о кредитной карте, введенной покупателем, безопасно передается на платежный шлюз, управляемый вашим поставщиком платежных услуг.Информация зашифрована, поэтому никто, включая вас, не может просматривать личную и финансовую информацию о покупателе.

Затем ваш поставщик платежных услуг будет использовать безопасную службу обработки платежей — свою собственную или предоставляемую другой компанией — для проверки данных кредитной карты покупателя и подтверждения наличия у покупателя достаточных средств для завершения транзакции.

Если учетные данные покупателя действительны и имеется достаточно средств для завершения транзакции, ваш поставщик платежных услуг инициирует перевод средств с банковского счета покупателя на счет продавца, связанный с вашим веб-сайтом, и уведомит ваш веб-сайт о том, что транзакция была проведена. одобренный.В зависимости от того, как настроен ваш веб-сайт, эта информация может использоваться для автоматического обновления записей на вашем сайте (например, для обновления вашей базы данных управления членством или регистрации событий).

Если транзакция отклонена по какой-либо причине — например, из-за неверных учетных данных или недостатка средств — средства не будут переведены, но информация о статусе все равно будет отправлена на ваш сайт.

11 лучших систем онлайн-платежей для вашей организации

Теперь, когда мы изучили анатомию онлайн-транзакции, вот несколько платежных систем, которые вы можете использовать для обработки онлайн-платежей вашей организации.

Мы включили причины, по которым вы можете выбрать один процессор вместо другого, а также обзор комиссий, которые они взимают за транзакцию.

(Обратите внимание, что это может быть не точно для всех провайдеров, так как некоторые компании-эмитенты кредитных карт будут нести дополнительные сборы, как и транзакции, которые происходят из-за пределов вашей страны, поэтому это предназначено только для сравнения.)

Имея это в виду, вот одиннадцать лучших систем онлайн-платежей для всех ваших потребностей в обработке платежей (и если вы некоммерческая организация, ознакомьтесь с нашим полным руководством для некоммерческих платежных систем здесь).

1. Платежи за дикий абрикос

Wild Apricot Payments — это собственная система обработки платежей Wild Apricot, основанная на AffiniPay, платежном шлюзе, который специализируется на платежных решениях для ассоциаций.

AffiniPay имеет более чем десятилетний опыт работы в платежной индустрии и имеет рейтинг A + от Better Business Bureau. И AffiniPay, и Wild Apricot Payments полностью совместимы с PCI и были созданы специально для некоммерческих транзакций, что означает, что они поддерживают регулярные пожертвования и предлагают бесплатную поддержку и соответствие требованиям PCI, а также не требуют ежемесячной платы за установку или ежемесячной платы.

Plus, в то время как некоторые системы онлайн-платежей требуют, чтобы вы переводили деньги на свой банковский счет, с помощью Wild Apricot Payments полная сумма транзакции переводится прямо на ваш банковский счет, и вы даже не поднимаете палец.

Если вы хотите настроить онлайн-платежи для своей организации, начните безрисковую 30-дневную пробную версию программного обеспечения для управления членством

от Wild Apricot.Расходы: 2,9% + 0,30 доллара США за транзакцию по кредиту / дебету

2.Полоса

Stipe — самый гибкий платежный процессор на рынке. Независимо от того, являетесь ли вы крупной некоммерческой организацией с различными потоками пожертвований или небольшим клубом / ассоциацией, API Stripe легко увяжет ваши платежи в любом месте. Вы даже можете перейти из ООО в корпоративный статус!

Расходы: 2,9% и 0,30 доллара США за транзакцию по кредиту / дебету + 0,4% за повторяющийся счет

3. Apple Pay

Для онлайн-платежей Apple Pay предлагает самые удобные способы оплаты на рынке.Пользователи могут мгновенно платить, используя свои существующие кошельки Apple Wallet, одним нажатием кнопки (или сканированием отпечатка пальца). Обратите внимание, что они не являются поставщиком платежей, поэтому вам нужно будет настроить их через один из других в этом списке, если вы хотите принимать другие виды платежей.

Расходы: Без дополнительных комиссий сверх обычных комиссий за кредитные транзакции (в среднем 1,5–5% в США)

4. Дволла

Dwolla имеет широкий спектр интеграций и очень гибкая.Если вам требуется несколько структур платежей, таких как рассрочка платежа, многоэтапные проценты и различные периодические платежи, Dwolla справится со всем этим. Лучше всего то, что их структура вознаграждения очень конкурентоспособна.

Расходы: 25 долларов в месяц + 0,5% за транзакцию

5. Срок уплаты

Due — это многофункциональный платежный процессор, готовый к потребностям 21 века. Due дает пользователям доступ к виртуальным кошелькам, безопасным транзакциям и даже программному обеспечению для отслеживания времени. Если вы ищете универсальное решение с различными формами оплаты, Due — отличный выбор.

Затраты: 2,8% + 2,9% и 0,30 доллара США за транзакцию по кредиту / дебету

6. Площадь

Square была первой в игре, которая представила считыватель кредитных карт, который можно было подключить к мобильному телефону, связать с приложением и обрабатывать транзакции. Их технология улучшилась только благодаря расширенным функциям кранов, а также полностью инклюзивному программному обеспечению для безопасной и надежной обработки ваших транзакций.

Расходы: 2,65% за транзакцию по карте, 2.9% + 30 центов за оплаченный квадратный счет-фактуру или онлайн-транзакцию, 3,4% + 15 центов за транзакцию, введенную вручную, и 0,10 доллара США за продажу дебетовой карты Interac

7. PayPal

PayPal — один из наиболее широко используемых поставщиков платежных услуг, что является их самым большим преимуществом. Скорее всего, большинство ваших потенциальных сторонников и клиентов уже имеют счета в PayPal и могут легко производить платежи. PayPal также берет на себя все заботы о безопасности, что означает, что вы не будете хранить информацию о кредитной карте (как большинство других платежных систем).

Расходы: 2,9% + 0,30 доллара США за транзакцию по кредиту / дебету

8. Authorize.net

Являясь старейшим и наиболее распространенным платежным решением в этом списке, Authorize.net может делать практически все, что вам когда-либо понадобится, с точки зрения обработки платежей. С Authorize.net у вас никогда не будет неподдерживаемого типа оплаты, так как они всегда будут в курсе самых популярных способов оплаты и даже выиграли награду за выдающуюся интеграцию API.

Стоимость: 25 $ в месяц + 2.9% и 0,30 доллара за транзакцию

9. Freshbooks

Freshbooks — это не просто платежный процессор, это мощное бухгалтерское программное обеспечение, используемое миллионами компаний по всему миру. Вы не найдете более четких финансовых отчетов в отрасли, поскольку они известны своим прекрасным пользовательским интерфейсом и поддержкой клиентов. Если вы ищете совершенный инструмент отчетности и платежную систему в одном лице, Freshbooks поможет вам.

Расходы: Фиксированная комиссия 2,9%

10.Moneris

Подобно Freshbooks, Moneris предоставляет клиентам не только платежную систему, но и модульную отчетность по данным и даже отслеживание запасов. Преимущество Moneris заключается в их выдающемся круглосуточном обслуживании клиентов без выходных с завышенными рейтингами. Они гордятся своей надежностью и всегда готовы помочь вам.

Расходы: 19,95 канадских долларов в месяц, + 2,75% за транзакцию по кредиту

Если после просмотра этого списка вам потребуется дополнительная помощь по выбору поставщика услуг онлайн-платежей, ознакомьтесь с нашим руководством, как это сделать.

11. Regpack

Regpack интегрирует регистрацию и обработку платежей на любом веб-сайте. Система позволяет вашей организации легко собирать платежи на вашем веб-сайте для управления вашими программами, мероприятиями, пожертвованиями и т. Д. Его функции обработки платежей направлены на удовлетворение любых ваших требований к регистрации, например, позволяют группам оплачивать мероприятие под одной учетной записью, обеспечивают автоматические скидки на основе известных данных и регистрационной информации и даже упрощают индивидуальные планы автоматического выставления счетов.В сочетании с полным набором инструментов управления данными, такими как электронная почта, инструменты отчетности и параметры фильтрации: Regpack — это универсальный инструмент для управления вашими клиентами, программами и платежами.

Затраты: От 1,5%

Программное обеспечение, которое тысячи членских организаций используют для обработки платежей

Если вы управляете членской организацией (например, клубом или ассоциацией), существует программное решение, которое может сэкономить ваше время и деньги за счет автоматизации всех членских взносов, регистрации новых членов и сборов за мероприятия.

Это программное обеспечение называется «Программное обеспечение для управления членством» и представляет собой комплексное решение для управления, разработанное для малых и средних некоммерческих организаций. Вот что еще он может для вас сделать:

- Мгновенно обрабатывать онлайн-платежи, сборы и пожертвования (у него даже есть собственный платежный процессор, который вы можете использовать)

- Предоставляет вам профессиональный, простой в создании веб-сайт, на котором вы можете разместить раздел новостей, уведомления, ресурсы, каталог участников, календарь событий и многое другое.

- Создайте онлайн-страницы для добровольцев, участников и регистрации на мероприятия.

- Поддерживайте полную базу данных контактов, которую легко искать, фильтровать и обновлять.

- Улучшите общение участников с помощью автоматических счетов-фактур, электронной почты, информационных бюллетеней и запросов на обслуживание.

- Предоставляет вам финансовые отчеты, аналитику и сводки участников за секунды.

- Принимайте платежи через мобильное приложение.

Программное обеспечение для управления членством устраняет необходимость в нескольких системах и обработке, необходимой для их обслуживания, за счет объединения всего в одно простое в использовании решение.

Если вы хотите установить это программное обеспечение для своей организации, я рекомендую вам начать бесплатную пробную версию Wild Apricot. Wild Apricot — это программное обеспечение №1 для управления членством, которое используют более 20 000 организаций по всему миру. Вы можете получить бесплатную 30-дневную пробную версию здесь.

«Как небольшая некоммерческая организация, полностью состоящая из волонтеров, мы не можем вручную регистрировать членство и обучение. Теперь у нас есть автоматические платежи, регистрации, продления и мы можем общаться в мгновенно с нашим членством.Также очень приятно иметь все это на удобном веб-сайте в одном месте! »

— Диди Лебарон, Ассоциация занятости и обучения Орегона

Мы надеемся, что вы нашли этот пост полезным и теперь готовы выбрать поставщика онлайн-платежей! Не стесняйтесь сообщить нам, если у вас возникнут дополнительные вопросы или комментарии.

Навигация по панели управления Online Square | Центр поддержки Square

Ваша онлайн-панель Square Dashboard дает вам доступ к инструментам, необходимым для управления повседневными бизнес-операциями.Посмотрите, как обстоят дела в вашем бизнесе, с помощью расширенных инструментов отчетности, управляйте табелями учета рабочего времени и членами команды, а также создавайте маркетинговые кампании, которые помогут вам оставаться на связи с клиентами — и все это в одном месте.

Дом